当前市场运行格局和超级成长股投资逻辑

时间:2016年08月15日 21:10:14 浏览:次

[摘要] 本文为摩尔金融直播间特约活动【开讲啦】整理文章,【开讲啦】活动时间为每周一晚七点半到九点半,为粉丝们带来最in的热点解读或最实用技术方法教学课程。本期直播分享主题为市场格局以及成长股的深度解读~

正文

2016年08月15日 21:10:14

摩尔金融【开讲啦】活动演讲内容整理

详情请进小熊投资直播间

一、当前市场的总体运行格局

详细分析推演过程见本人摩尔直播间。结论:中级反弹行情开启,以持股作多为主。短期可能会震荡回踩,但回踩就是再度介入机会。

二、超级成长股投资的逻辑

在资本市场发展的过往历史中,存在很多种投资方式,而价值投资和成长股投资是历史最为悠久也最值得让人学习的两种投资方式。价值投资讲究的是立足现有企业,从企业所有者的角度出发研究企业当前内在价值的低估程度和未来可能的投资回报;而成长股投资,则更多的是立足企业未来可能的巨大成长空间,而进行的一种类似风险投资的活动。当然,二季市场上的成长投资相对于早期阶段的风投,还是有着明显的区别。主要表现在两点,一是上市后的规范治理,另一方面就是风险的可控度。

下面,我就超级成长股的一些投资逻辑结合个人的一些经验谈点看法,供大家体会:

1、超级成长股的概念:

在我的心目中,超级成长股应该是这样一类股。这类股背后的公司往往生命周期很长,企业历经初创期、发展期和成熟期、直到衰落期的过程,在这个过程中,企业逐步从早期的小树苗,成长为参天大树,从早期的业务不稳定、竞争优势不稳定,逐步发展成为行业的龙头甚至寡头企业。在企业成长的过程中,股价也将伴随着企业一起上涨,带来10倍甚至数十倍的涨幅。简言之,就是行业成长周期长,空间大,股价涨幅大。

2、超级成长股的内在成因:

超级成长股的形成,往往具备如下几个核心基因:

1)行业的高景气度是孕育超级成长股的温床。

这个道理启发我们,在选股的时候,一定要先行业后个股,将选股的出发点首先放在行业的景气度上,唯有行业的持续高景气度才会孕育出超级成长股。我们一定要顺着行业的脉络,从上中下游逐步搜索,从而最终锁定高景气度行业中的核心受益个股。像今年上半年的新能源锂电板块就是如此,国家政策持续推动,新能源汽车大幅放量,而锂电池出现供不应求,供需矛盾非常突出,生产锂电池的原材料六氟碳酸锂价格持续暴涨,直接推动了上游锂况企业的大爆发。行业内的赣锋锂业、天齐锂业、天赐材料走出了4-5倍的涨幅,而且行业的景气度还延伸到了行业中游的锂电隔膜、电机电控及下游的整车领域。

2)公司经营模式的创新和重磅新产品的持续推出是超级成长股的又一个核心因素。

先说经营模式的创新驱动的成长:

典型的企业是华夏幸福,这个企业是经营地产业务的,早先叫ST国祥,但自从2011年华夏幸福借壳以来,取得了35倍的涨幅,我们经过深入研究后发现,公司成长背后的核心逻辑,就在于经营模式的创新。其实从2011年开始,中国的房地产市场已经进入了后地产时代,典型的表现就是几个经过前几年的飙涨,进入了持续稳定期,前几年大幅飙升的态势得到了稳定,部分地区逐步出现了震荡、甚至小幅回落的格局。而在后地产时代,大部分的房地产股票表现其实非常一般,唯独华夏幸福是个例外。深入分析原因,我们发现成长的根源就在于公司独创了产业新城运营的PPP模式,通过与政府合作,持续推动各地产业园区开发和房地产开发业务的发展。通过以产兴城、以城带产、产城融合、城乡一体、共同发展的模式,推动新型城镇化,此种模式不仅契合了当下我国的城镇化建设浪潮,同时也将利益与政府绑定在了一起。公司的产业新城业务模式顺应国家经济和政策发展趋势,中国现有2800多个县,经济发展水平与城市相比有较大差距,公司的产业新城产品市场前景广阔,大有可为。

我们翻开华夏幸福的历史数据可以看到,自2011年-2015年的4年间,营收4年复合增长率48.94%,净利复合增长率37.11%,非常优秀而靓丽的成长性,这在后地产时代是唯一的一颗明星。

新产品持续推出引发的成长:典型的企业是康得新。

康得新最早是做预涂膜材料的,但是随着上市后融资渠道的打通,公司的产业布局和研发持续提速。目前已经构筑起了先进高分子材料的世界级生态平台企业。目前,康得新已经成为拥有六大生产基地,下辖23个子公司、9个事业部,分支机构遍布8个国家、产品出口全球80多个国家和地区的国际化产业集团,既是全球预涂膜的领导企业,也是世界光学膜的领军企业。公司具有先进高分子材料、智能新兴显示、互联网智能应用、新能源汽车四大产业板块。第一,先进高分子材料板块为公司的核心产业基础,既是全球预涂膜行业的领导者,又是世界光学膜行业的主流供应商,同时公司在碳材料(包括石墨烯和碳纤维)、以及柔性材料领域也具有世界领先地位。第二,公司通过模块化系统解决方案的产业延伸,打造了智能新兴显示板块,包括裸3D,大屏触控,AR/VR,全息显示,以及柔性显示等一系列新兴显示技术均已领先全球。第三,通过新兴显示技术在场景互联时代下的进一步产业延伸,公司在娱乐、宾馆、社区、教育、医疗等领域全面推进,正在打造多家互联网运营服务公司,建立互联网智能应用板块。第四,公司通过与控股股东合作,基于碳纤维材料的延伸,打造新能源汽车产业板块,形成了碳纤维产业的全生态链。

康得新是典型的通过研发提速持续不断推出新产品驱动公司的成长,从早期的预涂膜,到后来光学膜,到现在的柔性材料、碳材料、裸眼3D、AR、VR新产品新产业应用化持续推进,成就了公司持续的成长性,股价自上市以来涨了24倍。

总结:以上就是个人体会的超级成长股形成的内在因素,核心驱动原因就是行业的高景气度、企业经营模式的创新和新产品的持续推出。

3、超级成长股的财务特征

有很多朋友说,超级成长股发现很难。的确是很难,但是也不是没有可能。

对超级成长股的识别,可以分阶段进行。早期阶段,我们主要从行业景气度和成长空间的角度衡量,在高景气度行业里选择成长空间巨大的个股进行投资;从企业的角度而言,我们重点挖掘那些在企业早期阶段就表现出先发优势或在细分领域有某些核心竞争优势的企业,这些企业上市后随着融资渠道的打通和募集项目的投产,早期的产业布局潜力会逐步释放,竞争优势会进一步加强,企业也会走向加速成长期。

从财务角度而言,超级成长股也是有迹可循的。超级成长股的财务特征,大概率有如下几个核心特征:

1)企业主营业务收入持续稳定增长或加速增长;营收的增长是净利增长的基础,营收的增长是股价爆发的直接驱动力和发动机。我们通过翻阅历史上的超级成长股可以发现,这些牛股无一例外在营收都表现出持续的稳定性或加速增长态势。

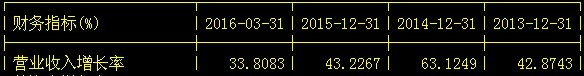

我们看一下康得新的营收收据:非常持续稳定,这说明企业的销售收入增长非常持续而稳定,这是企业利润形成的根基!

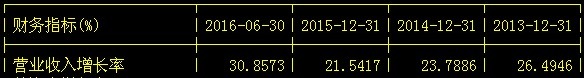

再看一下小天鹅A的营收数据:不仅稳定,而且今年出现加速态势!

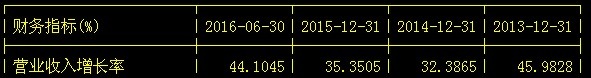

再看索菲亚的营收数据:

以上就是超级成长股背后的第一个核心财务特征:营收的持续稳定增长或加速增长,这是企业成长的直接驱动力和股价爆发的发动机。

2)企业净利润的持续稳定增长或加速度增长。优秀的成长股,随着企业初创期的完成和募投项目的达产,产业布局的日趋完善,早期的高投入会逐步形成业绩的释放和收获,这表现为利润的逐步提升和加速增长。我们看一些超级成长股的净利润,就会很明确的发现这一特征,企业成长的最终落脚点,都在放在净利润的持续增长上。

下面是康得新的近三年净利润数据:非常强劲!

下面是小天鹅A的净利润数据:

下面是索菲亚的净利润:

下面是网宿科技的净利润:

3)超级成长股的第三个财务特征就是净利润现金含量的持续稳定和大幅提升。净利润现金含量:是指生产经营中产生的现金净流量与净利润的比值。该指标越大越好,表明销售回款能力较强,成本费用低,财务压力小。

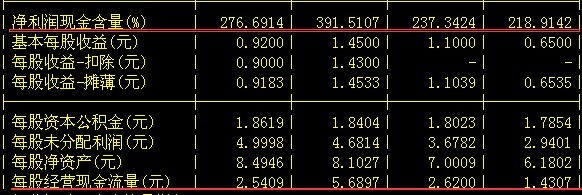

我们看小天鹅的数据:

净利润现金含量持续大于1,而且在不断提升;每股经营现金流15年高达5.68元,销售货款现金回收能力极强,简直是现金牛企业。

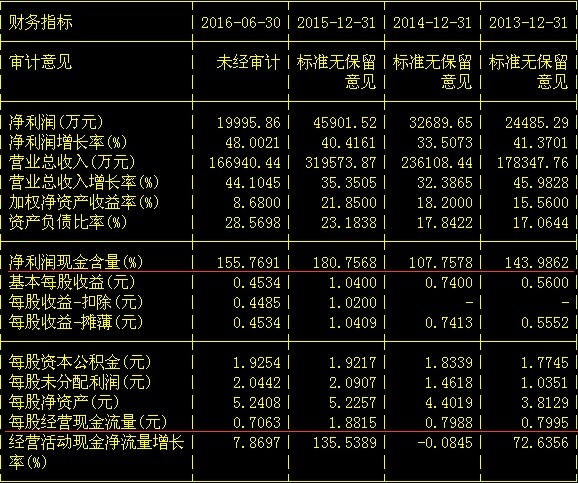

下面是索菲亚的数据:

近利润现金含量持续大于1,每股经营现金流高达1.88元,非常充盈的现金流企业,这样的企业抗风险能力极强!

4、超级成长股的投资介入期:

1)早期阶段:即上市不久以后,处于小市值小股本阶段,此时的识别方法主要是通过行业发展空间、企业质地研究等发现企业的成长潜力。

2)进入业绩加速期:有些企业经历了早期的发展阶段,业绩会逐步进入加速期,此时的企业经营态势表现出极其优秀的增长潜力,财报上业绩表现非常靓丽,业绩持续加速成长和超预期是经常会发生的事,我们可以很容易发现和识别。此时介入,也会享受到很大的投资回报。

3)具体的介入时点:

早期阶段:市值50-60亿以下,越小越好,股价最好能在上市后经历一次大幅下跌清洗,此时的价格相对于未来的成长性,会比较安全;

加速成长期:此时企业的市值基本都在百亿以上,基本成了中盘股,此时对估值的要求一般是30倍附近,这是一个良好的介入点。

作者已持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论