【开讲啦】下半年黄金股还有投资机会吗?

时间:2016年08月20日 21:46:20 浏览:次

[摘要] 上半年涨幅近30% ,下半年黄金股是否还具备投资价值?哪些A股黄金股具备更高的弹性空间? 欲知答案,请关注本人直播间,下周一晚19:30-21:30不见不散!

正文

2016年08月20日 21:46:20

在 ¥2.868时关注了黄金ETF(sz159934)

在 ¥2.877时关注了黄金ETF(sh518880)

2016年08月20日 21:46:20

我的直播间地址:猛戳这里

今年以来,国际现货黄金走出了一波强势的触底反弹行情,从1060美元/盎司一举升至1350美元/盎司附近,涨幅接近30%。从趋势来看,黄金已经摆脱了2011年触及历史高位后长达4年的大熊市,重新焕发出了避险价值。如果说在上涨初期还没有看明白,现在应当是看明白了。

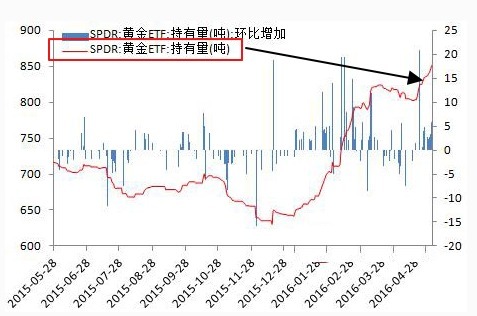

SPDR Gold Trust ETF是全球最大黄金上市交易基金(ETF),2016年迄今为止,GLD已经攀升26%。而在过去一年也大涨20%,表现明显优于美股标普500指数。

2016年,黄金日益受到投资者青睐。在动荡的市场上,华尔街将贵金属作为净回报资产,令人失望的经济报告导致美联储暂缓加息,令收益率承压之际黄金表现格外耀眼,但越来越多的投资者正在购买黄金。所以,虽然黄金价格上半年经历了大幅上涨,但后市还将面临进一步升值。

最近黄金市场坚定的看多力量有:

1. 被称作投行奇才的前高盛合伙人Eric Mindich旗下对冲基金的黄金看涨期权翻了三倍。这是最坚定的黄金多头,敢于把旗下对冲基金三倍加注,共持有1600万股SPDR Gold Trust ETF(GLD)看涨期权,价值在20亿美元。此前Eton Park在今年一季度持有600万股GLD看涨期权,价值近7.06亿美元,二季度继续加码了13亿美元的看多筹码,如此看涨后市黄金上涨,可见信心十足。

2,DoubleLine Capital首席执行官、“新债王”Gundlach最近表示,目前市场各类资产都处于高估状态,现在应该卖掉一切泡沫,买入并且持有贵金属,他预计黄金或将攀升至1400美元/盎司。格罗斯指出,低/负收益率下持有黄金或现金更加稳妥,黄金白银等有形资产成为更受青睐的资产类别。

格罗斯在8月致投资者的信中表示担忧金融体系、经济以及低利率,并表示看好黄金。国际市场上看,在动荡不安的市场以及金融体系下,在诸多资产类别中,负收益率以及本金损失出现的可能性日益升高,这使得实际资产更加珍贵。由于市场上能提供的收益愈发减少,贵金属就显得尤为宝贵,相对于股票债券正回报越来越稀缺之际,格罗斯以及越来越多的投资者都寻求从黄金上获得收益。

3,Greenlight Capital的David Einhorn指出,第二季度其持有的黄金和黄金股票头寸大幅增长至相当高的一个持仓水平。

4,有“大宗商品之王”之称的加特曼(Dennis Gartman)上个月宣称,他并不认为西方文化“注定要失败”或经济衰退必然在路上,但他现在是黄金投资者,且已经有一段时间了。

5,Swiss Asia Capital新加坡执行总裁兼首席投资官Juerg Kiener预计,黄金将击穿2011年所触及的记录水平1900美元/盎司。

6,上半年看多黄金的其他投资大佬包括德鲁肯米勒(Stanley Druckenmiller)、索罗斯(George Soros)和冈德拉奇(Jeffrey Gundlach)。

值得注意的是 :伴随着近期金价涨势的放缓,在第二季度金价上涨至两年高点之际,包括索罗斯(George Soros)、Stanley Druckenmiller的诸多对冲基金大佬都在二季度削减了黄金的看涨押注。尤其是杜肯资本(Duquesne Capital)创始人、被业界称为“传奇投资人”的亿万富翁Stanley Druckenmiller二季度已经清空所有在GLD上的仓位,此前GLD一直是Duquesne Capital最大的资产配置。

那如何看待投资大师索罗斯们的短期减持行为呢?

为什么索罗斯基金在缺席三年后,于今年第一季度重返GLD,大赚特赚之后,接着在第二季度又大幅度削减黄金持仓呢?文件显示索罗斯旗下的基金对GLD持仓由第一季度的105万股(价值1.235亿美元)削减至24万股(价值3040万美元)。

首先:索罗斯并不需要确保每次都说的对。即便假设他初衷是希望喊得对,但如果市场与其判断相反,对于索罗斯而言也不会有很大的问题。索罗斯的基金管理的都是自己的钱,没有任何外部客户。这意味着他可以随时改变观点、改变其仓位,甚至调整到完全相反的方向。这对于管理外部资金的投资经理就不太容易做到。事实上对于当前99%的基金经理都不可能,他们必须向客户解释这样操作的逻辑。

对于索罗斯这种级别的投资者,“精神分裂”是行得通的。我的意思是,真正让索罗斯成功的是他的天赋,而非流程。他对世界有着非常深度的理解,以及比别人更多的智慧和经验。但最终,他也会自大。不要被吓到,这对于所有伟大投资者都一样:Tudor Jones、Steve Cohen、Tepper等等。

第二,索罗斯家族基金是一个黑箱。所有曾在那工作的人都可以告诉你这点。那里的分析师 负责策略和分析,随后将其工作成果发给“中央大脑”,而他们也不知道这些成果是否被使用,即便被使用了,也不知道索罗斯具体做了什么交易,是否赚钱。要想 通过延迟45天披露的仓位报告来分析索罗斯基金这样的机构无异于盲人摸象。

最后就是,你很难从索罗斯的评论和对世界现状的忧虑去发现投资的机会。他总是对世界现状不满,这从他的基金会在全球做的事情里就可以看出来,而且你经常发现他言论自相矛盾。也许华尔街日报的报道是准确的,但这些报道没法告诉你索罗斯这些仓位是否加了杠杆或者做了对冲,抑或是短期还是长期投资。你也不知道这些交易是独立存在的,还是一系列更大交易的一部分或是对冲。

所以结论就是我们每次从公开媒体得到的索罗斯投资仓位信息,都是相对滞后的,甚至说相对于现在变化中的事实而言,你得到的投资信息已经变成相反的结果。

================================================================

国际市场影响后市黄金走势的几个因素:

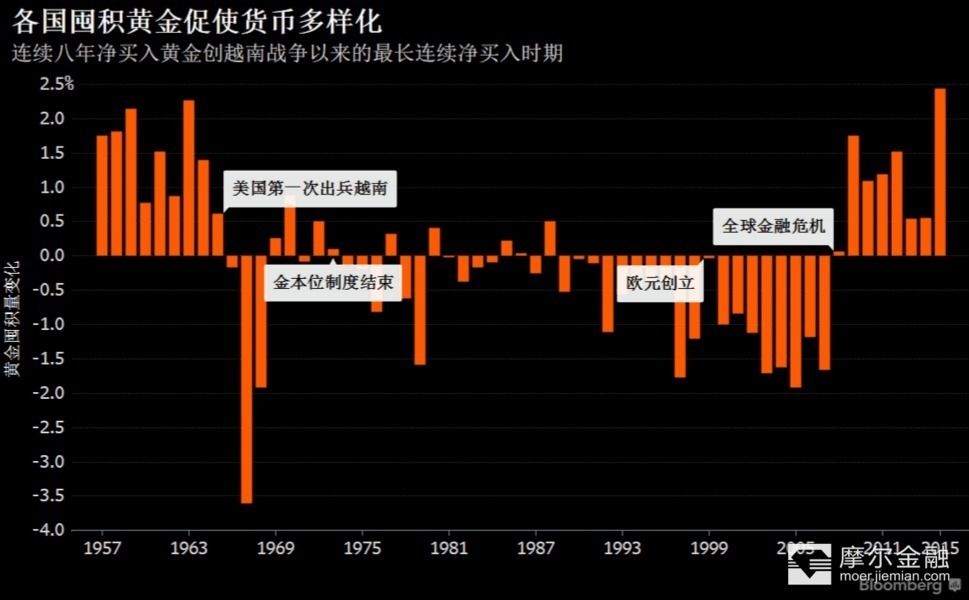

1,各国央行已经连续八年净买入黄金。

各国政府今年黄金净购买量为203.5吨,几乎是去年76吨的三倍。,其中俄罗斯、中国和哈萨克斯坦的央行都在最大买家之列。去年,各国央行买入了近590吨黄金,占全年全球黄金需求的14%。韩国在6月和7月间购买了25吨黄金,使得黄金储备达到39吨,是该国央行过去13年来首次增持黄金。今年以来墨西哥和泰国央行亦大量购进黄金,购买量分别达到99.2吨和9.3吨。而近一年半当中购买黄金最多的是俄罗斯,总共买入181.5吨。

自1970年以来,黄金需求不断攀升,在地理分布上的变化也十分明显。只要回顾一下金价与美元脱钩五十年以来的需求情况,就能看到黄金需求如何从北美和欧洲戏剧性地转向了印度和东亚地区。1970年,北美和欧洲的需求共占全球需求的47%,1980年升至68%,而1990年、2000年和2010年则分别下降至38%、28%和27%。流失的份额被印度次大陆和东亚填补,这些地区的份额从1970年的35%升至2010年的58%。

从各类别需求的分布情况显示,投资再次成为需求的重要组成部分,2000年的投资需求占总需求不足5%,2011年这一数字已攀升至38%,而今年上半年,这一比例已攀升至45%。1064吨的投资需求甚至创下了半年投资需求记录,比2009年上半年还要高出16%。

对投资者而言,黄金因此成为他们投资组合战略中更具吸引力的一个项目。黄金也变得更加不易受到大幅波动的影响,从而展现了其对冲尾部风险的属性。此外根据一些经济理论框架,从非常长的时期来看,黄金的投资回报接近美国通胀水平,相当于实际回报率为零。然而自布雷顿森林体系解体以来,黄金的实际回报率一直远大于零。需求结构的变化很可能正是推动力所在。

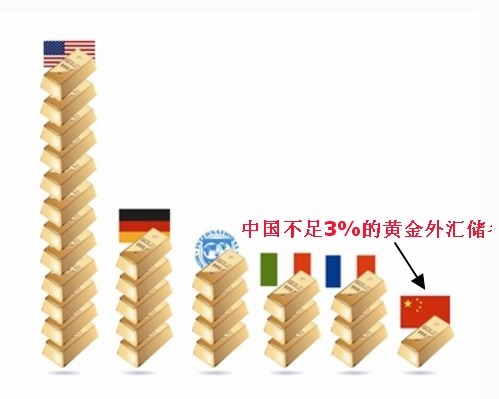

长期来看,全球对于黄金的需求在不断攀升,地区性的结构变化依然会延续,亚洲地区特别是中国和印度这两大传统的黄金需求大国可能会在未来进一步扩大在黄金定价上的话语权,而中国不足3%的黄金外汇储备占比也能够提供给投资者无限的遐想空间。因此黄金价格未必能在短期内出现大幅提升,但它必将是跑赢通胀的优选选择。

2,大多数商品和股票趋势一旦形成,就会不可逆转。

去年开始的黄金上涨之路,高盛等大投行持续高调唱空,也没有阻止住这一既成趋势。黄金白银从未产能过剩,永远也不会产能过剩。当前俄罗斯、中国等各大中央银行大量收储黄金,更是显得产能不足。过去5年的下跌是非理性下跌原因居首,现在只是修复性上涨。因此不会出现钢铁、煤炭那样的狂跌。

避险需求上升,加息预期存在,再加上各国货币竞争性贬值,直接导致了黄金今年开始的小牛市,目前月K线刚刚突破长期均线,短期均线拐头向上,多头格局明显,长期下降通道已经扭转,所以可以积极做多黄金期货和黄金股。

3,美联储年内加息的预期大幅降低,有力支撑黄金三季度行情。

全球宏观经济趋势有望持续,美国经济最早走出困境,所以加息的希望不大,美国以及欧元区仍会在较长时期内维持低利率以刺激经济增长,长期国债实际利率仍将维持历史低位,黄金价格在低利率时代十分具有吸引力。

美联储于2015年底勉强加息,实体经济在加息后明显放缓复苏步伐,一些列经济数据迟迟不见好转迹象,导致投资者对于美联储年内加息的预期持续减弱,疲弱的美国经济令美元承压,对黄金起了一定的支撑作用;

4,英国脱欧美国复苏,中期宽松货币政策和经济刺激计划,所以黄金下跌空间有效封杀。

展望三季度,英国脱欧是否会带来更为深远的蝴蝶效应暂时不明,英国意外脱欧事件就如同在本来已经捉襟见肘的欧洲经济中投入一颗不定时炸弹,投资者有理由相信未来会有更多国家选择脱欧,这一趋势可能导致欧盟瓦解,令欧元承压。类似预期也令投资者将资产转移至黄金等避险资产以求降低未来的不确定性。

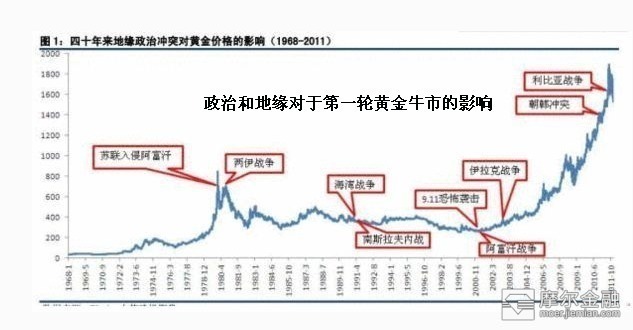

5,恐怖袭击,地缘政治频发,所以下半年黄金看涨的预期比较有利。

前期巴黎恐怖袭击,又是土耳其动乱,充分说明了地缘政治的紧张局势,还充斥着全球。这给黄金市场的继续走强,奠定了基本面的基础,而技术面看该跌不跌的黄金白银,将会继续上行。

6,总结而言,上述因素确实可以认为推动金价走出低谷的重要因素。但是考虑到欧洲经济自从金融危机之后就呈现一路下行态势,并没有明显的反弹迹象,美国经济的复苏步伐也一直走的磕磕绊绊,另外英国脱欧对于欧洲美国的冲击,以及美国本身经济的不确定性,都需要宽松货币政策和经济刺激计划,来支撑下半年经济的增长,在不确定性增强的背景下,黄金仍然具备较强的配置吸引力。

所以黄金下跌空间有效封杀,在这样的大环境下,金价依然在2011年之后几近腰斩。因此单纯的认为世界经济的疲软是黄金上涨的动力似乎并不可靠。人们常常更关注一些热点事件对商品价格造成短期影响,并千方百计寻找其中的逻辑关系令其看似合理化,却忽略了决定商品价格的本质——需求与供给。

国内方面,影响后市黄金走势的几点因素

国内投资市场匮乏,过热的楼市面临新一轮跳空。

8月11日,南京和苏州出台了新一轮调控政策,部分二线城市呈现调控收紧的态势。业内人士表示,未来二线热点城市或围绕限购、限贷及社保等层面出台较为严厉的政策,并通过信贷政策调整投资性需求来抑制资产泡沫。

以深圳为例,2015年初开始房价呈持续上涨态势,但随着调控政策收紧,限购升级,自今年3月起,房价涨幅开始收窄,特别是7月环比涨幅下降8.15%。南京、苏州作为热点二线城市的代表,上半年南京房价累计上涨21%,苏州累计上涨22%。尤其是南京,近4个月涨幅均在4%左右。11日,南京、苏州出台了新一轮楼市调控政策,在限贷、限购、土地拍卖等方面进行了限制。

预计房地产全国涨幅会逐级趋缓,部分投机资金会逐步撤出楼市。

而另一方面,股市今年表现也非常一般,甚至用“鸡肋”来形容也不为过。

A股股民有句口头话:解套要到猴年马月。如今猴年马月刚刚过去,2016年也过去了一半,望眼全球市场纵横对比,中国股市2016年上半年的表现难于启齿,中国三大指数几乎垫底全球。

2016年开年,A股的两个熔断直接把投资者炸懵了,至于其他主要股指呢,又经历了德银巨亏引发的雷曼时刻恐慌,总之开年不顺。恐慌之后,各主要市场在美联储加息这把悬在投资者头上的达摩克利斯之剑下面忐忑爬行,熟料6月底英国公投脱欧又硬生生地飞出了只黑天鹅事件,再度引发市场的大动荡。截至6月30日,表现最差的是中国与日本,中国三大指数几乎垫底全球。

中国与欧美地区的板块表现不同,主要原因是影响中国板块的仍然是估值。尽管经过了去年股灾的大跌,中国各板块,尤其是创业板块市盈率仍然比较高,板块表现的不同是由于泡沫程度不同导致,可以看到,跌幅居前的板块均是去年充塞着各种概念的板块。而欧美板块的表现不同更多是由于基本面决定的。

从中国国内情况来看,权威人士的讲话基本上为经济定了长期L型调,这也基本上让下半年出台经济刺激政策变得不可能,中国经济必然要经历结构调整的阵痛期。而目前来说,中国无论是主板,还是创业板,市盈率都并不低,仍然面临挤泡沫的可能。

赚钱效应的对立面就是亏钱效应,那股市和楼市正好相反,长期资金不断流出。

那楼市限购,股市低迷,社会闲置资金会去哪?

个人观点认为,中国社会大量闲置资金,考虑到楼市限购,股市低迷,会逐步进入反弹趋势上升通道的大宗商品市场,尤其是黄金市场。

同时由于国内黄金价格与国际黄金价格挂钩,黄金具备对冲本币贬值的作用。在人民币贬值的大背景下,对黄金的需求有所增加,对金价形成较强的支撑。黄金价格长期的基本面因素并没有改变,黄金作为保值和避险工具,仍将持续吸引投资者入场。(下图是A股黄金类上市公司历次大牛股的阶段性表现图)

下面表格是过去几轮A股黄金股中长期牛市的股价表现,从2010年开始A股黄金家族增加了好多新的公司面孔,所以需要重新统计,根据新的公司基本面和成长弹性,来选择投资标的。

==========================================================

如果黄金价格如预期继续上涨,那A股哪些黄金股更有吸引力?

欲知答案,请关注本人直播间,下周一晚19:30-21:30不见不散!

作者不持有文中所涉及的股票或其他投资组合,但计划买入或做空。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论