解构京东金融:播下的是龙种,收获的是跳蚤

时间:2018年01月15日 10:35:00 浏览:次

[摘要] 2017年8月完成拆分,从京东独立而来的京东金融集团目前正在市场上寻求新一轮融资,为未来上市铺路。

正文

2018年01月15日 10:35:00

据媒体报道,2017年8月完成拆分,从京东独立而来的京东金融集团目前正在市场上寻求新一轮融资,为未来上市铺路。在这个特殊时点,媒体上也不失时机地刊出了盘点京东金融成长历程的秀肌肉文章。凭心而论,在刚过去的2017年,京东金融确实是整个互金行业战术上最勤奋的公司——所办发布会数量远超蚂蚁金服、腾讯等同行。以至有记者玩笑称:“蚂蚁金服是战略驱动,腾讯金融是产品驱动,京东金融是发布会驱动。”

然而,战术上的勤奋难掩战略上的先天不足。对京东金融进行全面盘点后可以发现,看似板块众多的京东金融,目前更像一只“纸老虎”。从明星业务消费金融、到支付、到风控能力等,实际发展状况和第一梯队的蚂蚁金服、腾讯金融差距巨大。虽然在发展道路上,京东金融有意比照二者,然而由于支付这一底层核心业务过于弱小,今天的京东金融倒有些像强说生态的乐视。颇有些“播下的是龙种,收获的是跳蚤”的尴尬。

全貌:架子越铺越大 亏损越来越多呈现虚胖特征

媒体公开报道显示,从2013年10月正式独立运营以来,京东金融的业务板块从成立伊始的4个扩张到如今的10个。从图可以看出,京东金融的业务扩张,确如其副总裁姚乃胜在接受采访时所放豪言:“你能想到的业务我们都要做。”

表面来看京东金融的十大业务,几乎已横扫金融领域,只缺银行了。不过仔细研究后你会发现,不少业务板块有“有名无实”、“装腔作势”之嫌,虽然名称叫做:证券、保险、消费金融……但相应牌照京东金融并没有。倒也不算他无牌经营,而是实际业务和板块名称相比,离得有点远。

如2015年5月,京东金融开启保险板块,但京东金融并没有获得保险牌照,手握的只是保险经纪牌照。同期开启的证券板块,京东金融同样也没有券商牌照,目前只能供投资者“模拟炒股”和“看行情”。在牌照准入的金融行业,京东金融在牌照资源上的缺失,必然会影响到后续的发展。

说京东金融是一副虚胖的空架子,还有一个重要原因是其糟糕的盈利状况。根据京东金融向评级公司提交的信息,2014-2016年,京东金融分别取得净利润-3.24万元、-143.27万元和-5.68亿元。也就是说,成立后的三年内,京东金融持续亏损,并且越亏越多,三年亏损增加近2万倍。

也许有人会说,亏损有什么关系,京东集团不就一直亏损吗?确实,这样的经营数据对零售企业来说,还可以理解为投入不断增加所致。但对于一家涉及金融的公司来说是极不合理的,因为金融是轻资产行业,如果出现这种持续亏损的情况,只能说明公司运营有问题的。谁会放心把钱交给一个始终在亏钱,而且越亏越多的金融机构!

深扒:明星业务不强 底层支付缺失风控能力偏弱

分析完整体上的“空心化”之后,再来具体看一看京东金融所属各业务板块发展状况。虽然在京东金融对外秀肌肉的文章中,所披露的数据非常有限,但从一些行业研究数据中,我们还是能看出些许端倪。

大体上,可以把京东金融的业务分成两大类,一类是基于京东集团电商场景产生的金融业务,如供应链金融、消费金融、支付等,也是京东金融现有的明星业务。二是在电商体系外培育的金融业务,如证券、保险、财富管理等等,在蚂蚁金服、腾讯金融等巨头处,这些业务都是基于支付账户的活跃度成长起来的,但京东金融的支付业务并没有成为互联网的基础应用,所以这些业务先天养分不足,不值一提。我们挑一些京东金融的明显业务做些分析,便可看出京东金融的真实水位。

即使明星业务京东白条,在消费金融行业排名也靠后。京东白条算得上京东金融的明星产品,这款消费金融产品比蚂蚁金服同款产品花呗还要早一年出生,并据此衍生出了白条闪付等业务,京东金融甚至寄望于白条闪付能够弥补京东支付的不足,在线下支付市场分得一杯羹。但查阅资料可发现,京东白条在整个消费金融行业难说强大。

官方数据显示,截至2017年6月末,京东金融有接近1680万用户使用白条。而蚂蚁金服2016年公布的数据就显示,花呗用户量超过1亿。毫无疑问,在这个行业,蚂蚁花呗和腾讯的微粒贷稳居第一梯队。在第一梯队之后,还有不少低调的消费金融公司也有不俗表现,实力也不弱于京东白条。如外资消费金融公司捷信中国2017年上半年用户超过3200万;就连刘强东旧部赵国庆离开京东创业做的马上消费金融,截至2017年5月用户数也达到了2000万;更不要说趣店、乐信这类后来被冠以“现金贷”的公司,截至2017年二季度趣店用户数接近4800 万,差不多同时期,乐信平台注册用户也超2000万。照此来看,京东金融明星业务消费金融可能要排在行业第三梯队,且与第一梯队差距明显。

最要命的是,京东金融的底层支付业务弱小。今天的互联网金融行业,都是从支付行业开始,向金融做延伸的,以支付为底层的账户体系是其发展的核心。蚂蚁金服所凭借的是支付宝,腾讯金融依靠的是财付通和微信支付。反观京东金融,2012年收购网银在线之后,至今在支付领域未有建树。支付这个核心,京东比阿里、腾讯晚了十年,连刘强东在接受媒体采访时都坦言错过支付。“这10年的时间,我错过的就是支付,京东的支付没有变成老百姓用的最多的支付工具。”

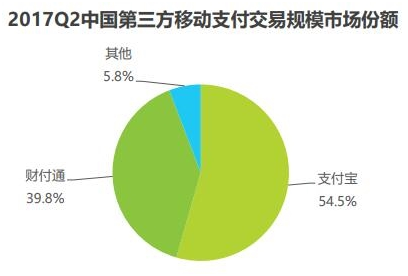

对支付这一底层业务,京东金融是纠结的。2012年收购网银在线后,支付一直是京东金融的业务板块之一。但据知情人士透露,2016年京东金融层一度打算放弃支付业务,分流掉网银在线的员工。后因副总裁许凌努力,一方面将白条异化包装成变相支付方式;一方面努力跟银联达成合作,形成合力,冀望借助银联的线下网络“做出一点名堂”。但从结果来看,效果不佳。在第三方研究机构艾瑞发布的移动支付报告中,2017年二季度,京东支付的市场份额只能与壹钱包、联动优势、连连支付等打包组成了“其他”,共占5.8%。

一个有意思的数字是,截至2017年9月30日,京东过去12个月的活跃用户数为2.663亿,而京东金融对外披露的支付用户是1个亿。也就是说,以最大口径计,京东的活跃用户中也只有37.6%的用户用了京东支付。

风控能力弱,是京东金融不能忽视的一个短板。金融的本质是风险控制,对于定位为金融科技公司的京东金融来说,运用科技做风控的能力无疑是核心能力。衡量风控能力的重要指标是资产质量,《第一消费金融》曾报道过,从2017年1月至2017年6月,白条逾期超过90天的金额从4.3亿元一路增加至6亿元,而逾期大于等于90天的回收率最终只有2.4%。如果以逾期超过90天的白条资产为违约资产,则2017年1月至2017年6月白条资产的平均违约率高达2.44%。美国上市公司趣店,这家“任性”的公司,坏账率才不到0.5%。

从ABS的公开发行利率,也可以看出京东金融风控能力和同行的差距。公开信息显示,在几乎同一时期(市场利率在同一时期具有可比性),京东白条的资产证券化产品的发行利率较同类产品蚂蚁花呗要高出不少,如图所示,蚂蚁花呗的ABS发行利率最低4.65%,而京东白条最低5.2%。所谓利率,即风险定价,利率越高,表明风险越高,据此可见京东白条的风险远高于蚂蚁花呗,这也从侧面证实京东金融风控能力有待提高。

据媒体报道,“京东金融在2016年全年依然亏损5.68亿”,而且消费金融业务也是亏损状态,要知道趣店、乐信等都已经实现大幅盈利了。京东金融之所以出现这样的状况,主要原因就是风控弱导致坏账太高了,盈利都用来计提坏账准备了。

结论:乐视的前车之鉴缺乏底层的生态不会有化反

过去四年,京东金融从一个单纯为京东商城提供供应链财务融资的业务板块,凭借非金融核心牌照,通过收购、拆分等手段,将业务扩张到一个横跨10大金融核心业务线的集团,其扩张之快令人惊叹。然而任何迅速扩张的组织,最不可或缺的便是扎实的基础,所谓基础不牢,地动山摇。

诚如乐视。三年间,乐视从乐视网发展成涵盖大屏、手机、电视、体育、互联网、内容、金融等七大板块的综合体。但是由于缺乏底层的生态基础来打通整个系统,贾跃亭期待中的“生态化反”并没有带来。如今,贾跃亭远走海外,留下妻子甘薇处理债务危机。

眼看他起高楼,眼看他楼塌了。以乐视反观今天的京东金融,其中不乏警示意味:如果不把支付这个底层生态业务做大做强,让各个业务板块形成强连接,彼此赋能,京东金融很难成为有实力的互金玩家。

最后,想勉励东哥一声:老哥,稳住啊!

作者不持有文中所涉及的股票或其他投资组合,未来5个交易日内也不打算买入或做空。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论