连跌10天,创下多项纪录:腾讯史上最惨烈下跌之谜 | 大V视点

时间:2018年10月16日 07:58:00 浏览:次

[摘要] 作者 | 香江咀子

正文

2018年10月16日 07:58:00

作者 | 香江咀子

最近听了两个腾讯的故事。第一个大概是这样的:一个朋友投资腾讯5年了,那个时候还没有港股通,只能每年换一些外汇港币出去买腾讯。和千千万的投资者一样,他坚信中国互联网会是巨大的时代红利,而腾讯必将是皇冠上的明珠。

因此,他的第一条投资原则是腾讯的每一次回调都是在发钱,闭眼买,买到就是赚到。

后来,内地开通了港股通,这对他来说是个好消息,因为不用再受限于5万美金的外汇额度,可以更自由的增加仓位。这几年,但凡有余钱就会加仓腾讯,一路买下来也大几百万了。

最好的光景就发生在今年一季度,当时腾讯股价涨至近500元,据他说,账户里单单在腾讯这只股上的浮盈已经超过400万了。当时,他的希望就是腾讯给自己挣到资本市场上第一个千万。但之后的故事是怎么样,不用多说了,腾讯从高点下来了差不多40%跌没了,今天是连续第9天下跌。

虽然,他现在还不止于亏损,但截止昨天(2018年10月9日),他说成本线就在现价不到10%了。

半年间,把近乎5年的盈利都消灭了。

而第二个,去年初以100万买了腾讯认购证,最好的光景同样出现在今年一季度,认购证涨幅达20倍,账户净值涨到了2,000多万。他人比较浪,去年底就计划好了今年年中去德国旅行,顺便订了一部法拉利在当地试车。

最近见到他,他说,德国是去了,不过倒没试车,因为账户净值已跌至不够50万,订购法拉利的筹也出售了。

无论是第一个故事里,那位有韧性,能够长线持有坚持看好标的的投资者,还是第二个故事中,那位靠认购证曾经大赚一票的赌客,今年都被腾讯杀个措手不及。

他们中间有没有想过先获利或止损,这个不知道,不过即使有,大概也是因为今年腾讯的跌幅和时间远比想象中多和长,一时狠不下心来。

那市场究竟在担忧什么?腾讯什么时候见底?还能不能再涨起来等等?

这么多的问题难以一时半刻全部回答上,不过其实从分析过去10年,腾讯的股价运动模式,以及股价对公司事件的反映模式,不难发现某些答案还是有迹可寻的。

一、腾讯十年股价回顾

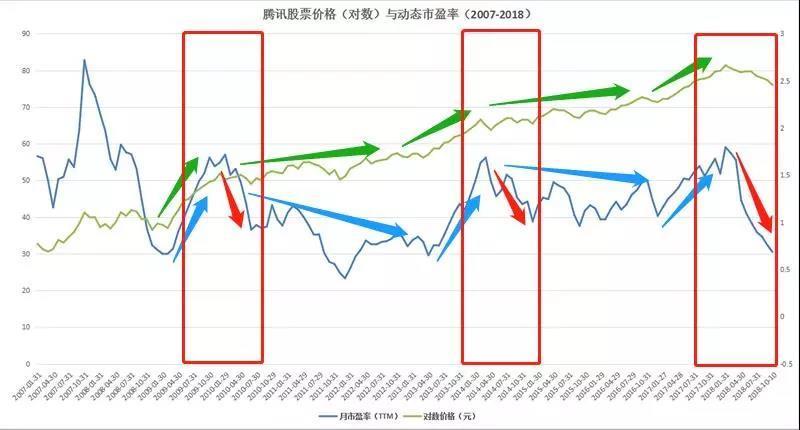

我们引用腾讯过往10年的股票价格对数走势以及市盈率,如下图。图中红色是腾讯的自2007年开始至今的股票月度价格对数,蓝色是对应时期的动态市盈率。

图片来源:Wind;腾讯股价对数与市盈率

图中可以看出三大特征:

1. 腾讯的股价在过去十年出现过三个快速上涨期,对应的市盈率都同步迅速增加,即表现为估值拉动的股价上涨。

2. 在三个快速上涨时期之间的两个“平台期”,股价上涨速度放慢,市盈率则持续下降。

3. 在快速上涨结束的时候,市盈率都迅速下滑,即存在一个明显的“杀估值”阶段。杀估值阶段伴随着股价的明显回调。

二、腾讯的股价对公司事件的反映模式

仔细观察上图,我们发现,在2009年、2013年、以及2017年腾讯的股价三次快速上涨。

而对比公司重大事件,我们发现,在这三次上涨之前,都有重大的爆款产品推出;且往往在爆款产品推出1~2年的时间内,股价开始爆发。

这个模式可以概括为:

产品推出 → 沉寂期 → 估值爆发 → 盈利增长 → 估值回归 → 新的产品推出

其中,估值爆发期间股价快速上涨,在盈利增长与估值回归期间,股价涨速放缓。两个阶段的切换时,会出现明显的“杀估值”阶段。

在2008年之后,这个逻辑链条完整地重复过两次,而当下正处于第三次的“杀估值”阶段。

第一轮快速上涨:游戏“穿越火线”的推动

2008年,腾讯推出“穿越火线”(CF),成为了与当时最火的第一人称射击游戏“反恐精英”(CS)相匹敌的游戏。尽管很多人说,CF是copy CS,但whatever,就像QQ是抄MSN一样,在中国,经历了市场的检验,CF就是当之无愧的老大。

于是,市场认可了这款产品,腾讯开始释放估值红利。伴随着美国的QE推出,金融危机风险出清,2009年3月美股见底反转,腾讯迎来了第一波估值拉动的上涨。从2009年3月到12月,这9个月间,股价翻3.7倍,市盈率从29x升高到到59x。

而此后,腾讯的上涨模式由估值拉动切换为盈利驱动。从2009年12月到2013年3月,这39个月中,股价在波动中上涨47%,而市盈率从59x回落到29x。

第二轮上涨:“微信”的推出

2013年3月,腾讯迎来第二波估值红利的集中释放。而此前推出的产品是今天已经深入我们生活中每个细节的微信!

微信上线于2011年1月21日,由张小龙带领的腾讯广州研发中心推出。但是和其它即时社交工具一样,这一推出并未遭到市场的看好;它的“摇一摇”等功能,还给使用者增添了一些嬉皮与落寞的气质。

人们花了两年时间接受了微信,而市场也是花了2年时间,终于认可了以微信为新引擎的腾讯的价值。

2013年,伴随着中国金融环境开始宽松,腾讯股价大幅度上涨,自2013年3月至2014年2月,股价翻2.53倍,市盈率从29x上升到61x。

随后,自2014年2月至2016年12月,这34个月之间,腾讯震荡上行,涨幅仅为53%,而市盈率从61x下滑到41x。这是腾讯第二段盈利推动的上涨期。

第三轮上涨:“王者荣耀”大热推动

2017年,触发事件是我们熟悉的一款名叫“王者荣耀”的游戏。这一轮上涨从2016年12月到2018年1月,股价翻2.45倍,市盈率从41x再度回到61x。“王者荣耀”上线的时间,是2015年11月,从这款游戏上市到被市场接受,花了1年多的时间。

而这一轮上涨之后的杀估值,就是当下这惨烈的下跌,当然伴随着游戏条例收紧,今日头条冒起,和中美贸易摩擦、香港市场流动性收紧、美国加息等不利的因素。

总结如下:腾讯的10年5波段

数据来源:Wind

三、当下深度回调的原因与未来的推演

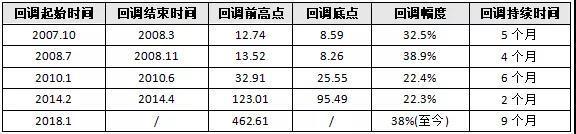

历史上,腾讯的股价曾经出现过5次回调幅度超过20%的深度回调,详见下表。

数据来源:Wind;注:此为月度数据,采取每月最后一个交易日的收盘价作为当月价格,为保持一致,计算回调幅度时不考虑月内最高价与最低价。所有价格为前复权。

如果不考虑当前的回调,我们会发现两条规律:

第一条:2008年前后金融危机期间,腾讯出现两次深度回调,调整幅度都超过30%。

2008年下半年的回调,伴随着全球金融危机,股价下跌接近39%;2007年第四季度到2008年一季度的回调,幅度为32%。

第二条:在非全球金融危机的时期,出于自身估值因素的价格回调,幅度往往在20%左右。

而当下,全球并未出现金融危机,但腾讯的股价已经持续回调,其幅度和持续时间都超过了前两次正常回调。其原因是什么?

除了是跟贸易战,资金从香港市场流出等宏观因素,和去年腾讯上涨的幅度是最近7年来之冠有关外,更多可能是涉及到市场担心腾讯的核心竞争力下降,导致发生彻底的改变的估值方式。

下面分别就两种情况进行一下推导:

① 继续引领互联网产品先锋

如果腾讯维持开发爆款产品的能力,则按照之前十年的价格运动模式,则接下来应该是3年左右的估值回归期,这期间之前的爆款产品会为公司带来持续盈利,随着公司盈利提升、估值回归,则股价可能缓慢上涨或稳定在一个价位。

未来的某个时间点,在股价和市场静悄悄的时候,新的爆款产品推出。在1到2年的检验期之后,其价值得到市场认可。如果这时外部环境是宽松的、流动性丰盈,那么市盈率与股票价格都会讯速地、大幅度地提升。

至于下一款产品是什么,有人说是小程序、有人说是可穿戴设备上的App、有人说是新能源汽车……不一而足。

对此当拭目以待,享受下一次科技创新为生活带来的便利。若果真如此,则腾讯的股价再度爆发,几乎没有悬念。

② 演化为控股公司

若腾讯调整架构后,2B路仍不成功,但却弱化了创新能力,那么有可能演化为一种投资控股公司,则估值模式将彻底发生变化,而持续了10年的“估值拉动与盈利驱动交替”的价格演化模式也将逐渐告终。

投资控股公司,向来是资本市场不欢迎的。因为一旦业务种类混杂,就会导致估值方式杂糅。管理层交叠、财务数据层层遮蔽、信息不对称、以及好坏业务之间互相影响拖累,导致投资控股公司的估值倾向于难以估值;而真实市场中,则往往对投资控股公司进行估值折价处理。

按照港股市场历史经验,在行情较好的时期,投资控股公司的折价一般在10%~20%,而市况不佳甚至金融危机期间,估值折价幅度会超过50%,乃至高达80%!

作为投资控股公司,巴菲特的Berkshire Hathaway公司也难逃估值折价的“待遇”。这间公司在平时,估值折价大约是20%左右,而在2008年金融危机期间,估值折价从20%增加到40%。

港股市场的老牌控股公司,和记黄埔(0013.HK,已退市),在平时折价率大约在20%,而金融危机期间,和记黄埔股价暴跌62%,估值折价幅度激增到60%!难怪投资大师彼得·林奇(Peter Lynch)说:投资控股公司的所谓diversification(分散化)其实是diworthyfication(价值下降,这是一个造出来的英语词)。

(本段数据摘自方正商学院关于控股公司估值折价的相关部分)

而这些劣势,投资控股公司唯恐避之不及。一般来讲,拆分上市、业务重组等,都是为了避免控股公司的估值折价而采取的行动。

例如,2015年5月的长和系“世纪大重组“,2017年11月的九龙仓重组,以及中国平安(2318.HK)将其旗下子公司,如平安好医生(1833.HK)拆分上市等等,都是为了防止母公司因投资控股过多子公司而带来的估值折价。

四、总结

当下,市场猛烈地杀腾讯的估值,让投资者看傻了眼。仿佛前天是人们略带遗憾地接受腾讯没有冲上480的事实,而380抄底的那波还在昨天。今天已经干掉到了290,快250也几乎不保。

存在就是合理,市场先生永远是对的,你只能接受他的表现,然后自己思考原因。

在我来看,当前的大跌也就是对未来两种可能性以及各自的不确定性的担忧。

如果继续按照科技产品公司(即第一种模式)来估值,那么最近推出的游戏新规,及今日头条对于微信广告的拦截,很可能对未来盈利非常不利;

如果按照控股公司来估值,当前的估值肯定是高了,且近期新经济公司剧烈的下跌也会大幅度侵蚀腾讯的盈利乃至按控股公司估值逻辑下的估值。

也许,当这几个担忧解除,市场对腾讯的估值模式有了一致性看法的时候,就是腾讯跌透的时候了。在此之前,我们只能耐心地等,积极地观察。

作者不愿公开自己是否持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论