【期权游戏】高杠杆的期权会爆仓么?

时间:2018年11月19日 08:55:00 浏览:次

[摘要] 具有巨大杠杆的期权,是不是很容易就会发生爆仓?

正文

2018年11月19日 08:55:00

上一篇文章我们提及到有些期权短短七天能上涨100倍,复读《七天涨100倍,究竟是什么标的》,那么为什么期权可以拥有那么惊人的涨幅呢?密码在于“杠杆”,阿基米德说给我一个支点我可以翘起地球,那么期权就是基于“行权价”这个支点,翘起惊人的涨幅。

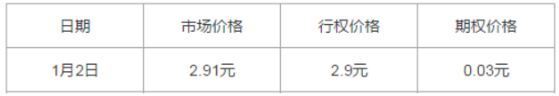

下面以“上证50ETF购2月2900”为例,2月24日是该期权的行权结算日,拥有期权的投资者,可以按约定的行权价,以2.9元价格购买50ETF,1月初50ETF的市价为2.91元,那么理论上期权内在价值= 2.91-2.9=0.01元

恰逢50ETF大涨,一个月涨幅达8.93%,到了1月24日收盘价为3.17元,那么理论上期权内在价值=3.17-2.9= 0.27元,期权价值的涨幅高达26倍!

所以期权的内在价值就是高度依赖行权价这个支点,跟随着市场价格变动而变动。上例50ETF只涨了8.93%,期权就跟着上涨了8倍,而后来下跌11.67%,期权就跟着暴跌92.6%,可见期权的杠杆是非常大的。

具有那么巨大杠杆的期权,是不是很容易就会发生爆仓?

期权买方是不会爆仓!

初涉期权的投资者,一看到“期”字,就会马上联系起让人恐惧的名词:“爆仓”。

期货、融资融券之所以需要保证金,是因为当市场波动很大的时候,你的持仓浮动亏损已经接近或者超过你缴纳的保证金,如果你不追加保证金,那么就会被强行清仓,浮亏变成实亏了。

因此只要一个金融产品不承担义务,不需要保证金,就不会有爆仓的风险

期权的买方购买的是一种权利,可以到时根据情况执行或不执行这种权利,所以不会有爆仓的风险,所以专业术语上也叫权利仓。

期权的卖方卖出的是一种义务,需要缴纳保证金,所以会有爆仓的风险,专业术语对于这种卖方叫义务仓。

这种买卖双方的情况和保险很类似。我经常坐北京-广州的航班,在购买机票的时候,我都顺手买一个10元的延误险,心想万一意外发生了,这样可以让我发一笔小财,弥补延误造成的不爽。

如果飞机真的发生延误超过4小时,保险公司将会赔给我400元,那么我购买的延误险收益率是(400-10)/10 = 3900% !,如果没有发生延误的话,我最多也就是损失了10元。

作为期权的买方就像买了一份保险,不出事就最多就是亏了保费,那就是损失有限,不会爆仓,不会又更多亏损!所以一张期权可能涨了20倍,也可能涨了100倍甚至更多,但它最多亏损100%。

因此购买期权的魅力在于收益与风险的不对称性,亏损有限,收益无限

但作为期权的卖方, 就像保险公司,收取了区区10元保费,航班不延误就纯赚了保费,一旦航班发生延误超过4小时的情况,就必须执行卖方义务约定,必须支付了400元赔偿金给保险购买者。

由于承担义务,所以期权的卖方通常是要有抵押品的(50ETF或者保证金),如果方向错误,卖方就必须追加更多的担保品,如果没有能力增加担保品的话,期权的卖方就会有爆仓的风险。

期权的实值、虚值与平值

对于认购期权(认为标的价格会上涨)来说:

实值:行权价格 <市价

平值:行权价格= 市价

虚值:行权价格 >市价

对于认沽期权(认为标的价格会下跌)来说:

实值:行权价格 >市价

平值:行权价格 =市价

虚值:行权价格 < 市价

期权的价值

期权的价值由内在价值和时间价值两部分组成

期权的价值=内在价值+时间价值

内在价值:对于期权持有者,如果当时立即行权,所能获得的收益(仅是判断当时的情况)

时间价值:是指期权距离到期日所剩余的价值。

内在价值 = 2.91 -2.9 = 0.01 (如果立即行权的收益)

时间价值 = 期权价格 - 内在价值 = 0.03 - 0.01 =0.02 元(相当于溢价)

在1月2日,认购期权的 行权价<市价 ,所以有行权的价值,属于实值期权

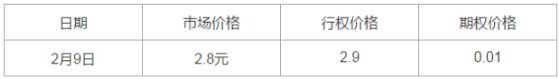

内在价值:0元 (到期不会行权)

时间价值:0.01元

在2月9日,同一个认购期权的 行权价格 >市价 ,所以没有行权的价值,属于虚值期权。

好了,我们先讲到这里,原创期权科普文章,将会陆续有来

作者不持有文中所涉及的股票或其他投资组合,未来5个交易日内也不打算买入或做空。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论