GNC(健安喜)——真正的廉价股

时间:2019年06月24日 11:27:00 浏览:次

[摘要] GNC是一家拥有80多年的保健品历史,其业务包含VHMS(膳食类保健品),运动类保健品及其他。

正文

2019年06月24日 11:27:00

1

公司历史及业务模式简介

GNC(健安喜),全球著名膳食类保健品,运动类保健品,2015年前被誉为汤臣倍健的海外标的,同时是美国最大的保健品零售商,其体量2011年是第二名的11倍。但GNC自上市后发展并没有那么顺利,不仅仅是被美国电子商务冲击,在同行线下零售争夺中也被拉近距离。

2011年是第二名的11倍,2014是其的10倍,2015年是其9倍,明显看到与第二名的距离在被拉近。

(1)历史

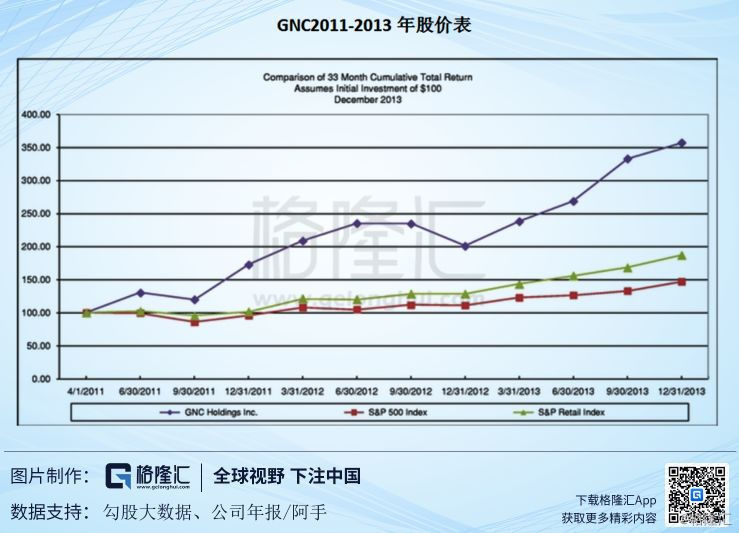

GNC是一家拥有80多年的保健品历史,其业务包含VHMS(膳食类保健品),运动类保健品及其他。90年代曾在美国上市后退市,2011年二度上市,其股价和业绩在上市初始时被誉为美国最具投资价值标的之一,2年多时间涨幅250%以上。

(2)股价

整体股价表

GNC最高美股股价达60.98,而如今在1.5左右。现今市值只有最高值的2.5%。

2019年汤臣与GNC市值和营收对比单位:亿人民币汇率1($):6.9(¥)

同样的行业,同样是龙头企业,汤臣的市值是GNC25倍,营收是其1/4.发展历史也只有GNC的1/4不到,除近两年(2016及2017,)外,2009至今盈利都5000万美元以上,对比1.5亿市值(实际在1.1-1.5亿波动,取最高值)

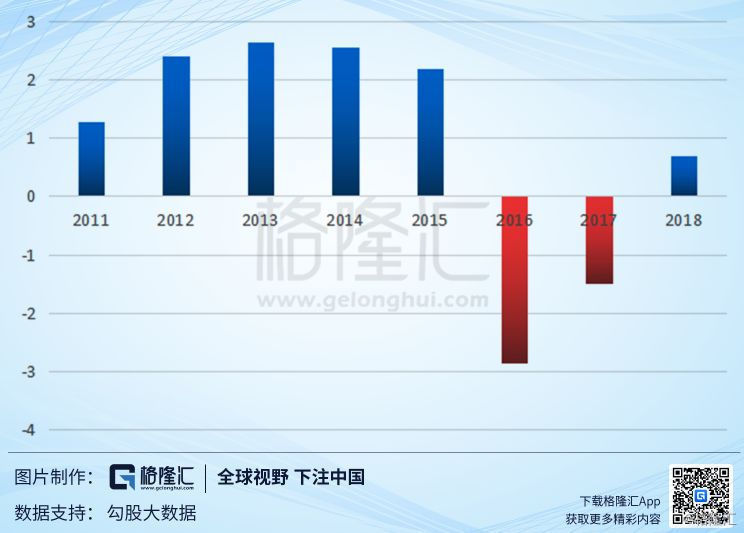

2011-2018年GNC净利润单位:亿美元

那么我们是否能认为汤臣高估或者GNC严重低估了呢?对此,我们并不能简单地从数字上去判断。

(3)业务模式

GNC主要营收来源依靠终端门店,比较形象的例子就是保健品行业中的苏宁,虽然营收模式多样化,但除了电子商务外,所有营收模式全部源自于终端门店所辐射出的业务模式。

多样化的营收结构:

GNC属于多样化的营收结构,主要分为四块:

1,零售终端一直是GNC的核心,也是其主要来源,占比在70%左右。这种终端门店相当于GNC的自营店,但有两个特点:1)、代理第三品牌,自主与第三方品牌比大概在50%:50%。2)与美国第三大药商RITEAID形成战略合作,即店中店的模式,约有2000多家,占GNC全部终端的1/4左右,在RITEAID店中参杂了GNC的产品。

所以如果你去GNC店中可能买到的商品有GNC各种保健品、(SKU1800,而汤臣只有300),各类第三方保健品以及RITEAID的药品。

2,批发批发有工厂生产,为第三方品牌(上述零售终端的代理)代工部分产品以及为RITEAID的店中店模式提供GNC自有产品,批发营收占比约10%。

3,特许经营权特许经营权这种模式最为人熟知的就是麦当劳。特许经营权收入分三块,特许经营权销售产品(主要)、使用权以及经营费用的抽取,大概营收占比在15%左右。

4,电子商务。电子商务是VHMS发展最快的渠道,无论是中国还是美国,线上对线下的冲击是巨大的。GNC的电子商务业务在2018年营收占比7.6%,而美国电子商务占零售市场比例是12%,显然作为行业龙头,GNC电子商务跟不上美国平均水平的发展。

从阿手做的图中我们了解到,除了电子商务外,无论是批发,零售、还是特许经营权都与零售终端门店的业绩强相关。一旦终端门店业绩不理想,批发的销量会同比下降,零售无需多说,特许经营权的客户主要来源也与是产品销售,其实是变相外包的终端门店而已。

2

财务指标

财务指标阿手不会将财务报表的数据截取出来,而是结合GNC业务模式和现状来挑选一些重要的数据,其中只有少数是财务报表上的数据。

在分析财务报表时,我们结合GNC现今困境分析:

1,电子商务对线下零售的冲击,线下实体店不断萎缩,营收逐年倒退。

这个是GNC面临最大的问题,其带来重大影响的指标有:

1)同店营收

其实电子商务对线下冲击最大的就是这个指标,也是GNC的核心指标。

GNC高速增长与同店营收增长呈正相关关系,2013年前,GNC呈现无论股价还是营收呈现高速增长,2014年营收微增长。

电子商务在北美的迅速普及给GNC线下实体店带来了巨大的冲击,一个实体店经营是需要成本的,如人工、租金,一旦营收低于成本就无利可图,这时候不仅GNC零售店本身,其特许经营权客户、RITEAID店中店都会相继撤离,所谓多样化的营收并不能分担风险。

2)终端数量

线上的冲击对同店营收持续降低令许多店铺入不敷出,被迫关门。2015年GNC的终端数量达到巅峰,而后逐年下降。

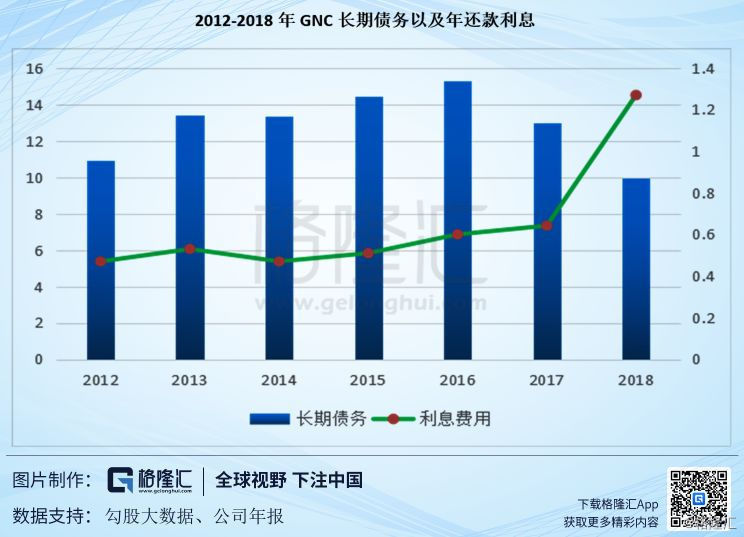

2,长期债务,且还债任务迫在眉睫。

虽然债务在近两年减少,但还款利息却在逐年增加。

上图为GNC在年报中披露的未来还债明细,其中GNC公司可以与银行协商,并非完全按照上图中的执行,但可以预见的是每年债息不低于1.5亿美元,而2017年以前都是维持在0.5亿左右。

小结:本身业务受电商冲击,利润率与毛利率不断下滑且是长期趋势,债务费用在未来几年中高居不下,盈利情况更是艰难。

GNC困境形成原因及管理层采用策略

GNC困境形成原因:

直接表现是债台高筑和主营业务萎靡,最根本的原因还是上市引发的管理问题。

了解过GNC的都知道,GNC从上市后不断地回购股票,而且是举债回购。

2016年后不再回购股票,有可能是现金流短缺,也有可能回购于事无补,2017年停止回购计划(回购金额未完成)。这种上市后制定回购计划是北美上市公司喜欢作死的玩法。原因在于股东控制了管理层,管理层的绩效与股价挂钩。如此,管理层的重心不再是公司业务,导致对电子商务重视度不足,同时将公司宝贵的现金流用以回购股票,甚至举债回购,致使公司债台高筑,公司业务逐年走下坡,最终股价跳水,真是搬起石头砸自己的脚。

令人地笑皆非的是前任CEO几年拿到不俗的奖金(股价高时),股价跳水后又的获得400多万美元的辞退补贴,将一手好牌打烂却还赚的盆满钵满,这是体制问题,与CEO的无关。

2016年后意识到危机,开始进行调整,更换管理层,有以下积极措施:

1)停止了未完成的回购计划

宝贵的现金流不再浪费在无意义的回购上,而用于还债,长期负债开始降低。

2)挽救线下市场,将黄金会员卡制改为积分制(自称ONENEWGNC计划)

黄金卡会员制度一直是GNC线下重要的制度,销售端的70%营收来自于几百万黄金卡会员,一张15美元的卡享受20%折扣,一般黄金卡会员的消费能力是普通客户的2倍以上。

2016年开始启动停止黄金卡会员计划,于2016年12月正式停止并使用积分制。

积分制与黄金卡会员制不同:

1)灵活性,黄金卡会员是统一折扣,对于多品类的商品灵活性更高(SKU1800)。

2)配合电商积分制的灵活性更适合电子商务,阿手咨询过一间公司的新媒体部总监运用积分制做推广是常用方式,而黄金卡会员制属于线下传统的营销方式,用在线上效率较低。效果:2017年同店营收正增长,2018年为-0.6%,取得此效果积分制功不可没。

3)开启有计划地大批量关停线下门店

2017年年报披露,GNC将关店计划纳入未来几年的计划中,预期被迫关店,这种有计划地关店显然更能降低损失,也体现了新管理层务实的作风。

4)提高电子商务业务的重视度

有两点,其一电子商务部在公司年报中加入了营收结构图,其二电子商务事业部首次同比增长超过20%,虽然有其他业务微萎缩的影响拉高权重,但对比往年是巨大的飞跃,开始了追赶的趋势。

3

美国电子商务发展及GNC未来盈利分析

1,美国电子商务发展及影响

电子商务是我国少许几个走在美国前沿的领域,2018年美国电子商务销售额4450亿美元,专家预计2027年达10000亿美元,阿手认为美国电子商务渗透程度将超过专家预计值。对此,对于长期GNC的投资者来说,有两点需要关注:

1)GNC北美市场的终端门店将会逐年减少,其毛利率与门店数量呈负相关关系,即不断地会有增收不增利的店铺被迫关门。

2)线上发展进度是判断GNC未来投资价值的重要关注指标,其不仅仅是业务结构的调整,而是对管理能力的另一种体现,换言之则是体现GNC管理层对重要事物的重视度与执行力,上届管理层也在年报中多次强调电子商务,实际执行效果甚微,导致GNC与第二名差距逐年在缩小。

2,未来盈利能力分析:

历年利润表分析(长期减值分析)

以上出自GNC的年报,阿手将其翻译成中文。我们看到标红的数字是长期资产减值,2016及2017年吃掉了9亿的净利润!令人费解的是长期资产减值的大头是品牌和商誉(Brandname和GOODWILL)!小部分才是设备减值,门店倒闭费用等。

2016年GNC亏损2.85亿,2017年亏损1.5亿,两年总共亏损4.35亿,而商誉及品牌价值减值8.69亿,剔除这项后竟然是盈利4.3亿。

姑且不讨论盈利问题,而是对于美国的会计准则,很难想象商誉及品牌能够影响当年净利润!

试想一家公司今年赚不赚钱竟然与其他人评价它的品牌商誉有关!实在匪夷所思,欢迎读者能够指出或者解惑。令人幸运的是,GNC的品牌商誉价值在2018年只有4亿左右且往后没有大量的减值情况,财务上再想借此做题发挥也没有太大空间。

哈药合资分析

合作条款:

哈药出资,占股65%,GNC占股35%。

利:

1)打通国内政策限制

每一个品类上线都需要经过国家有关部门的批准,阿手之前有个几家数据的对比,但丢失了。汤臣很大优势在于获得国家许可的品类远超过SWIEE、NBTY及GNC这些外国品牌。哈药能否为其打通政策壁垒是营销最为关键的环节,没有产品如何开拓市场。

2)渠道优势

GNC虽然有几家中国直营店、中文官网和天猫、京东上也有投放,但相比整个中国渠道市场而言可以说微乎其微。

40万家线下药店,本土化电商运营团队以及其他渠道的抢占等等,都需要专业的团队去运营才能角逐中国市场,至少哈药在传统药店的资源非常雄厚。

GNC身为世界老牌保健品,其无论口碑、产品品类(SKU1800,汤臣300)等多方面都有雄厚的积累,哈药能否为其打通两大痛点很大程度上决定了合资企业的发展。

市场:

在GNC在合资占股只有35%的情况下,阿手乐观预测数年内合资企业营收超过14亿(非常理想,汤臣2011年6.42亿已经是业内公认的非直销龙头),折合美元2亿,利润率10%,即2000亿美元,35%股份可得700万美元的利润。

由此可见,5年内合资企业对GNC业绩影响不大。

4

总结

1,估值分析

1.3亿市值下我认为属于低估无疑,除非破产或者退市,GNC度过困境后年净利润仍旧有望保持5000万美元以上(2012-2015都是2亿以上),美国电子商务高速发展,但纵观我国依旧是线上与线下并存的格局,线下市场肯定受到不小冲击,但就此令GNC一蹶不振可能性并不大,不同于苏宁电器的是,保健品行业有半医药行业性质,专业的营养师对于消费者的作用仍旧是线上客服难以取代的。

2,风险分析

1)债务

许多投资者顾虑GNC债务问题,的确,9亿债务算上5年利息需11.93亿美元本息额。GNC未来几年的净利润和现金流用以还债,且仍需变卖一定的资产方可还清,阿手认为,对于80余年的GNC来说并没有到生死存亡的境地。

2)业绩

营收:大概率仍旧持续走低,其一为电商冲击线下市场,其二可能需要变卖资产还债,导致营收进一步下滑。

净利润:债息吞噬营收净利润,其营收也大概率下滑,对应净利润同比下滑。

总结:低估值,未来业绩可能持续恶化(主要因为还债),估值仍可能进一步走低。

文: 阿手投资

作者不持有文中所涉及的股票或其他投资组合,未来5个交易日内也不打算买入或做空。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论