联讯首席李奇霖:疯狂的石头,铁矿石何去何从?

时间:2019年06月25日 17:04:00 浏览:次

[摘要] 从基本面来看,今年铁矿石的供需关系有了明显的好转。

正文

2019年06月25日 17:04:00

今年上半年,商品市场的焦点明星是铁矿石,其主力期货合约在六个月时间里,从470点涨至808点(6月24日),年内绝对投资回报率超过了70%。

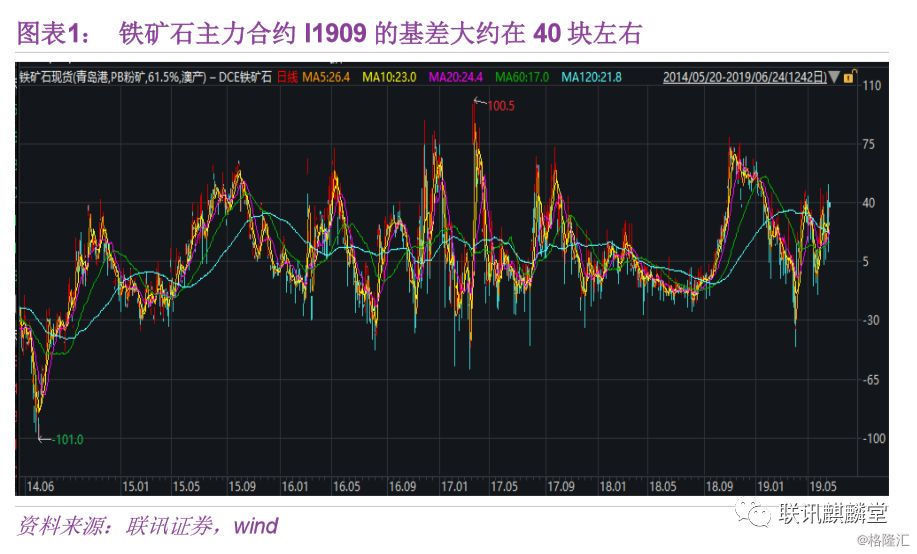

从基差来看,铁矿石的期货相对于现货仍处于贴水的位置,贴水的幅度大约是40元(截止6月24日),高于历史均值。铁矿期货的涨幅是理性且冷静的,没有明显的过热与泡沫迹象。

而从基本面来看,今年铁矿石的供需关系有了明显的好转。

需求端,在年初相对偏高的钢厂利润+环保限产松动的环境下,钢厂的高炉开工率有了大幅度的上涨,前五个月生铁产量超过了3亿吨,同比增速为8.9%,远高于去年同期的-0.60%。

供给端,我国铁矿石自身储备虽然位居全球前五,但品位低(铁元素的含量)且多埋藏于地下,开采的难度大,炼钢所用矿石多从国外进口,对外依存度在80%以上。

在外部进口的铁矿中,我国又多以巴西的淡水河谷、澳大利亚的力拓、必和必拓、FEG四大主流矿山为主要来源。

而这四大主流矿山,在今年一季度,先后发生了矿厂溃坝、飓风冲击发货港口影响矿采等事件,发货量与港口到货量都出现了明显的下降,国内铁矿石的供给也因此出现了明显的收缩。

需求强势+供给收缩的组合下,铁矿石在今年上半年进入了被动去库存的象限,港口库存从1.42亿吨快速去化至1.17亿吨,价格暴涨在情理之中。

现在的疑问是,6月下旬以来,铁矿石在冲击了837元的高点后,出现了盘整,这是趋势反转的信号,还是短暂的回调?

本周末唐山新提出的限产政策对铁矿石的需求影响几何?又是否会成为铁矿多转空的拐点?

我们的观点是:短期内,铁矿石的供需关系出现了边际上的改变,价格有一定的调整压力,但目前的限产强度还不足以弥补铁矿石全年的供需缺口,更顺畅或者更具确定性的趋势性做空机会还需要等待更明确的信息。

第一,如果不考虑港口的库存,今年全年铁矿石的供需平衡表存在着较大的缺口,具体规模虽然仍存在争议,但市场普遍预期在4000万吨以上。

我们可用已知的数据简单做一个供需两端增量的对比。

需求端,2018年中国全年生铁产量是7.71亿吨,对应铁矿石需求是12.33亿吨(按1吨生铁需要1.6吨的铁矿石计算,7.71*1.6)。

今年前五个月生铁同比增速为8.9%,考虑到未来在采暖季限产和环保压力下的限产等因素,今年全年生铁同比增速可能会跌到5%,全年生铁产量为8.09亿吨,对应铁矿石需求为12.94亿吨,较2018年增加6000万吨左右。

而供给端,由于必和必拓、FEG的发货量与产量在2020年的财年目标(2019年6月至2020年6月)尚未披露,其他国家与国内铁矿增产的规模也无法准确估算,因此准确的供给增量我们无法得知。

但淡水河谷预计其全年铁矿石销量在3.07-3.32亿吨(预期中间值3.2亿吨),比2018年的3.66亿吨减少了4600万吨,假设2019年销往中国的规模比例与2018年持平(55%),则今年淡水河谷对中国铁矿石的供给同比增量为-2530万吨(4600*55%)。

力拓也同样做了披露,今年全年的发运量大约为3.2-3.3亿吨,2018年为3.38亿吨,减少800-1800万吨,按2018年中国贡献40%的销售收入计算,今年力拓对中国铁矿石供给的同比增量会在(-320万吨,-720万吨)之间。

因此,仅看两大铁矿石的供给巨头,2019年中国铁矿石供给同比会减少2850万吨至3250万吨的规模,相比于需求端同比新增需要的6000万吨,相差悬殊。

第二,按照现在唐山市政府的限产要求,以及我们所了解到的情况来看,限产后唐山钢厂日均生铁产量会下降大约10万吨,对应铁矿石的需求为16万吨,到7月底限产结束(以6月24日为起点计算),共拖累铁矿石需求大约600万吨。

而如果假设全年缺口为4000万吨,扣除上半年已经形成的2500万吨(港口库存消耗规模),下半年至少还有1500万吨的供给缺口。现在唐山的限产强度所抑制的600万吨铁矿石需求,显然是无法补上这个缺口的。

第三,6月下旬出现的这一波调整,主要是因为近期日均疏港量(将铁矿从港口运出的货运规模,反映钢厂需求)出现了下滑,叠加唐山限产消息与几大主流矿山的发货量提升,供需关系出现了边际上的改变所致。

而正如上文所述,由于供需缺口仍然存在,现在铁矿石的多头预期依然较强,铁矿调整的幅度可能不会太大,下跌的也会较为艰难,后续有反弹的可能。

未来,可能改变这种预期与状况的破发因素有三个:

1、供给出现超预期的增长。中国通过其他国家、增加废钢投入等手段弥补了主流铁矿供给的缺失,或我们对于供给的预测出现了较大的失误等;

2、限产的持续与加码,利用行政手段抑制了钢厂的生产,尤其是在今年的国庆前后,使生铁的产量下滑,原本预期的供需缺口缩窄甚至消失。

考虑到天气与环境问题具有不确定性,限产的力量可能也会具有较大的不确定性。如果是这种情况,我们在半年报中所描述的商品顺畅的做空机会,可能很难出现。

3、钢厂的自发调整。铁矿作为黑色商品的上游原料端,其归根到底看的还是地产与基建的终端需求,如果终端需求走弱,价格下跌,钢厂的利润转负,则钢厂会自行调整产量,从而带来铁矿石需求和价格的下降。

从目前来看,铁矿最佳的做多时机可能已经过去,未来第二种和第三种结合的可能性较大。

即一边有不确定的限产,一边具有韧性的终端需求逐步走弱,成材的价格下行受阻,钢厂的利润震荡波动,铁矿的需求处于来回拉扯中,价格最终可能是宽幅震荡的走势。

文:李奇霖 钟林楠

作者不持有文中所涉及的股票或其他投资组合,未来5个交易日内也不打算买入或做空。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论