ROE高的公司一定能买吗?

时间:2019年08月08日 11:04:00 浏览:次

[摘要] 讲完了行业配置,老罗想讲讲估值体系的方法论。

正文

2019年08月08日 11:04:00

近两年市场上有一种比较流行的估值框架,叫做——ROE-PB(净资产收益率-市净率),从公式PB/ROE=PE(市盈率)的角度来看,两者的比值就等于市盈率。

但因为这个框架能从两个维度来拆解,因此就给了投资者更多的视角来看待估值问题。

理论上来说,当一个公司的ROE提升的时候,投资者愿意给出更多的估值溢价,所以PB会随着ROE的增加而增加,但实际情况却比理论更加复杂。

为了解释这种复杂性,了解这个估值框架的适用性,我们今天先来看看成熟市场——美国的情况。

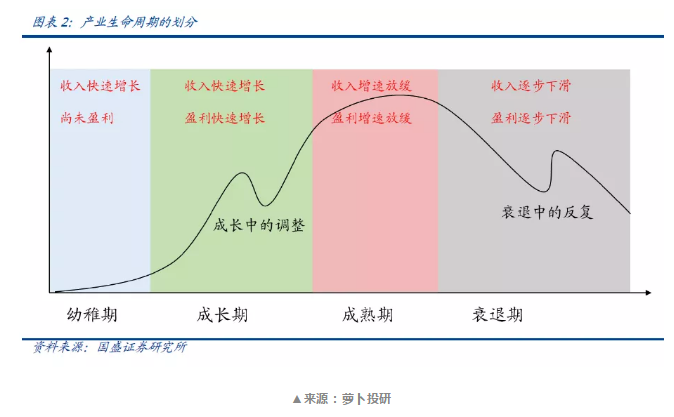

01 生命周期概念引入

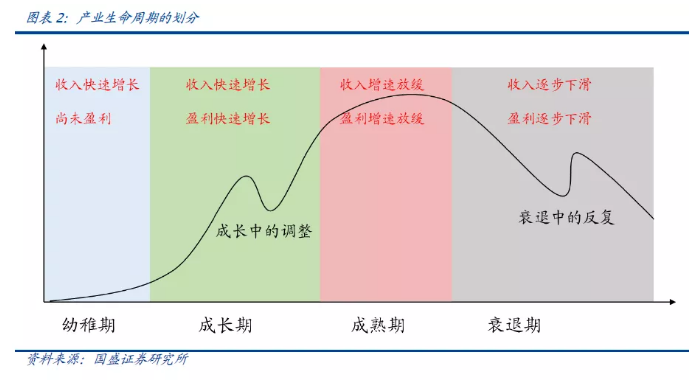

首先引入生命周期理论。一个行业一般会经历萌芽期、成长期、成熟期和衰退期四个阶段。一般情况下,按照收入和盈利增长的情况来划分。

萌芽期:大量投入,行业的企业未盈利但收入快速增长。

成长期:是行业的黄金发展期,盈利和收入均快速增加,并不断有新的竞争者进入。

成熟期:行业发展进入稳定期,行业竞争格局基本稳定,企业收入和盈利增速放缓。

衰退期:行业空间变小,企业的收入增速和盈利增速大幅下滑。

02 成长期:当期ROE与PB匹配程度高 但需警惕估值中枢下滑

分析从成长期开始,因为萌芽期企业尚未盈利且市场空间难于衡量。

成长期的行业以标普500计算机行业为例,1995年到2000年左右,计算机行业ROE水平快速提升,估值也随之提高,两者匹配度很高。

随后经历了纳斯达克泡沫破灭只好经历了一阵调整,估值中枢快速下滑,随后ROE与估值再次实现匹配。

相似的情况可以在标普500媒体行业同样得到验证。匹配程度甚至更高。

03 成熟期:估值提前反映盈利变化,匹配方式长期稳定

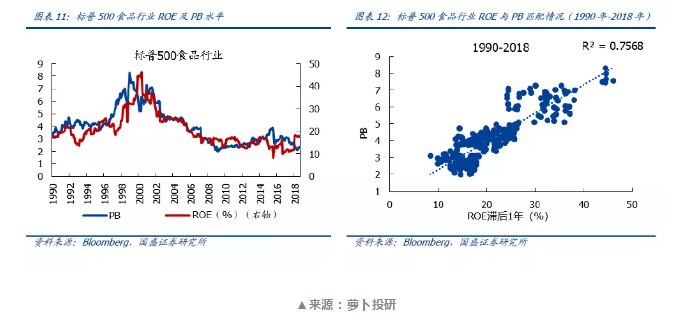

通过观察美国几个较为典型的成熟期行业,例如食品饮料、纺织服装、建材以及交通运输等。

ROE相比于PB的变化较为之后,但两者之间仍然有明显的相关关系。

比如食品行业估值会提前1年反映盈利的变化,交通运输行业提前1年,纺织服装行业提前6个月,建材行业会提前3个月。(R2越接近1,代表匹配程度越高。)

这种匹配模式在接近30年中都非常稳定,每次出现偏差后,最终会向均值回归。

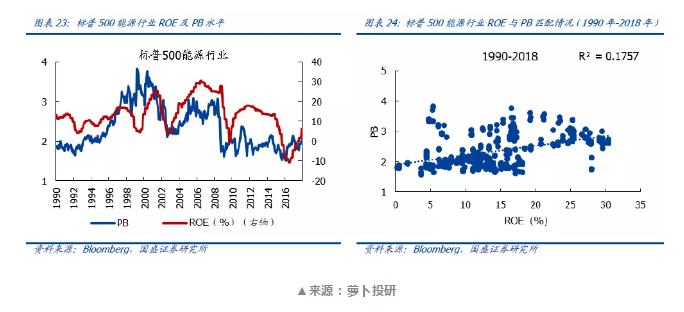

04 衰退期:短期盈利波动带来估值切换,匹配度较低

对于衰退期的行业,行业整体空间已经稳定,甚至下滑,公司的内在价值也难再有增长,主要集中在周期行业,包括能源、原材料等。

短期量价波动会带来ROE水平波动,但内在价值不变,所以ROE未必能带动PB的上升,而会出现类似于估值切换的现象。因此盈利和估值的匹配相对来说就没有那么完美。

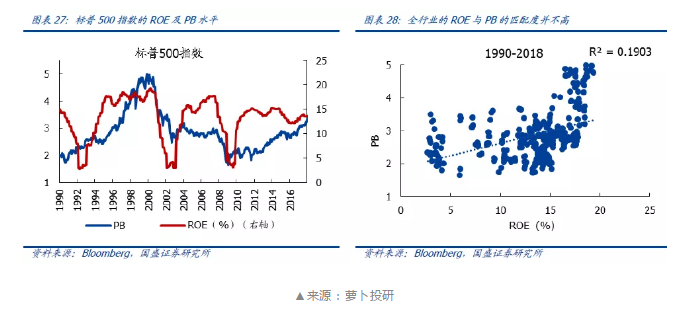

因此,可以看出,在成熟市场,大部分行业(衰退期除外)的ROE-PB的匹配度较高。

但它不适用于不同行业之间的比较,也不适用于市场整体,而且对于不适应的行业生命周期阶段(例如衰退期)来说,它还可能带来低估值的错觉,诱使大家掉入陷阱。

05 A股消费行业适用度比较高

那么,最关键的问题是:A股的适用性高吗?

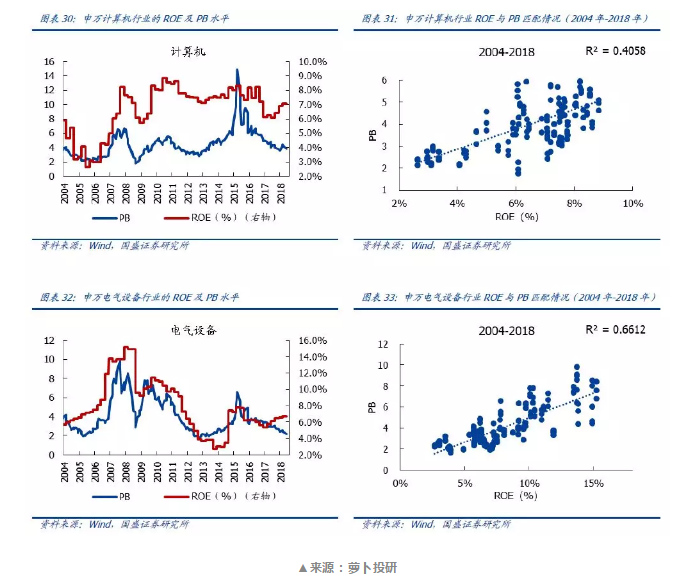

从拟合结果来看,成长期的公司仅计算机和电气设备匹配度较高。

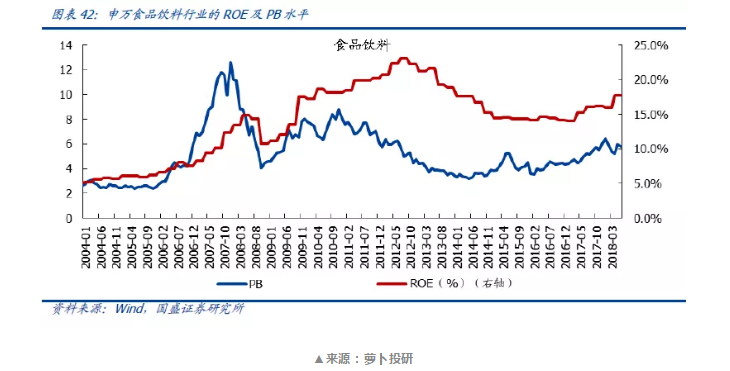

成熟期来看,消费行业的适用度较高,但也会存在滞后。

纺织服装估值提前3个月反映盈利,商贸提前6个月,农业提前6个月,轻工业提前6个月。

食品饮料在不同时期滞后性会发生变化,2011-2018年间,估值提前1年半反映盈利。

在实际应用中,如果某一水平的ROE对应的PB明显高于历史合理区间,那么就认为这个行业被高估了,反之可以认为它被低估了。

用这样的估值方法可以帮助大家寻找那些被低估的行业,规避被高估的行业。

06 高ROE陷阱

高ROE并不总意味着收益,有时也会带来风险。比如以下几种情况:

1)在ROE-PB的稳定期,如果能够准确的预测盈利,那么合理的估值也是可以预测的;但是如果遇到拐点期,那么过去的匹配方式则可能失效。

2)情绪是导致这种现象的根源之一。投资者的情绪一直对A股估值影响很大,在行业盈利快速提升期,投资者容易给出过高的估值从而产生泡沫,从而一旦行业盈利临近大的拐点,即使ROE水平仍在提升,但是投资者会开始纠正过去的高估行为,导致估值并不同步提升。

3)如果投资者因为“高ROE低PB”选择买入,在ROE预测准确的情景下,可能面临后续两种情况:1、PB随着ROE的提升而提升;2、ROE提升但PB下滑,随后ROE和PB同时回落。

第二种情况在行业ROE已经处于历史高位的时候,发生的概率比较大,且蕴含的风险也是巨大的。

文 萝卜投研

作者不持有文中所涉及的股票或其他投资组合,未来5个交易日内也不打算买入或做空。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论