环保当中危废是个好赛道,这家公司二次创业算成功了

时间:2020年02月10日 08:49:00 浏览:次

[摘要] 这家公司叫金圆股份,可能的风险点是股东,质押挺多的。当然,大家还可以关注危废的真龙头——东江环保。

正文

2020年02月10日 08:49:00

2020年以来,看多环保的声音逐渐多了起来,其实环保除了现金流很差的PPP业务之外,还有很多现金流不错的细分赛道,比如垃圾发电的伟明环保,比如危废处置的东江环保。

今天,初善君给大家介绍一个危废处置的公司,这家公司原来是某省的水泥龙头。没想到转型三四年后,利润跌跌撞撞创新高了。

这家公司叫金圆股份,可能的风险点是股东,质押挺多的。当然,大家还可以关注危废的真龙头——东江环保。

公司本是一家主要从事水泥、商品混凝土生产的企业,属于建材行业。

从水泥业务来说,公司实际运营4条熟料生产线,熟料产能合计为589万吨/年(其中青海3条三条线产能合计434万吨/年、广东1条生产线产能为155万吨/年)。

据悉,公司在青海省产能市占率约28%,是绝对的龙头。根据中国水泥网,2017年青海省熟料水泥产能共计1553.1万吨,公司产能434万吨/年,占比28%,其他靠前的公司则是祁连山集团(310万吨/年、占比20%)、盐湖海纳化工(220.1万吨/年、占比14%)、海西化工(155万吨/年、占比10%)、金鼎水泥(155万吨/年、占比10%)等。

这里的盐湖海纳化工就是A股亏损之王下属控股企业。

公司另外155万吨水泥产能在广东,市占率只有1.51%,但是有比较不错的盈利能力。

对于混凝土业务来说,公司年产能达到500万方,也是青海省最大的商品混凝土供应商。

这两块业务,按照战略的分类,属于现金牛业务,可以贡献稳定的现金流。

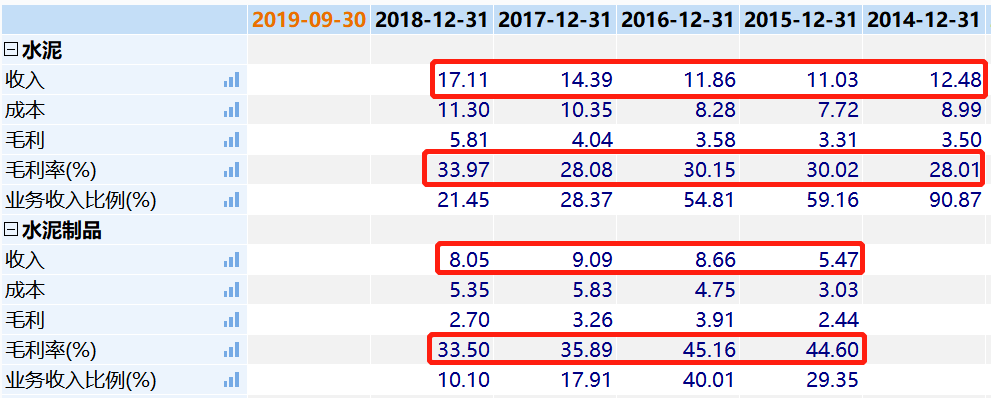

看收入和毛利率,水泥业务受益于产能的退出,2018年实现营业收入17.11亿元,毛利率34%,较往年还是增长了不少。混凝土业务2018年实现营业收入8.05亿元,较往年有所下滑,毛利率34%。

当然,这家公司的看点不在这里,水泥业务几乎没有成长性了。

2016年4月,公司收购关联方江苏金圆新材51%股权,进军危废产业,开始二次创业。

2017年8月,公司以10.15元/股价格发行1.19亿股,共募集资金总额12.12亿元。募集资金主要投向:收购江西新金叶实业有限公司58%股权(6.19亿元)、江苏金圆的含铜污泥及金属表面处理污泥综合利用项目(一期、1.49亿元)、灌南金圆的3万吨/年危险固废处置项目(1.94亿元)、宏扬环保的水泥窑协同处置工业废弃物项目(1.2亿元)。

具体来看,公司环保业务包含两类。

一是无害化综合处置业务。公司主要为产废企业提供工业危(固)废的无害化综合处置服务,可以细分为水泥窑协同处置及一体化综合处置两种方式,水泥窑协同处置是利用水泥企业新型干法水泥窑线对危废固废进行减量化、无害化综合处置;一体化综合处置是采用专业焚烧、安全填埋等多种危(固)废处置技术,实现对危(固)废的无害化综合处置。

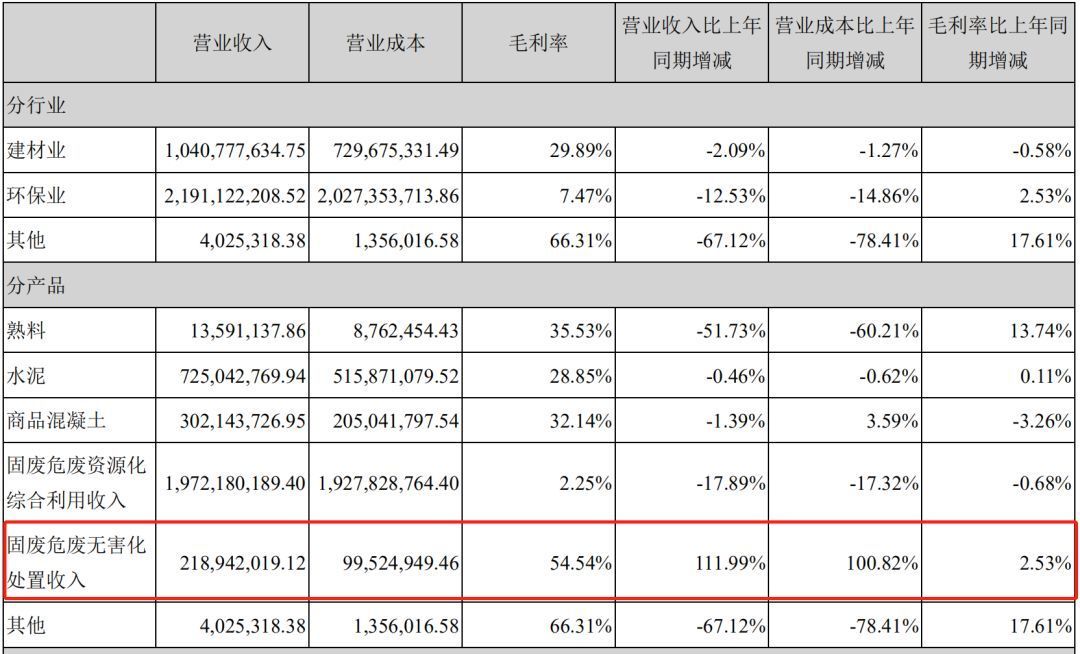

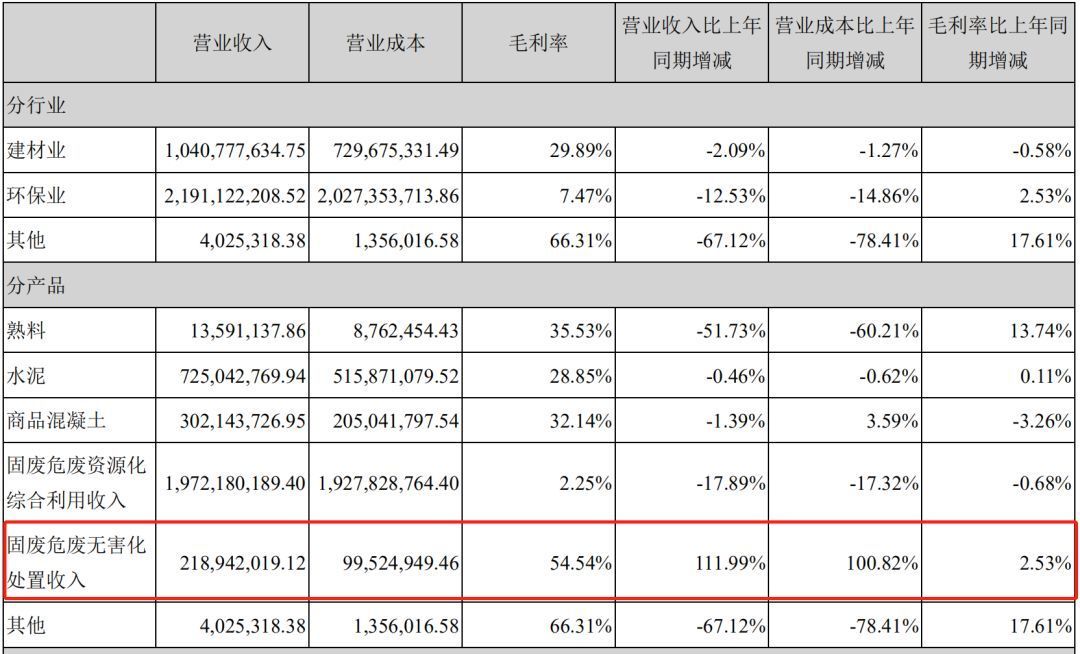

这块业务毛利率、净利率非常高。仅仅是2019年上半年,实现营业收入2.19亿元,同比增长112%,毛利率55%,预计净利润超过8000万。

其中水泥窑协同处置项目已投产5个,分别为1)格尔木宏扬环保科技有限公司;2)徐州鸿誉环境科技有限公司;3)重庆埠源环保科技有限公司(一期);4)三明南方金圆环保科技有限公司;5)河源金圆环保科技有限公司。后两个是2019年下半年投产,也是2020年公司利润的增长点。

一体化综合处置项目已投产一个,为灌南金圆环保科技有限公司,预计2019年底济宁项目可能还没投产。

此外,有六个项目已获环评批复,预计是2020年及以后的利润增长点,分别为:1)天汇隆源环保工程有限公司;2)库伦旗金圆东蒙环保科技有限公司;3)四川天源达环保科技有限公司;4)重庆埠源环保科技有限公司(二期);5)安康市金圆旋龙环保科技有限公司;6)青海宏正环保科技有限公司。

二是资源化综合利用业务。公司主要以含铜物料、熔炼渣、电镀污泥、冶炼烟道灰、废催化剂、废旧电(线)路板、废旧金属等工业危(固)废为原料,通过火法和湿法相结合的冶金工艺进行无害化处置的同时,从中提取多种有色金属和稀贵金属,实现有价金属的高值化利用。

这块业务收入很高,但是毛利率非常低。2019年上半年实现收入19.7亿元,毛利率只有2.25%,太低了,几乎不赚钱。

基于这种现状,公司积极谋划延伸现有危(固)废资源化综合利用产业链,通过建立新材料研究中心,对再生稀贵金属及金属合金进行深加工,打造从危(固)废资源化综合利用到超高纯度原材料及高端新材料制备的全产业链循环。

公司2018年年报披露,已有环保子公司37个,其中已投产项目7个,处置产能达68.28万吨/年,已获环评批复项目9个,处置产能达97.38万吨/年,主要分布于江苏、山东、广东、福建、江西、四川、青海等十多个省份区域,辐射全国的危(固)废处置网络基本成型。

未来成长性是不是还不错?

公司披露,2019年业绩较上年同期预计增长 44.15% - 60.16%,约5.4亿到6亿,这个业绩增长还是很牛逼的。

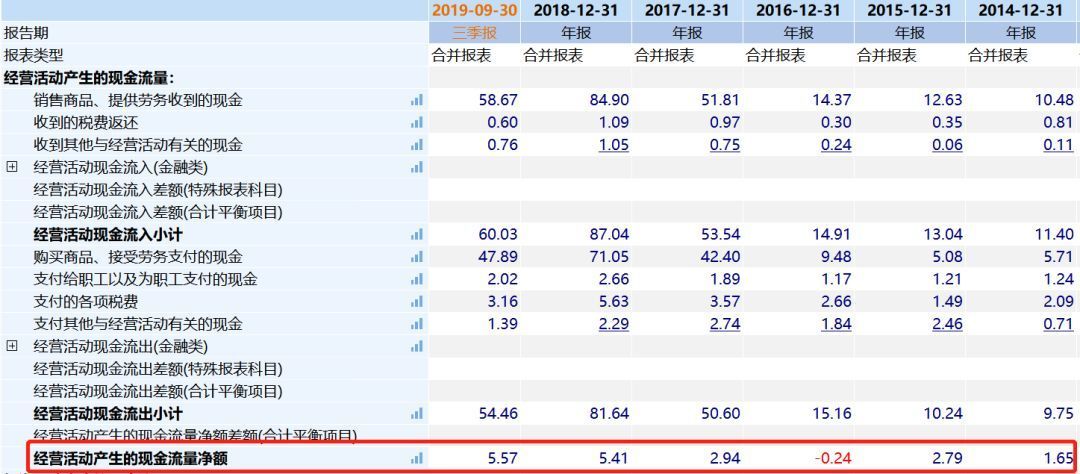

很多人会觉得公司现金流会不会太差,其实不然,因为危废整体现金流还好。2018年和2019年前三季度经营现金流分别为5.41亿和5.57亿,净现比都超过1了。

不过看资产负债表,应收账款余额也不低,截止2019年Q3,达到了9.91亿元。

此外公司收购较多,商誉也有4.89亿元。公司建设项目,需要大量的资金,有息负债也比较高。

或许这是公司估值比较低的原因,按照2019年的5.7亿净利润,只有11倍估值啊。

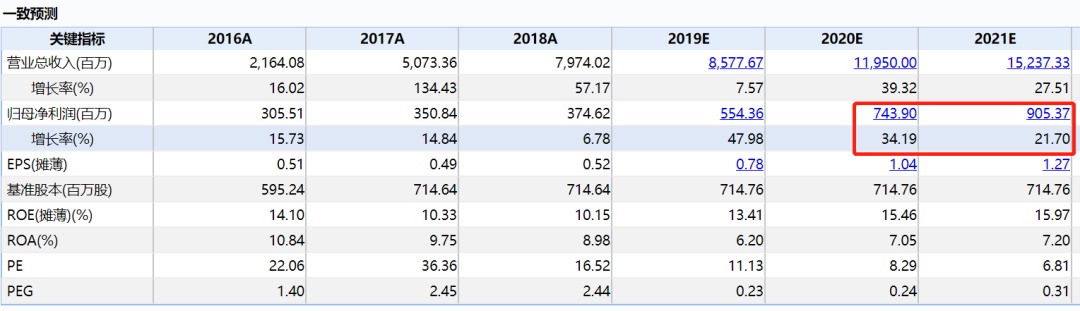

券商给的一致预期比较高啊,2020年净利润7.44亿元,2021年约9.05亿元。

这要是给20倍到30倍PE,2020年市值空间为140到210亿以上了。

现在市值多少?只有62亿啊。

个人觉得还是券商一致预期有点高,但是市值空间还是蛮大的,看得我都有一点心动~

作者已持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论