征服特斯拉、宝马和大众的中国隐形冠军

时间:2020年03月10日 15:04:23 浏览:次

[摘要] 在上游,美国ALB(雅保)、智利SQM、中国天齐锂业和赣锋锂业、美国LIVENT五大公司占据着全球锂盐市场份额的70%。 在这场新能源战争中,中国锂业双雄——赣锋锂业和天齐锂业饱受关注。 尤其是赣锋锂业,作为全球第三大以及国内最大的锂化合物和金属锂生产商,拥有五大类逾40种锂化合物及金属锂产品的生产能力,是锂系列产品供应最齐全的制造商之一。

正文

2020年03月10日 15:04:23

“你要去颠覆别人,而不是等着别人去颠覆你。”

文丨华商韬略 杨 凯

从一间简陋的氯化锂车间,到全球锂业龙头,它是中国发展速度最快的企业之一。

【新能源战争全面打响】

短短一个多月时间里,股价上涨超过一倍,超过大众,成为全球市值第二大的汽车公司。

2020年开年,特斯拉无疑是全球资本市场的焦点。

特斯拉的王炸搅动了一江春水,也让沉寂了两年的锂业战争再度进入人们视野。

为什么是锂?

在电动汽车成本构成中,电池占比约40%,而锂是其中最核心的元素。

锂元素是电极电势最低的元素,这也意味着做成电池后电压和功率最高。

因此,业界的共识是:能量密度最高的充电电池,大概率是基于锂元素做出来的。

不过,在相当一段时间里,人们使用的都是法国人普兰特1859年发明的铅酸蓄电池。

这种电池的缺点是,能量密度低,体积重量大。装在汽车上,又重又慢。

也正因如此,比内燃机汽车发明更早的电动汽车才被历史淘汰。

锂一直倍受冷落,仅仅被用于玻璃、橡胶、陶瓷和润滑剂等低附加值的传统工业领域。

直到1991年,索尼发布的第一款商用可充电锂离子电池,带动日本的消费电子产业横扫全球,锂的价值才被人们重新认识。

1997年,日本造出了世界第一辆由锂离子电池提供动力的汽车,由此开启了一场新能源革命。

▲2019年,三位锂电池之父——约翰·B·古迪纳夫、M·斯坦利·威廷汉和吉野彰共同获得了诺贝尔化学奖

电动汽车的复兴来势汹汹。截至2018年底,全球电动汽车保有量达540万辆。新能源汽车已经超过3C,成为锂电池最大的消费市场。

不只是特斯拉,丰田、大众、宝马、戴姆勒-奔驰等车企巨头均已做出战略决策:全力推进电动化转型。

2020年,“新能源战争”已经全面打响。

过去百年,凭借技术壁垒,汽车业一直是“西强东弱”。新格局下,汽车工业恐怕要变天。

最核心的动力电池被中日韩牢牢把控着。

2000年以前,全球88%以上锂电池产自日本;2000年后,中国及韩国相继投入锂电池行业并陆续量产,与日本形成三足鼎立之势。目前,中国、日本及韩国生产的锂电池占全球产量的95%以上。

相比石油,锂最大的优势是可循环。石油烧完就没了,而锂还可以从废料中回收、再提取。

这场电动汽车代替燃油汽车的新能源革命,本质上是金属锂代替石油的革命。

在上游,美国ALB(雅保)、智利SQM、中国天齐锂业和赣锋锂业、美国LIVENT五大公司占据着全球锂盐市场份额的70%。

在这场新能源战争中,中国锂业双雄——赣锋锂业和天齐锂业饱受关注。

尤其是赣锋锂业,作为全球第三大以及国内最大的锂化合物和金属锂生产商,拥有五大类逾40种锂化合物及金属锂产品的生产能力,是锂系列产品供应最齐全的制造商之一。

2020年以来,赣锋锂业股价累计上涨44%,市值上涨了198亿。

【新的游戏规则】

与石油一样,锂业战争最初的打法也是得矿者得天下。

全球锂资源的分布高度集中。60%以盐湖锂矿的形式,分布在南美的智利、阿根廷和玻利维亚地区;其余多以矿山锂矿的形式,分布在澳大利亚和北美。

2012年以前,矿业四巨头SQM、FMC、泰利森和洛克伍德组成的“三湖一矿”垄断了全球90%的优质锂矿资源,具有绝对议价权。

尤其是泰利森,凭借着全球在产的储量最大、品质最好的锂辉石矿——西澳大利亚格林布什矿山,占有全球30%的锂资源。

当时,中国80%的锂精矿来自泰利森。天齐锂业、赣锋锂业等企业受制于人,每次价格谈判都吃尽苦头。

2012年底,天齐锂业成功收购泰利森,一举成为全球最大的矿石提锂生产商。

2017年以前,天齐锂业垄断着全球约90%的优质锂矿石资源,一边卖矿,一边加工锂盐产品,毛利率超过70%,5年股价翻了10倍,是当之无愧的“中国锂业一哥”。

暴利的刺激下,各国纷纷加大锂矿资源的勘探和开发。2017年以后,伴随西澳的另外六大锂矿陆续投产,泰利森一家独大的时代结束。

上游供给的激增和中游产能的严重过剩,引发碳酸锂价格暴跌。2020年初,碳酸锂的价格已经从20万元/吨的高点,跌到不足5万元/吨。

业绩急速下滑,行业一片惨淡,赣锋锂业却显示出很强的韧性,捷报频传。

2018年以来,赣锋锂业陆续与特斯拉、宝马、大众签订了战略合作协议,与韩国LG化学签订了供货合同。经营业绩、股价、市值也都实现了对天齐锂业的反超。

游戏规则变了。

产业瓶颈已经从锂矿产能,转移至能否满足顶级汽车厂商的供应链需求。

现在,比的不再是谁手上的矿多,而是谁的技术更强,产品质量更好。

随着高镍三元电池的普及,氢氧化锂的需求开始急速攀升。

作为全球氢氧化锂三大巨头之一,赣锋锂业2019年产能达到6万吨,市占率约20%。随着5万吨电池级氢氧化锂项目落地,从2020年开始,它将成为全球最大的氢氧化锂生产商。

比产量更重要的,是氢氧化锂的品质。

氢氧化锂最新出口价格接近10万元/吨,而国内均价只有6万元。4万元的差价背后,是特斯拉等厂商近乎苛刻的质量要求。

2020年2月13日,赣锋锂业再次宣布氢氧化锂提价10%。

能从“超级压价狂”特斯拉那里虎口夺食,足见赣锋锂业的技术优势和产品质量多么突出。

粗略估算,提价10%可以为赣锋锂业增加近4亿元利润。而这仅仅只是个开始,后续大概率还会陆续提价。

从一间简陋的氯化锂车间,到全球锂业龙头,赣锋锂业一路逆袭,靠的就是技术积累和不断创新。

赣锋锂业创始人李良彬是锂行业知名的技术专家。1988年从宜春师专化学系毕业,到原江西锂盐厂工作。9年时间里,他刻苦钻研,一路从一名普通技术员做到溴化锂分厂厂长,获得高级工程师职称。

1997年下海创业,技术是他唯一的优势。

人无我有,人有我优。他总是说,“你要去颠覆别人,而不是等着别人去颠覆你。”

在李良彬的带领下,赣锋锂业在国内率先突破卤水提锂技术、攻克锂云母提锂世界性难题、建成全球第一条氯化钠压浸法锂云母提锂生产线、开发独特的低温真空蒸馏提纯制备电池级金属锂、氯丁烷滴加合成丁基锂、垂直挤压超薄锂带等技术,填补国内锂行业多项空白。

就像李良彬所说,做实业必须有匠心精神,精益求精,“耐得住寂寞、沉得下来的人,经过一段时间努力,神都会给他相助。”

【稳扎稳打】

天齐锂业蒋卫平,以胆大著称。

2012年,他几乎抵押全部身家,以公司总资产两倍的价格收购泰利森,借此实现了股价5年10倍的增长奇迹。

2018年,天齐锂业故技重施,贷款超过240亿元,以259亿元的价格收购SQM股份。资产负债率从42.37%上升至75.22%。

这一次就没那么幸运了。

高额的有息负债带来了巨额的财务成本。2019年前三季度,公司财务费用高达16.5亿元。

碳酸锂产品价格寻底,更是直接引发公司业绩变脸。

2月3日,天齐锂业发布业绩修正公告,将2019年归母净利润从此前的8000万元至1.2亿元,下调为亏损26亿至38亿元。

相比之下,赣锋锂业的经营更为稳健。

创业之初,拥有技术的李良彬没有选择从更具发展前景的碳酸锂入手,而是选择了基础的金属锂。

他后来回忆说:当时金属锂的毛利率较高,一吨产品售价48万元,净赚15万元到20万元。如果我们去做碳酸锂的话,投资一个2000吨的冶炼厂,就要1至2亿元的资金做准备。我们那时投不起,还是保守起见,先从金属锂开始。

李良彬总是强调要居安思危,未雨绸缪。“一个错误的战略判断,对企业可能就是灭顶之灾。”

2008年,对于赣锋锂业而言是个转折点。

这年年初,金属锂产品供不应求,许多客户甚至亲自到公司用现金提货。为此,李良彬加快扩大生产规模,把电解槽从原来的20台扩建至35台,产能几乎翻番。

可是,这样的好势头没能维持太久。

基础锂产品准入门槛不高,投入低且利润高。很快,大批厂商蜂拥入场,导致产能过剩、库存积压。

当年10月,公司销售额降至1800万元,环比下降一半。

当时,李良彬在参加一家券商的周年庆典时,听到一位博士介绍了美国的次贷危机。他担心这可能对公司造成大影响,回到新余后,马上通知公司高管开会,讨论金融危机的应对措施。

应急机制随即启动:停止所有金属锂产品的扩建,取消部分国外订单;加强销售力度,只求保本,现金为王,为应对危机储备资金。

2008年受金融危机冲击,国内有色金属冶炼和进出口企业经营业绩下滑30%,进出口量下跌60%。而赣锋锂业却提前一个月预警,非但没有亏损,还实现3000万元的利润。

可这些都是治标不治本。

李良彬下决心加速新产品开发。

经过几乎不眠不休的技术攻关,2008年12月,国内第一条半自动化的“低温真空蒸馏工艺制备电池级金属锂”中试生产线建成并通过了测试。次年4月投产。电池级金属锂至今仍是赣锋锂业的重要盈利产品。

攻关半年,赣锋锂业通过产品结构转型成功自救。

在创业之初,李良彬就制定了长远的发展计划:从中游锂加工起步,不断向上下游延伸,“打造上下游一体化的国际一流企业”。

危机中平静应对,繁荣时未雨绸缪。

2016年,碳酸锂价格飞涨,赣锋锂业利润大增。

李良彬开始陆续在全球范围内收购矿产资源,突破上游锂资源瓶颈。如今,赣锋锂业手握6块优质锂矿,拥有权益锂矿资源2000万吨。随着库存出清和新矿投产,赣锋锂业的毛利率将持续改善。

值得注意的是,赣锋锂业的上游矿产均未并表。随着未来的控股和并表,赣锋锂业的营收、利润规模或将继续提升。

在下游,赣锋锂业在2015年正式进军锂电池产业,并先后建立赣锋电池、赣锋电子、东莞赣锋、赣锋循环等多个子公司,将下游业务拓展至电池生产和回收。

▲赣锋锂业生产的TWS耳机电池

受到市场热烈追捧,供不应求

在周期性行业,最关键的不是优势期的发展速度,而是劣势期的抗风险能力。

2019年行业处于低谷,赣锋锂业虽然净利润大减70%,但仍维持盈利,还获得了朱雀基金、中国太保等机构的连续增持。

眼下,赣锋锂业的垂直生态链版图已经初具规模。上中下游业务协同,可以有效对冲锂价涨跌带来的经营波动。

在产品布局上,赣锋锂业坚持根据量产一代、研发一代、探索一代的路径来进行储备和开发。碳酸锂大火时,公司已经开始研发氢氧化锂,氢氧化锂量产后,又开始研发固态电池的金属锂材料。

未来,这些都将成为赣锋锂业穿越周期的底气和财富。

【让大象跳舞】

一切还是未知数,没有谁敢掉以轻心。

科力远当初压注镍氢电池,惨痛失败;沃特玛押注磷酸铁锂电池,最终倒闭;宁德时代因为提早布局高镍三元电池,而后来居上……

尽管新能源汽车的发展形势一片大好,可只要动力电池的技术路线一天没有确定,供应链上的每一个企业都只是在刀尖上起舞。

▲特斯拉国产Model3长续航版确认

“三元锂离子电池”方案

眼下,在特斯拉的引领下,高镍三元电池路线获得领先优势。可是,比亚迪的“刀片电池”再次吹响了磷酸铁锂电池反攻的号角。

特斯拉自研的无钴电池、富锂锰基材料的技术突破、固态电池技术路线的选择、新负极材料的技术突破,这些都是极大的变量。

一旦技术路线选择出现任何变化,都会引发背后一整条锂产品产业链的兴衰。

2008年,体量尚小的赣锋锂业可以依靠转变产品结构轻松过关。

下一次呢?谁能保证?

就像李良彬在2020年的新年致辞中说的:

“过去的赣锋是一个小企业,体量小、调头快、运转如飞;如今,赣锋已成长为一头大象,让大象跳舞是我们必须要学会的本领。”

在整个生产链条上,拥有最强议价能力的不是赣锋锂业、天齐锂业这些上游锂盐供应商,也不是特斯拉、大众等下游汽车厂商,而是宁德时代等电池厂商。

意识到这一点后,李良彬提出了绑定汽车厂的“铁三角战略”:

跳过电池厂商,直接与下游的汽车厂商缔结联盟,让汽车厂直接指定合作的电池厂使用赣锋锂业的锂盐。

除了产品质量和技术优势,“铁三角战略”下,汽车厂可以拥有稳定的原料供应,防止被电池厂要挟,增强议价能力。这也是特斯拉、大众、宝马等下游厂商选择赣锋锂业重要原因。

对赣锋锂业而言,除了可以获得稳定的订单,更深层的意义在于,解决了公司进军电池领域后,与下游客户构成直接竞争关系、影响订单的问题。

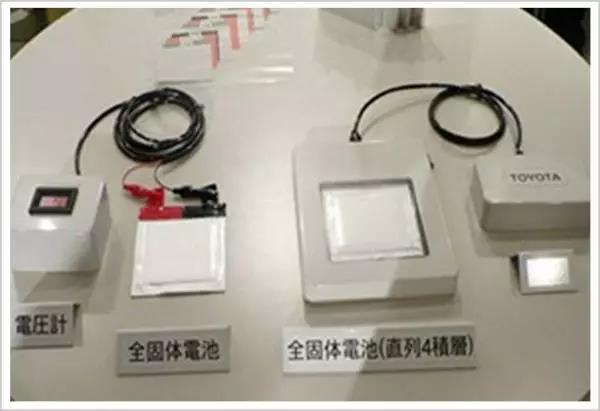

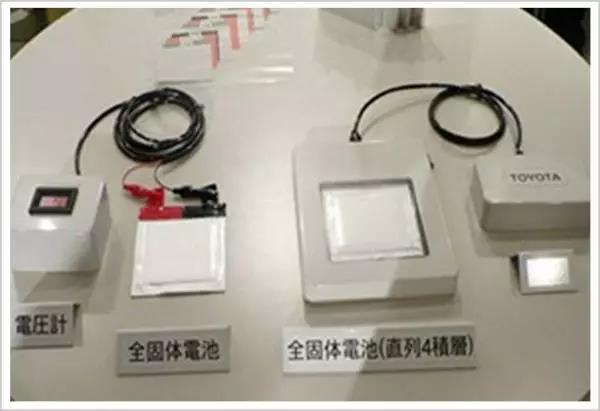

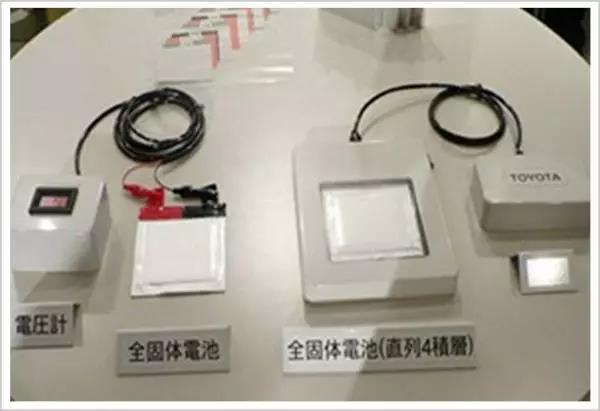

眼下,两条技术路线之争还没有结论。但业界的普遍共识是,固态电池会成为下一代电池的主流方向。

从技术层面来看,目前基于三元材料的液态锂电池能量密度已经接近300 wh/kg的极限,而安全性问题仍没有彻底解决。

固态电池既可以进一步提升能量密度,又减少了可燃气体的排放,没有可燃的电解液等材料,大幅提升了安全性,很好地解决了当前三元锂电池高能量密度与高安全性不兼容的问题。

▲丰田目前也在全力开发全固态电池

称2025年可以商业化,续航接近1000公里

目前,全球范围内已经有超过46家公司和机构布局固态电池,其中包括德国大众和丰田。

2017年,赣锋锂业与中科院宁波材料所合作共建“固体电解质材料工程中心”。2018年,研发取得突破,并正式启动固态锂电池中试生产线建设项目。

目前,赣锋锂业已经涵盖从混合固液电解质动力锂电池到全固态锂电池的研究开发、中试及规模制造能力。

实际商用的角度,从混合固液、准固态到全固态电池的渐进过程,可能还需要十年。

而提前十年布局,正是赣锋锂业让大象跳舞的秘诀。

新能源革命的大背景下,这场锂业的战争,早已不只是几家企业之间的攻城略地、你来我往那么简单,它早已演变为整个汽车工业背后的国家博弈。

正是有赣锋锂业这样的创新力量的不懈努力,中国才有了在汽车工业的下一个百年辉煌中争先一把的底气。

一一END一一

图片均来自网络

欢迎关注【华商韬略】,识风云人物,读韬略传奇。

版权所有,禁止私自转载!

作者已持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论