券业“一哥”2019年大丰收,分红也阔绰净利润过百亿,分红近6亿

时间:2020年03月20日 08:46:00 浏览:次

[摘要] 中信证券2019年大丰收!中信证券3月19日晚间披露年报

正文

2020年03月20日 08:46:00

中信证券2019年大丰收!中信证券3月19日晚间披露年报,公司2019年实现净利润122.29亿元,同比增长30.23%;公司拟每10股派发现金红利5元,现金分红约64.63亿元,占2019年合并报表归属于公司股东净利润的52.85%。

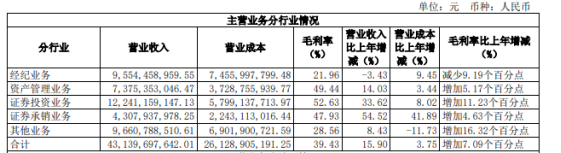

证券投资业务是公司营收“大头儿”,2019年实现营业收入122.41亿元,同比增长33.62%。证券承销业务增长最快,2019年实现营业收入43.08亿元,同比增长54.52%

从已公布业绩快报的19家券商业绩排名来看,中信证券是唯一一家净利润过百亿的券商,此外营收规模同样高居榜首。

净利润过百亿,证券承销收入增长超50%

3月19日,中信证券披露2019年年报,公司2019年实现营业收入431.40亿元,同比增长15.90%;每股收益1.01元,同比增长31.17%;加权平均净资产收益率7.76%, 同比增长1.56个百分点。

与2018年相比,中信证券2019年的净利润增速明显加快,须知公司2018年净利润下降14.02%。

具体财报数据显示,2019年,公司经纪业务实现营业收入95.54亿元,同比减少3.43%;资产管理业务实现营业收入73.75亿元,同比增长14.03%;证券投资业务实现营业收入122.41亿元,同比增长33.62%;证券承销业务实现营业收入43.08亿元,同比增长54.52%;其他业务实现营业收入96.62亿元,同比增长8.43%。

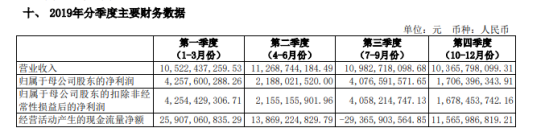

单季度来看,中信建投2019年第四季度营收103.66亿元,同比增长3.54%;归属于母公司股东的净利润17.06亿元,同比下降17.78%。

多个业务条线排名市场第一,IPO主承销数量增1.5倍

* **股权融资业务**

2019年,公司完成A股主承销项目81单,主承销金额人民币2798.03亿元(含资产类定向增发), 市场份额18.16%,排名市场第一。其中,IPO主承销项目28单,主承销金额人民币451.33亿元;再融 资主承销项目53单,主承销金额人民币2,346.70亿元。

对比来看,2019年公司首次公开发行的主承销金额同比增加323.57亿元,增幅达253.26%;主承销的首次公开发行数量同比增加17家,增幅达154.55%。

截至2019年12月31日,公司作为保荐机构/主承销商已申报科创板项目22单,其 中9单已完成发行。

境外股权融资业务,完成香港市场IPO项目17单、美国市场IPO项目4单、菲律宾市场IPO项目1 单;香港市场IPO保荐数量排名市场第二,近十年来首次以联席账簿管理人身份参与美国市场IPO及 再融资。

公司表示,2020年公司将进一步加强境内外客户覆盖,提升客户覆盖有效性,增加储备项目数量;加强新兴行业、客户及创新产品研究,根据市场发展与客户需求主动优化业务结构,获取重要客户关键交易,进一步提升市场影响力;紧密跟进政策变化,发挥投行整体优势,针对科创板、沪伦通、创业板试点注册制等创新业务持续进行布局;加强股权承销业务能力建设,发挥公司平台优势。

债券及资产证券化业务

2019年,公司债券(含可转债、可交换债)及资产证券化业务承销金额合计为10015.30 亿元,较去年同期增长31.03%,承销金额占证券公司同业承销总金额的13.18%,位居同业第一;占包含商业银行等承销机构在内的全市场承销总金额的5.29%,排名全市场第五;承销支数为1981只, 位居证券同业第一。

境外债券融资业务方面,共完成债券项目61单,客户覆盖中国大陆、香港、新加坡、菲律宾和印度。

公司表示,2020年公司将积极把握业务机遇,充分发挥投行业务综合化优势,进一步加大客户开拓、提高客户服务质量,继续巩固和提高债券及资产证券化业务的竞争优势。公司将重点发展非金融类企 业的债券及资产证券化业务机会;积极开拓地方企业和区域客户的债券融资机会;推进投行业务境内外一体化,整合资源,提升境外市场的业务占比。

财务顾问业务

2019年,公司完成的A股重大资产重组交易金额约为1633亿元,排名行业第一。公司完成了中国铝业市场化债转股、中国外运吸收合并外运发展、居然之家借壳武汉中商、美的集团吸收合并小天鹅等多单具有市场影响力的大型并购重组交易。

此外,公司协助中粮地产完成对大悦城地产的147.56亿元控股收购,协助汤臣倍健完成对澳洲益生菌品牌Life-Space Group的跨境收购及全资持股。

公司表示,2020年,公司将加强对优质企业的覆盖力度,紧密跟踪市场机会及政策动态,在大型企业并购 重组、分拆上市、高新技术企业重组上市、中概股回归及私有化、市场化债转股、企业破产重整等 方面积极布局,主动把握业务机会,不断提升公司并购综合服务能力。

新三板业务。截至报告期末,中信证券作为主办券商在持续督导的挂牌公司共20家,其中6家公司进入了创新层。 2019年,公司为93家挂牌公司提供了做市服务,其中44家公司进入了创新层。

财富管理

2019年,公司及中信证券(山东)代理股票基金交易总额15.5万亿元,代销金融产品7783亿元。截至报告期末,个人客户累计超870万户,一般法人机构客户3.7万户,托管客户资产合计5.8万亿元。2019年,公司收购广州证券方案获中国证监会核准,公司实现了 对中国内地31个省区市的营业网点全覆盖。

机构股票经纪业务

公募基金佣金分仓2019年上半年排名市场第一; QFII/RQFII交易客户数量增长到203家,位居市场前列;重点私募基金覆盖率提升到75%;银行理财 子公司中已落实的券商结算模式业务招标全部中标。

资产管理

截至报告期末,公司资产管理规模为13947.58亿元,主动管理规模6982.84亿元。 其中,集合资产管理计划规模、单一资产管理计划规模与专项资产管理计划的规模分别为1291.74亿元、12652.13亿元和3.71亿元。截至报告期末,资管新规下公司私募资产管理业务(不包括社保基金、基本养老、企业年金、职业年金业务、大集合产品、养老金集合产品、资产证券化 产品)市场份额13.3%,排名行业第一。

华夏基金2019年净利润12.01亿

华夏基金是中信证券控股子公司。截至2019年12月31日,华夏基金本部管理资产规模为10321.16亿元。其中,公募基金管理规模5386.55亿元,偏股型基金规模2568.83亿元(含偏股型QDII基金),行业排名第二;机构及国际业务资产管理规模4934.57亿元,机构业务规模保持行业前列。

截至报告期末,由公司提供资产托管服务的各类产品4974支,提供基金服务的各类产品5079支。

截至2019年年底,华夏基金总资产1164508万元,净资产894448万元;2019年实现营业收入397747万元,利润总额153918万元,净利润120096万元;员工1028人(含派遣员工)。

粗算下来,每名员工创造净利116.82万元。

私募股权投资方面

金石投资全资子公司中信金石基金自2014年设立中国境内首只类REITs 基金起至报告期末,累计设立类REITs基金共计人民币261.50亿元,排名国内类REITs基金累计管理 规模最大的私募基金管理人前列。截至2019年12月31日,中信金石基金及下属子公司存量基金管理 规模约人民币115亿元。

2019年,公司境内股权业务承销规模人民币2,798亿元、市场份额18.16%,债券业务承销规模人民币10,015亿元、市场份额5.29%,均排名行业前列,完成A股重大资产重组交易金额约为人民币1,633亿元,排名行业第一。重点布局科创板承销保荐业务,申报22单、完成发行9单。公司和华夏基金在已完成职业年金投资管理人选聘的中央单位和28个省区市全部中标。

中信证券董事长张佑君在年报中表示,2020年是公司成立25周年。经过一批又一批中信证券人的不懈努力,公司不断发展壮大,积累了品牌、客户、人才、业务、网点等宝贵资源,为公司高质量可持续发展奠定了坚实基础。总结25年来公司践行国家战略、服务实体经济的宝贵经验,持续加大市场开拓, 提升客户服务能力,促进公司高质量可持续发展。

分红64亿元,拟每10股派发现金红利5元

公司2019年度利润分配采用现金分红的方式(即100%为现金分红),向2019 年度现金红利派发股权登记日登记在册的A股股东和H股股东派发红利,每10股派 发人民币5元(含税)。以批准2019年度利润分配预案的董事会召开日公司已发行总股数129.27亿股为基数,拟合计派发现金红利约64.63亿 元,占2019年合并报表归属于公司股东净利润的52.85%。

中信证券此前发布业绩快报,多家机构给予了研报解读。

广发证券对此发布研报称,中信证券2019年业绩略低于预期。根据月度数据汇总,四季度中信母公司净利润约46亿元,扣除10月份子公司约25亿元分红后,仍应当有约21亿元净利润,并且叠 加科创板项目四季度浮盈约增厚5-6亿元。因此,上述部分对利润的贡献为 26-27亿元。数据缺口可能来自其他方面经营因素。

广发证券给出的投资建议是,持续看好公司作为行业龙头的发展前景。公司是国内证券行业 的龙头。从业务角度看,公司各条业务线都不存在短板,数字化平台助 力内部协同,形成“大平台”,尤其是衍生品、投行资本化、财富管理等 创新业务上优势突出。从区域角度看,合并广州证券,弥补了华南区域 短板。预计公司 2020-2022 年每股净资产为 14.19/15.05/16.56 元,对 应 PB 为 1.83/1.73/1.57 倍,考虑到头部券商业务集中度提升,龙头券 商的估值溢价,给予公司2020年2.0xPB估值,A股合理价值为 28.38 元/股。按照当前AH溢价比例,H股合理价值为20.13港币/股,维持 A、H 股“买入”评级。

天风证券发布研报称,“全面深化资本市场改革”进行时,监管鼓励股权融资的大江大海,证券行业正在承担时代重任,证券公司大有可为。注册制改革大背景 下,证券公司将从通道型向综合型投行转变,“投行+PE”新模式可提升头 部券商的 ROE。中信证券是行业龙头,将直接受益于资本市场的发展。基于对于资本市场改革的乐观预期,上调中信证券 2020-2021 年的 盈利预测,由此前的 141/162 亿元上调至 149/171 亿元当前股价对应 2020E 为 1.9xPB,维持“买入”评级。

文 财联社

作者不愿公开自己是否持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论