下一个康美药业?

时间:2020年05月22日 08:40:00 浏览:次

[摘要] 2018年以来,不少存贷双高的上市公司暴雷。这类企业共同点就是存款和贷款的金额都比较高,高到没有合理的理由来解释。

正文

2020年05月22日 08:40:00

中国的投资者是世界上最辛苦最好学的用户群体,从区块链到边缘计算,从工业大麻到蝗虫行为轨迹,从工业互联网到大数据云计算… …

炒一圈概念下来,个顶个博学多识。

甚至,连会计都不怎么擅长的商誉等专业会计准则概念都了如指掌。

比如,存贷双高。

比如,存贷双高。

2018年以来,不少存贷双高的上市公司暴雷。这类企业共同点就是存款和贷款的金额都比较高,高到没有合理的理由来解释。

这种情况孕育着巨大的风险,因为存款可能是假的,贷款一定是真的,公司极有可能很差钱。

衡量存贷双高的标准有很多,但各家情况要具体问题具体分析,比如两桶油,存款很多,贷款也很多,但它们分子公司遍布全球,从海外贷款的情况很常见,不能简单的认定是存贷双高。

无论是哪种情况,利息支出特别高的时候,就可以基本认定存贷双高了。利息支出多高算高呢?在公司经营正常的情况下(整个行业突然陷入困境如2020年的石油化工行业除外),利息支出超过净利润的30%,可以判定是存贷双高。

举个例子:科伦药业。

一、业绩情况

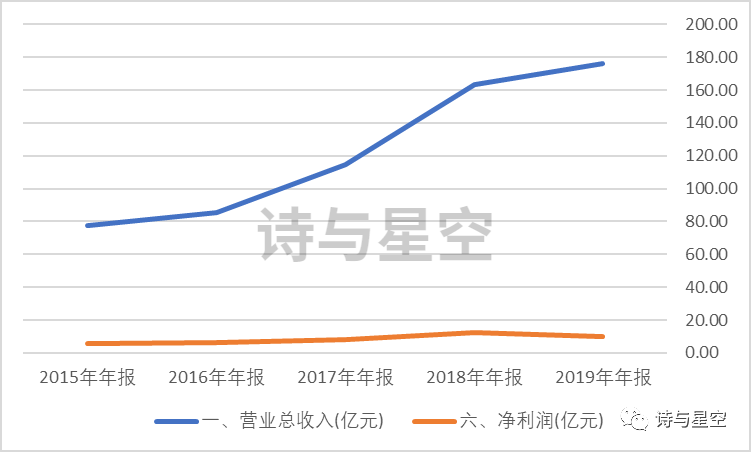

近年来的财报显示,公司营收增幅尚可,但净利润保持很低的增速,2019年甚至比2018年有所下滑。

数据来源:iFind,诗与星空

数据来源:iFind,诗与星空

其实,当一家公司的营收高速增长,而净利润不能保持同步增长率的时候,公司的营收增长就是相对低质量的。

公司是如何落魄到这个境地的?

事实上,公司是带量集采政策的“牺牲品”。

年报显示,2018年,以国家”4+7” 带量采购试点为标志,国内医药行业进入了挑战与机遇并存的行业变革新时代,创新将成为企业未来发展的关键路径。过去的2019年,科伦紧抓行业变革新机遇,系统优化建设新的产品管线和推动项目研究。

这段话要反向理解,公司2019年的净利润下滑正是是因为带量集采的影响。公司的产品以低技术含量的仿制药为主,新的集采政策后,公司的产品被迫大幅降价。虽然销量大增,但净利润不高。

从公司的核心子公司经营范围看,以相对低技术含量的抗生素原药为主,该领域本质上是化工行业,门槛较低,竞争惨烈。

二、存款情况

公司账面现金22.53亿,和上年相比,少了2亿的理财。其中,受限资金只有5500万左右,不算太多,几乎可以忽略。

一般来说,由于理财产品花样繁多,大部分公司有一点闲钱都会去买理财。购买理财产品的上市公司,都不怎么缺钱。不买理财产品的上市公司,大多都比较缺钱。

为什么今年没有买理财呢?

表哥认为,可能是真的太难了。

三、负债累累

很久以来,表哥一直试图寻找一个分析平衡点,一家上市公司,究竟需要借多少钱才算合理。目前有一个比较粗略的结论:营收的30%是个分界点。

也就是说,公司账面的借款总额,不应超过营收的30%。如果超过这个平衡点,说明公司的真实经营能力很差,结合现金流量表看,会发现要么公司的经营性现金流量净额不佳,要么公司进行了大规模的固定资产投资却没有收到相应匹配的回报。

科伦药业账面的借款非常震撼:短期借款31.75亿元,一年内到期的非流动负债52.44亿元,其他流动负债12.12亿元,长期借款8亿元,应付债券13.45亿元… …

各种需要支付的借款超过110亿元!而公司全年的营收只有176亿元。远远超出30%这个比例。

2019年,公司利息支出达到了5.85亿元,超出公司全年净利润的一半以上。这是典型的存贷双高的重大指标。

公司借钱的金额远超经营所需,那这些钱都拿去干什么了?

四、钱去哪儿了?贷款真相

1、预付款

对于怀疑存贷双高的企业,预付款是非常重要值得重点关注的项目,因为这个项目涉嫌利益输送。

比如当年的中弘股份,在崩盘前夕,董事长绕过董事会,向皮包公司预付了数亿款项,然后连人带钱失联了,公司被迫退市。

科伦药业的2019年年报显示,年末余额前五名的预付款项合计人民币1.71亿元,占预付款项年末余额合计数的 41% 。公司的预付款对象比较集中,这就有关联方利益输送的可能。

在公司负债累累的情况下,账面4.12亿的预付款,让人难以理解其中的必要性。

2、贷款分红

在资金周转困难,手头现金捉襟见肘的时候,2019年年报显示,公司开展了大手笔的分红。

公司拟以利润分配实施公告确定的股权登记日当日的可参与分配的股本数量为基数,向全体股东每10股派发现金红利4.25元(含税);不转增,不送股。按公司目前的总股本1,439,786,060股,扣除公司存在通过回购专户持有本公司股份21,779,095股后,以股本1,418,006,965股为基数,预计现金红利总额为602,652,960元,占2019年度合并报表中归属于上市公司股东的净利润的64.26%。

从业绩看,公司净利润达到了10个亿,分红6个亿并不算非常多,但是考虑到公司近6亿的利息支出,想必公司实际上是非常缺钱的,这样的分红就有点伤筋动骨了。

是因为公司爱护股民吗?表哥从来不相信资本市场有雷锋存在。

据iFind,公司十大股东占总股份比例的50%左右,其中董事长刘革新和前任副董事长潘慧合计持股超过37%,公司分红超过三分之一的金额都会到了两位大佬的个人腰包。

为了让大股东满意,公司不惜贷款分红。

不仅如此,iFind还显示,董事长刘革新的股权质押超过54.25%,前任副董事长潘慧股权质押64.37%... …

按照表哥股权质押60%的红线来看,大股东们已经在跑路的边缘和正在跑路的路上了。

文 诗与星空

作者不愿公开自己是否持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论