什么是陆金所转身的“动力源”?

时间:2020年10月26日 09:42:00 浏览:次

[摘要] 靴子终于落地了。

正文

2020年10月26日 09:42:00

靴子终于落地了。

美东时间10月22日,陆金所更新招股书,公布美股定价区间为11.5~13.5美元,拟发行1.75亿股ADS。按照发行价最高价计算,陆金所此次IPO融资额达到23.63亿美元。与此前市场融资规模20亿至30亿美元预期一致。

这也不难理解,由于临近美国大选,期间的市场不确定因素增多,国际市场投资者大都较为谨慎。

与融资规模相比,陆金所的业务表现更加值得关注。要知道,自2017年以来,关于陆金所上市消息不断传出。经历了多次传闻后,陆金所于10月8日正式向美国证监会递交招股书。这份招股书展现出陆金所怎样的基本面呢?

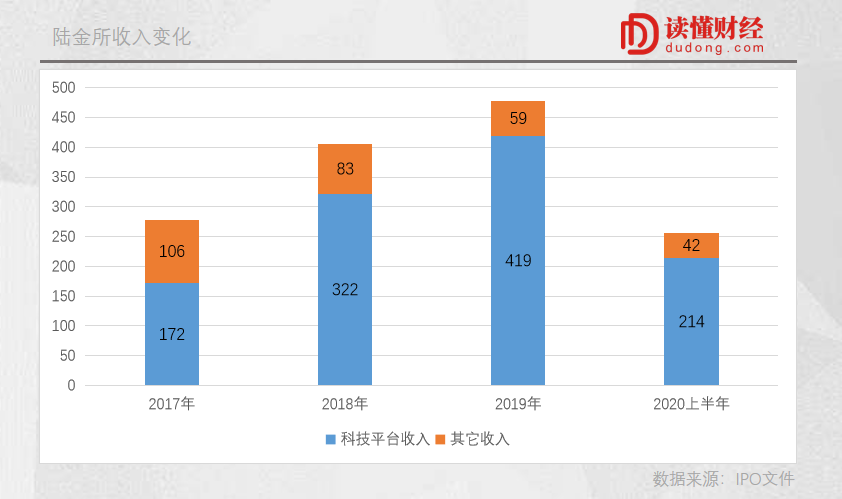

从业绩上看,过去几年陆金所也始终保持着稳定增长。2017年-2019年,其营收由278.2亿增长至478.3亿,期间CAGR为31.1%。营收增长的同时,陆金所的盈利能力亦有提升,公司净利润由2017年的21.7%提升至27.8%。

比起单纯的业绩增长,陆金所的业务变化更加值得关注。随着陆金所科技平台收入占比提升,公司基本完成了由金融公司向科技平台转型。这对其之后的发展以及资本市场表现都有着重大意义。

/ 01 /从金融到科技,陆金所完成“转身”

从招股书看,陆金所营收结构大体分为两部分:向金融机构输出技术服务,赚取服务费的科技平台收入;以及包含利息收入、担保收入等和金融业务相关的其它收入。

报告期内,陆金所科技平台收入占比不断提升,由2017年的61.9%提升至2020上半年的83.5%。从这个角度上说,陆金所基本完成了由金融公司向科技平台转型。而整个金融科技行业,试图转型科技平台的企业不在少数,但真正做到的屈指可数。

陆金所科技平台收入占比提升,由两块业务驱动:信贷业务和财富管理业务。

所谓的信贷业务,即助贷业务。陆金所通过帮助传统金融机构,对借款用户进行风险定价,使金融机构和用户实现借款额度和周期的匹配。在这个过程中,陆金所的服务不仅包括风险定价,也涵盖贷款数据管理、收款、还款提醒等全流程的信贷服务。

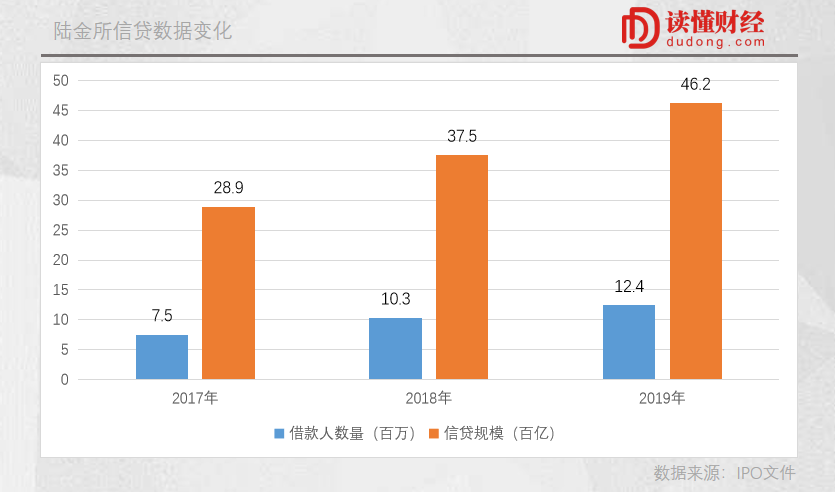

2017年-2019年,信贷服务费收入由153.4亿增长至393.3亿,期间营收CAGR高达60%。

收入高增长,主要是由借款人数量和促成信贷规模的增长带动。2017年-2019年,公司借款人数量由750万增长至1240万,CAGR为28.6%;促成信贷规模由2884亿增长至4622亿,CAGR为26.7%。

借款人数量和促成信贷规模的增长,很大程度上得益于陆金所的轻资本模式。在轻资本模式下,公司不用提供自有资金,只需要对金融机构进行科技输出,促成金融机构和借款人的合作,从而突破了自有资金的限制,保证了信贷业务的快速增长。

体现在经营数据上:从资金来源上看,截至今年上半年,陆金所第三方提供资金的贷款占比达到99.3%,而其自身承担信用敞口风险的贷款比例仅2.8%。

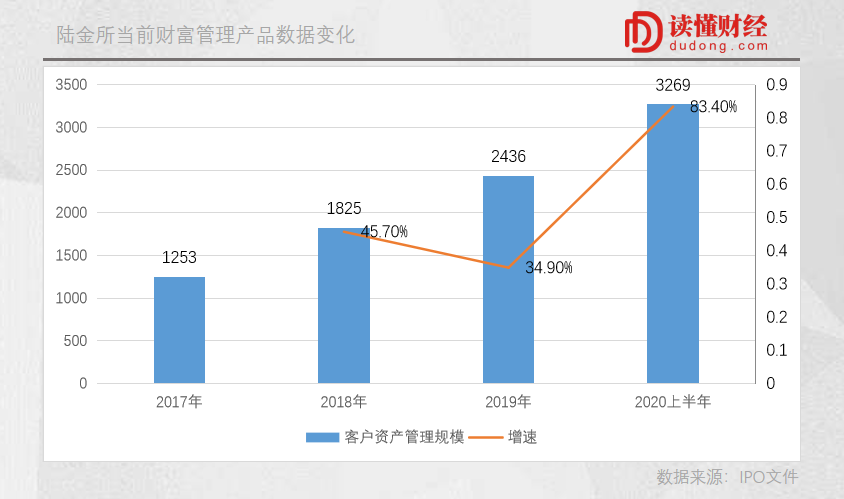

除了信贷业务增长迅速,陆金所的财富管理业务也有一定增长。从资产管理规模上看,陆金所走出了P2P产品退出的影响。2017年-2019年,其不含P2P产品的财富管理规模,从1253亿增加到2436亿,CAGR为39%。

财富管理规模增长背后,得益于投资者数量的增加。2017年-2019年,公司活跃投资人数量从960万增长至1250万,期间CAGR为14.1%。

投资者数量增长,一方面是因为陆金所理财产品的多样性。截至今年6月30日,陆金所已与429家金融产品提供商进行产品合作,为1280万位活跃投资人提供超过8600种产品。

另一方面,也少不了科技驱动。陆金所利用机器学习,进行投资者的意图和行为分析,为投资者提供个性化的产品及服务;并自动跟进投资者全生命周期的理财需求,为投资者提供合适的营销策略和产品服务。

匹配效率的提高也有利于陆金所的客户留存率。截至今年上半年,公司财富管理业务的客户留存率超过95%。

总的来说,随着科技平台业务的占比提升,陆金所已经摆脱金融属性,基本完成了向科技平台的转型。

/ 02 /“转身”背后,陆金所靠什么?

转型科技平台,几乎是所有金融科技公司要讲的故事,但最终成者寥寥。原因也很简单,有场景的没技术,有技术的没场景。

从这个角度说,脱胎于平安体系内的陆金所略为特殊。其身上既有着传统金融机构不具备的科技属性和风控能力,也有纯在线科技金融平台不具备的金融背景资源。这也让其在转型科技平台的道路中,具备一定优势。

简单来说,传统银行在没有抵押的情况下,缺乏线上评估的科技能力,很少会为小微企业和个人借款者提供信贷服务。

而互联网金融公司,由于缺乏金融服务背景,信贷决策更多的依靠用户在电商、社交媒体、搜索引擎等领域的社会行为数据,而社会行为数据只能反映还款意愿并不能反映还款能力,因此互联网金融公司更多关注期限较短、规模较小的贷款。

某种程度上说,陆金所可能是科技和金融服务背景结合的最好的企业。短期来看,这样的优势,让陆金所有能力切入利润率更高的大额信贷市场。

招股书显示,陆金所的贷款用户大多为中小企业主,其无抵押贷款件均超过14.7万元,期限超过35个月,而业内其它公司单笔件均普遍为数千元,期限为12个月左右。

而高件均的贷款能带来更多的利润,由于成本、费用相对固定,更高的件均往往能带来更多的利润。根据奥纬咨询,中大型件均贷款占据着信贷市场77%的利润。

究其原因,背后也离不开平安生态的赋能。简单来说,通过平安生态,陆金所能拥有着更多的用户资产、财务等金融数据,使其不仅能通过社会行为数据掌握用户还款意愿,还能通过金融数据掌握用户还款能力。

拉长周期看,平安金融体系横跨保险、投资、银行等场景,也有利于其金融解决方案的开发。

众所周知,To B服务需要深刻的场景理解,以及长时间的试错和迭代。依托平安生态丰富的金融场景,陆金所往往能把握业务痛点,提供高效的行业解决方案。

比如,针对信托行业传统人力理财顾问服务水平参差不齐的痛点,陆金所推出“意图预测模型系统”,该系统通过大数据、机器学习等技术可以为投资者进行‘精准画像’,让机构更了解客户的资产状况、风险偏好等,实现千人千面的个性化服务。

而这只是陆金所科技能力对外输出的体现之一。目前来看,陆金所也逐渐将自身所积累的科技能力,以模块化、规模化的形式对外输出给传统金融机构,这不仅带来了业务增长,也给自己带来更多的可能。

/ 03 /如何理解陆金所“转身”的意义?

某种程度上说,完成科技平台的转型,对陆金所意义重大。

与单纯的金融业务相比,科技业务的延展性更高。简单来说,当陆金所将自己的科技能力向外开放,其业务将具备一定的飞轮效应。

其中,最为典型的就是财富管理业务。一方面,海量的投资者带来的更多金融机构,更多金融机构的产品也会吸引更多的投资者,形成双边网络效应。

这逻辑多少有点类似于滴滴。更多的用户(需求端)会吸引更多的网约车(供给端),更多数量的网约车,也会减少用户的等车时间,降低用户的时间成本,反过来推动用户增长。

凭借双边网络效应,陆金所也有望推动金融机构和投资者数量的持续增长,进而取得更多的行业红利。

另一方面,客户端和金融机构端的积累,也为其积累了更多的数据优势,通过科技为用户提供个性化的服务,进一步改善用户体验,反哺业务效率的提高。

事实上,通过技术为用户提供个性化的服务,也已成为科技巨头的普遍做法。典型的就是谷歌,谷歌根据用户浏览、停留时间等用户行为数据,为其提供相对应的广告,以提升广告变现效率。

而技术带来的积极影响,也已经在陆金所的业务上有所体现。

招股书显示,陆金所财富管理人均资产持有规模大幅领先其它平台。截至今年上半年,陆金所人均持有资产规模为2.9万元,而其它前五大非传统金融服务提供商人均资产持有规模仅8000元。随着数据端的持续积累,陆金所人均资产规模的优势有望延续。

科技平台的积极影响不仅体现在业务上,还有估值。在资本市场上,一家科技公司远远也比一家金融公司更有优势。

原因也不难理解,陆金所转型科技公司,减少了监管的合规成本。业务风险的肃清,也有利于公司在资本市场的表现

基于潜在的业务风险,两者估值逻辑也完全不同。由于金融类公司延展性弱,一般市盈率都在 5 倍~10 倍,而科技类公司的估值有可能达到百倍市盈率。某种程度上说,完成金融到科技的转变,陆金所将以更好的姿态出现在资本市场的面前。

从上述角度看,陆金所走出的科技平台之路,无论对于其业务发展还是资本市场表现,都有着重大的积极意义,也让陆金所的未来有了更多的可能。

文丨读懂财经

作者不愿公开自己是否持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论