靠投资收益赚63亿,“垄断”的美团转而“押宝”社区团购

时间:2020年12月01日 23:28:00 浏览:次

[摘要] 在一份营收净利双增的美团三季报面前,市场却并不买账。究其原因,一是剔除投资理想汽车的公允价值变动损益,美团的实际净利并未超出预期,业绩并无惊喜。二是自诩“无边界”的美团,如今在新业务社区团购的拓展上,似乎还没有取得实质性的胜利,毕竟社区团购美团不是第一批冲进来的玩家。此外,平台反垄断新规也对美团形成一定掣肘。

正文

2020年12月01日 23:28:00

11月30日晚间,美团披露三季报。报告显示,本季度美团实现营收354亿元,同比增长23.8%,环比增长43.2%。净利润63.2亿元,同比暴增374.1%,远高于彭博分析师预期中位数4.35亿元。

究其原因,美团净利的暴涨实际上来源于理想汽车的股价大涨,美团Q3在此项的公允价值变动损益高达58亿元,也间接催升了净利润的暴增。根据理想汽车招股书,美团旗下Inspired Elite持股14.5%,拥有5.8%的投票权。

在新业务的拓展方面, 随着平台反垄断新规的出台,美团在出行与社区团购的探索也逐步进入深水区——投资虽然日渐扩大,但盈利仍遥遥无期。

此外,美团一贯擅长的烧钱补贴抢占市场的流量战争玩法,如今也颇受市场质疑,股价亦随11月9日的高点一路回调。美团靠本地生活故事撑起的估值,如今的逻辑是否仍然成立?

业绩,没有惊喜

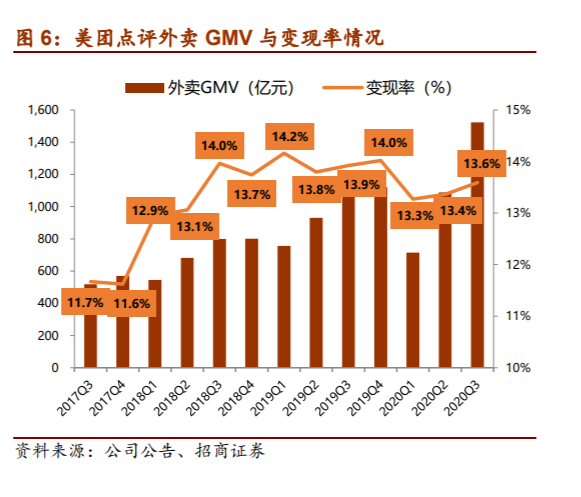

分业务来看,作为美团基本盘的餐饮外卖业务GMV同比增长36.0%至1522亿元,餐饮外卖客单价同比增长4.5%,餐饮外卖日均交易笔数也同比增长30.1%,经营利润率则由2.1%升至3.7%。

随着餐饮外卖收入占美团整体营收的比重达到58%,本业务1.6%的利润率提升带来了132%利润涨幅,从去年同期的3.31亿涨至今年的7.68亿。

此外,从增速来看,美团外卖的收入增速其实并不及GMV增速,因而变现率也出现相应下滑,由去年同期的13.9%降至今年的13.6%。这也侧面反映了美团从餐饮外卖中获取的利润转化效率在下降。

或许是为了扭转这一趋势,美团甚至出现了通过算法减少派单时间,进而提升一定时间内订单量来实现利润增加的现象。

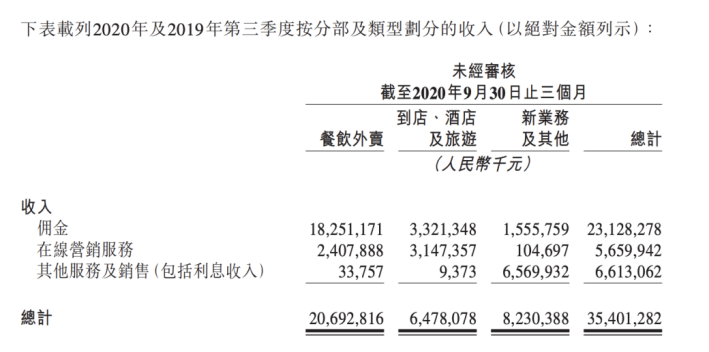

从数据来看,作为美团最大的流量入口,外卖业务如今开始显露疲态。主要是因为佣金收入同比增速出现了下滑迹象。美团的收入类型主要分为佣金、在线营销服务及其他。相比在线营销服务收入及其他收入同比60.1%和50%的增速,本季度美团餐饮外卖佣金收入同比增速仅为29.9%。可以看出,在年初广东餐饮协会联名喊话要求降低佣金比例之后,美团还是在尽力克制对于刚从疫情中恢复的商家的“压榨”。

此外,本季度美团利润大盘的增长,亦来自到店酒旅业务。就业绩数据来看,美团到店、酒店及旅游业务营收达64.78亿元,虽然仅同比增长4.8%,但已经扭转了疫情造成的连续两季度负增长的局面,与此同时经营利润也同比增长21.7%至28亿元,经营利润率也由37.7%升至43.0%。美团在财报中解释称,这是由于平台活跃商家数量上升带来的在线营销服务收入增加所致。

值得注意的是,虽然净利润大幅提升,但是如果扣除公允价值变动收益等利润,美团经调整净利为20.55亿元,同比增速只有5.8%,低于去年同期的7.1%。因此,综合来看,美团三季报的业绩并未超出市场太多预期。

新业务,亦有无形边界

当外卖“流量入口担当”的角色开始逐渐褪去,如何找到新的流量入口,是美团这类平台型互联网厂商最紧迫的问题。

对美团而言,过去两年的入口是以收购摩拜入局共享单车为代表的共享出行;而在今年,无疑是社区团购。据报道,王兴不只一次在公司中高层会议中传递“这场仗一定要打赢”的决心。王兴对优选业务的期待非常明确,他认为,既然新零售是一个大的机会,那么投入一定要坚决,“业务探索的过程总是曲折的,不要怕犯错误,想清楚就赶快干。”

美团的新业务,包括共享单车、B2B餐饮供应链服务、小额贷款业务、美团优选、美团买菜及美团闪购等。据悉,美团自营模式下的“美团买菜”与社区团购模式“美团优选”仍在快速扩张,前者在北京、上海、广州及深圳增加覆盖密度;后者截至11月20日,则已经开出了23省191个城市。

但就实际情况来看,随着资本不断涌入社区团购赛道,对终端的补贴亦是一浪高过一浪。为了开拓新用户,众多进军社区团购巨头们打出了“新用户1分钱买菜”的口号——砸钱补贴之下,不少地区的生鲜价格降到了0.99元,与当年“免费”网约车和“免费”外卖的情形竟惊人地相似。

反映到财报上,则是美团对社区团购业务营收增长与亏损扩大齐飞。财报显示,三季度美团新业务营收达82.3亿元,同比增长43.5%。不过由于本季度美团优选业务上线,三季度新业务也亏损20.29亿元,同比扩大68.8%。

美团之所以能实现近50%的增长,主要归功于美团在历次流量争夺战中积累的成功经验。本质上,美团是本地生活餐饮电商——从最开始的餐饮团购,到外卖业务,再到酒店商旅,无不是围绕着“吃喝玩乐”展开。而社区团购和生鲜电商,最终亦是“吃”的另外一个场景。从这个逻辑来讲,美团进军社区团购,存在一定的业务协同效应。

此外,生鲜农产品与普通快消品不同,这类商品属于“日消品”,即当天上市即卖出消费,对物流供应链的要求相当高;同时,“产地即品牌”的特点导致其并不像化妆品等消费品有品牌效应,因此毛利较低,但贵在高频。

有基于此,美团借助其强大的地推团队,和互联网厂商特有的高效率,让社区团购的业务不断推进,意图为使社区团购的新用户成为美团新的流量入口。

但两大流量业务的顺利推进,目前来看并未给美团带来用户数量的大幅增长——美团Q3交易用户数量为4.765亿,前四个季度分别为4.358亿、4.505亿、4.486亿和4.573亿。而这组数据的背景,是疫情冲击之下,本地生活服务类APP线上渗透率加速扩大之后的结果。

由此观之,号称“业务无边界”的美团,在外卖业务将盈利,社区团购仍身陷泥潭之时,也碰上了一堵无形的“边界”。

平台反垄断新规的掣肘,或将影响美团估值?

除了流量增长陷入瓶颈外,反垄断新规的出台也对美团形成一定掣肘。

11月10日,随着平台反垄断新规的出台,美团作为本地生活服务电商平台中的垄断者,股价自历史高点遭遇闪崩,当日狂跌10.5%,并结束了近半年的上涨周期。针对反垄断新规,CEO王兴在电话会中表示:“美团过去十年所取得的成绩,是得益于监管对于创新的持续鼓励。从这个角度,我们对中国互联网行业未来的健康发展充满信心。”

但表态是一方面,美团却并未停止对社区团购的加码,公司上下的资源近乎“梭哈”。从方式上来看,仍然是当年“千团大战”和“外卖大战”的套路:通过“正规军”地推团队扩展城市与商家,再在自有平台上疯狂补贴,以低价吸引用户使用。而美团通过平台的固有优势,以规模和效率进行市场份额的侵占。

美团之所以如此,其根源是在于美团的用户基本盘或许已经难有大幅增长——因为美团原本的团购业务便是起家于三四线城市,亦即互联网厂商眼中的下沉市场,在用户数量达到一定规模之后,很难再像其他深耕一二线城市的互联网企业进军三四线,完成用户数量的二次爆发。

同时,经历了外卖和共享单车两次流量入口争夺战,美团如今4.573亿的用户数量,也几乎已经是城镇人口中本地生活类APP匹配年龄层的全量用户。

如今,根据第三方机构DCCI的数据显示,美团在外卖市场拥有67.1%的外卖服务使用率,已经占据三分之二的市场份额,在共享单车出行领域亦占据前三。用户量的天花板已经隐约可见。结合此前外卖业务的营收数据和活跃商家增速可知,想要再通过简单的用户数量增长实现业务的突破,已经不再现实。

显然,互联网企业看中的是流量红利,资本也不例外;在流量触顶的外卖、出行业务上,美团将把触角延伸至社区团购这一领域,以期形成二次爆发。

文丨环球老虎财经

作者不愿公开自己是否持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论