澳柯玛的现形记

时间:2021年05月13日 01:18:00 浏览:次

[摘要] 不论知名度,还是经营业绩,澳柯玛已远远落后于兄弟企业。

正文

2021年05月13日 01:18:00

随着生活水平不断提高,人们对生鲜商品的健康保鲜要求越来越高,冰箱成为现代生活中必不可少的家电。

2020年中国冰箱产量达8443万台,较2019年增加了626万台,同比增长8.0%;销量达8447万台,较2019年增加了709万台,同比增长9.2%。

人们熟知的冰箱品牌有海尔、西门子、美的等, “没有最好,只有更好” 这句红遍大江南北的广告语,大部分80后都听过,出自老牌企业澳柯玛(600336.SH)。

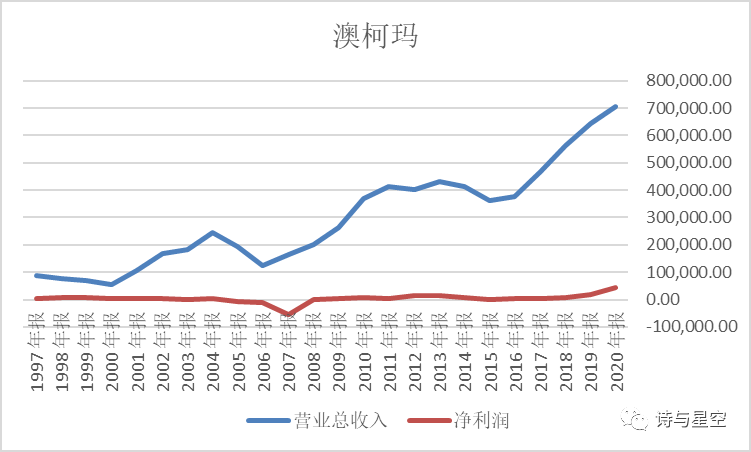

澳柯玛1987年在青岛成立,2000年在A股上市。最初靠冰箱、冰柜发家,后来不断发展多元化业务。从冰箱、冰柜到空调,锂离子电池到电动车,金融再到房地产,涉及的业务非常广泛。

作为青岛的知名企业,澳柯玛曾与海尔、海信、青岛啤酒、双星并称为五朵金花。

然而现在,不论知名度,还是经营业绩,澳柯玛已远远落后于兄弟企业。

数据来源:同花顺ifind 数据整理:诗与星空

前些年,澳柯玛曾一度陷入亏损,各种业务占用大量资金投入,对净利润的贡献有限,严重拖累了主业。

迷失方向的澳柯玛随后剥离了电动车、房地产等部分非核心业务,逐渐扭亏为盈,但净利润一直贴地飞行,近两年才有些起色。

转型找到新方向

经过混乱的业务探索,才从困境中挣扎出来的澳柯玛并没有放弃多元化发展。

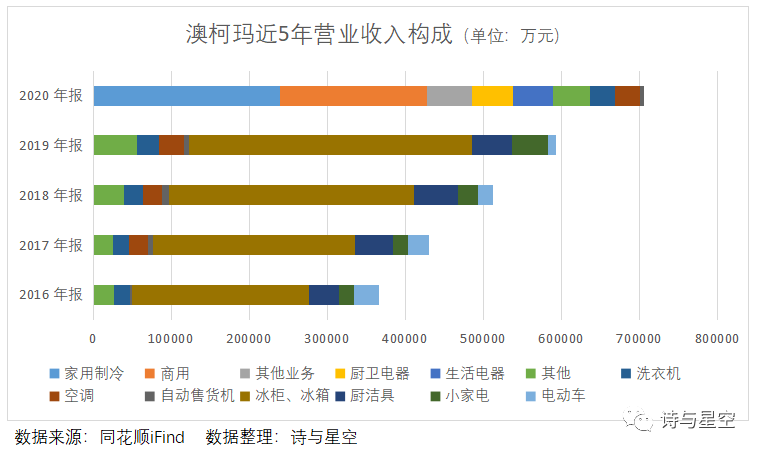

从营业收入构成来看,2019年以前,澳柯玛是以冰柜、冰箱为主业,2020年的分类发生变化,但家用和商用制冷仍贡献了大部分收入,其次是厨卫电器和洗衣机。厨卫电器的毛利率最高,达到29.67%。

由于智能家居的兴起,海尔、小米等企业纷纷打造智能全场景的生态平台,澳柯玛似乎也有意拓展这部分业务。

除此之外,公司还找到了新方向。

公司计划今后仍以冷柜为主业,开始向以全冷链产品为基础的冷链物联网企业转型,为有温度需求的客户提供从最先一公里到最后一公里,从产地到餐桌的全冷链解决方案。

不仅布局商业冷链,还将深入到医用冷链、超低温设备等领域。

掺水的高业绩

多元化的发展,给澳柯玛带来元气了吗?

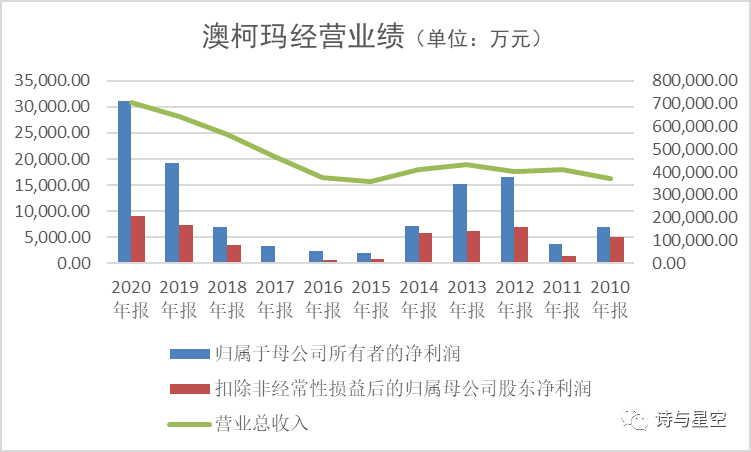

2016年以来公司营业收入持续增长,尤其是2020年,营业收入达到70.59亿元,比上年增长9.73%;实现归属于母公司所有者的净利润3.10亿元,比上年增长60.77%。

数据来源:同花顺ifind 数据整理:诗与星空

仔细翻看年报后发现,看似优秀的业绩实际上掺了很大水分。

大部分年份里,归属于母公司所有者的净利润不过千万元,更不用说扣除非经常性损益后的盈利情况了。

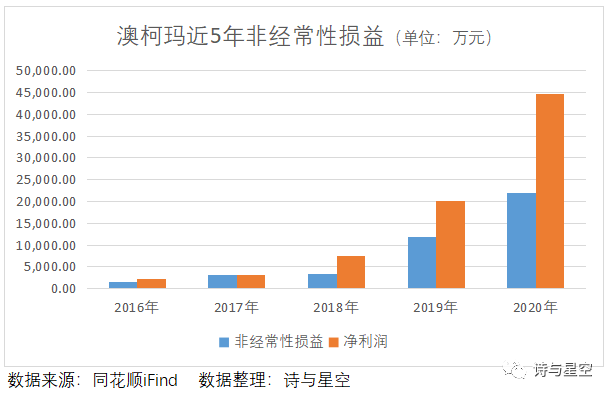

非经常性损益由2016年1657.77万元急速攀升至2020年2.20亿元,增长了12倍多,几乎是净利润的一半,有时甚至超过净利润,其中大部分源自于政府补助和处理非流动资产带来的收益。

如果没有非经常性损益的加持,公司盈利情况将大打折扣。

2020年处理非流动资产获得收益4.47亿元,年报中竟然未披露处理资产的详细信息,只能在2019年年报中找到曾披露一条相似金额的资产处置信息。

2019年3月,根据政府城市建设规划需要,青岛市崂山区自然资源局拟收储澳柯玛控股子公司澳柯玛信息产业园所持有的部分国有土地使用权,收地补偿费和财政补助共计 4.84 亿元。

据此推测,2020年确认的非流动资产处置收益正是处置这块地获得的。如此大的一笔收益,可以帮助盈利欠佳的公司交出一份漂亮的成绩单了。

现形的现金流

2020年处理资产获得的收益虽然让公司净利润大幅增加,但公司还未收到钱,导致其他应收款余额暴增至9.06亿元,比上年增加8.19亿元。

除去未收到的资产处置收益4亿多,还有为项目公司按持股比例提供的项目资金。

这又是什么?

财报中没有详细披露项目公司和项目名称,因此我们不得而知。

但是根据近5年平均其他应收款余额,我们大致可以估计出为项目公司提供的资金约为3.7亿元。

这么大额的资金未详细披露,实在令人吃惊。

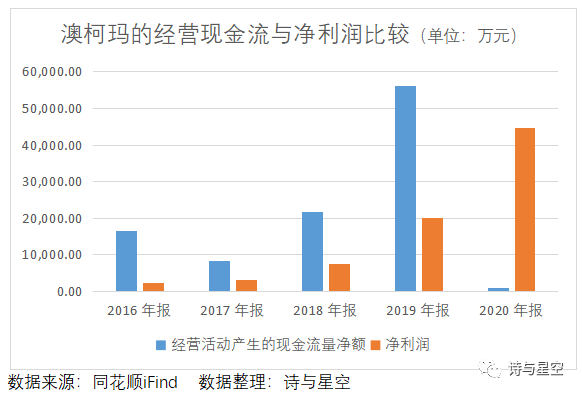

然而更令人吃惊的,是净利润与经营活动现金流的严重背离。

2020年澳柯玛的经营活动现金流净额只有1057.49万元,比上年减少98.12%,远低于净利润4.46亿元。

这样悬殊的差距,意味着澳柯玛对客户的议价能力减弱,销售的商品不能及时收回货款。

还有一种可能,就是说明虚增的净利润,只停留在账面上。

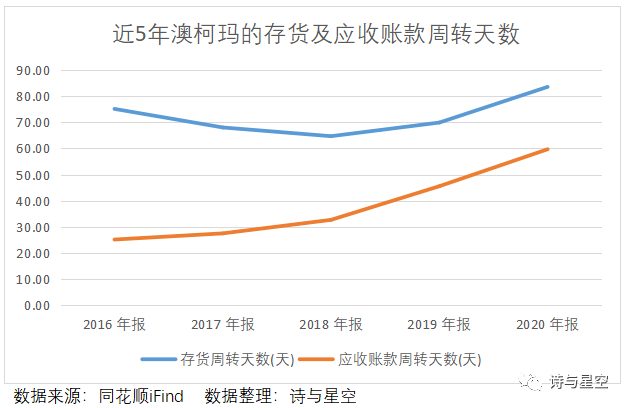

2020年存货周转天数为83天,比上年慢了13天;应收商品销售款需要59天才能收回,比上年慢了近半个月。

从存货和应收账款的周转天数变化,可以看出公司的风险在逐渐积累。

总结

近年来,我国冷链物流市场规模发展迅速,后疫情时代下的市场需求不断增长。

澳柯玛瞄准市场,主动转型,但销售的商品并不能及时收回货款,仅靠账面上的钱远远不够。2020年公司借款11.57亿,利息费用8000万元,比上年增加了一倍。多元化发展的高投入,造成了企业成本负担过重。

漂亮的财报数据下,隐藏着巨额非经常性收益,2021年公司又将靠什么美化业绩?卖地?补贴?还是实力?

文丨诗与星空

作者不愿公开自己是否持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论