黄金VS黄金股,大变局下谁更避险?

时间:2025年04月15日 17:14:23 浏览:次

[摘要] 只有黄金继续YYDS!

正文

2025年04月15日 17:14:23

心惊肉跳的一周算是过去了,看了下全球资产的表现,果然只有黄金继续YYDS!

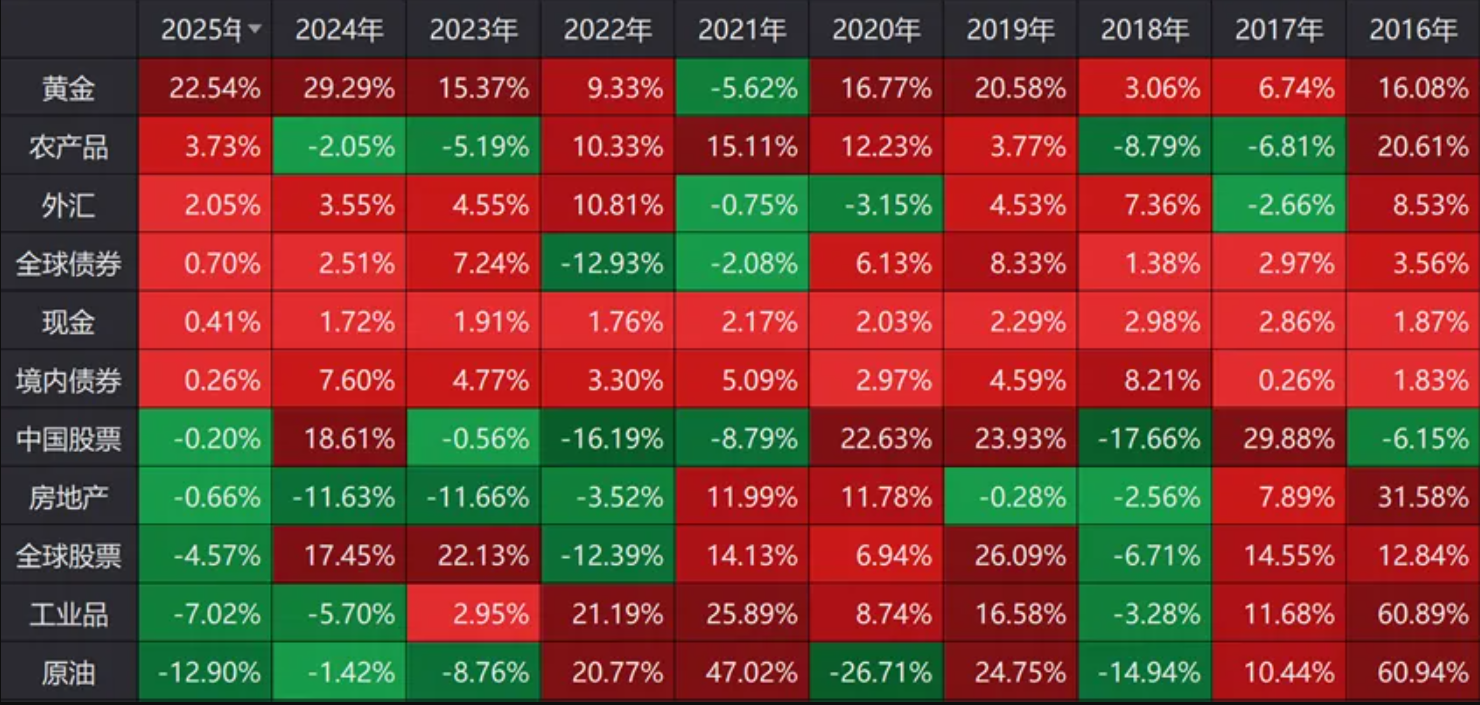

数据来源:Wind,截至2025/4/14

继去年大涨29%之后,截至4月14日,黄金今年以来再度上涨22.54%,成为了风波之下全球大类资产真正的避风港。

4月15日盘中,国际现货黄金再度突破3230美元/盎司的关口,品牌金店报价逼近千元,黄金的大时代,真的停不下来了。

4月15日盘中,国际现货黄金再度突破3230美元/盎司的关口,品牌金店报价逼近千元,黄金的大时代,真的停不下来了。

01

为什么黄金这么强?

看下金价和美元指数的对比,可以发现,今年以来,黄金和美元的走势已经出现背离!

关税风波以来,全球资本市场遭遇巨震,原本全球三大避险资产:美元、美债和黄金,但在华盛顿宣布100多年来最严格的贸易壁垒之后,世界秩序已然遭到颠覆。

上周美股暴跌的时候,预期中的股债跷跷板效应没有出现,美元也持续走弱,只有黄金,在遭遇了短暂的流动性危机之后,很快在3000美元/盎司附近企稳,并随后迅速修复反弹,COMEX黄金6个交易日内已经大涨9%。

国内方面,截至4月15日收盘,黄金ETF华夏(518850)6个交易日累计上涨6.6%,黄金股ETF(159562)大涨17.76%。

也就是说,这次的关税风波已经损害了美元信用体系,资金纷纷减持美元资产。

大变局之下,较为确定的避险资产就是黄金。

一方面,新的资金开始进入黄金市场;另一方面,全球央行,作为本轮黄金牛市的“超级买家”,在美债风波之后,更是只能继续大幅增持黄金了。

02

那么,金价还有多少上涨空间呢?

金价接连创出历史新高后,华尔街大行也纷纷与时俱进,密集调高今年的目标价。

其中,“调价”最积极的要算高盛了。

在高盛发布的最新报告中,已经将2025年黄金的目标价,从3月底的3300美元/盎司上调到3700美元/盎司,上调幅度高达12%。这已经是高盛今年第四次调整黄金目标价格,也是最激进的一次上调。

中信证券研报称,综合通胀、增长、关税、地缘等多个因素来看,当前黄金行情难言结束。从资金面看,黄金多头对黄金当前走向的影响程度已经来到历史最高水平。

并且,美国百年机构StoneX还有一个观点,他们认为,当前黄金价格其实还没有突破1980年的历史高位。

StoneX指出,黄金价格在1980年1月达到850美元的峰值,以美元计算,相当于今天的3486美元。

也就是说,虽然从名义价值来看,金价已经创下了历史新高,但如果从实际价值分析,目前金价距离历史高点其实还有一点距离。

美国银行大宗商品策略师Michael Widmer预计,现货金价将在两年内达到3500美元。

他甚至指出,如果说金价有什么风险的话,风险在于回到两年前的状态——全球环境更加协作,没有贸易战风险,美联储加息,经济趋于稳定,市场情绪趋于稳定。如果出现这种情况,黄金的行情可能就结束了。

但回到过去的几率,目前看来,机会甚微。

03

对于大变局下的黄金投资,我们之前提到过一个观点:

仓位比涨跌更重要!

从大类资产配置的角度来说,布局黄金就是为了保存购买力,一般来说,黄金要占到个人资产的2%~10%左右,如果仓位低于这个水平,其实并不需要过多考虑交易。

至于黄金的投资品种上,现货黄金、银行积存金、黄金ETF都可以,最近我们还在加仓一些黄金股ETF。因为研究了一通下来,发现黄金ETF+黄金股ETF的配置,可能在赔率和胜率上都更具优势。

先来看看两者的区别。

黄金ETF一般是跟踪金价走势,比如黄金ETF华夏(518850),跟踪的是上海黄金交易所Au99.99现货合约,90%以上资产投资黄金现货,更贴近金价表现。

黄金股ETF(159562),跟踪的则是中证沪深港黄金产业股票指数(SSH黄金股票指数),该指数是从内地与香港市场中,选取50只市值较大且业务涉及黄金采掘、冶炼、销售的上市公司证券作为指数样本,以反映内地与香港市场中黄金产业上市公司证券的整体表现。

也就是说,黄金股ETF(159562)投资的是黄金产业链的上市公司,不仅会受到金价的影响,也会受到成分股盈利水平的影响,双重挂钩,波动性也更高。

两者的表现有什么差异呢?

看下两只ETF今年以来的表现,截至4月15日收盘,黄金ETF华夏今年以来上涨了23.7%,黄金股ETF上涨了30.68%,黄金股ETF弹性更高。

但是,黄金股ETF的波动也会更大。今年以来黄金股ETF最大回撤达到-14.83%,而黄金ETF华夏的最大回撤仅为-5.27%,这是因为黄金股ETF投资的是股票,除了受到金价影响,也会跟随股市出现波动。

那么,当前两者的性价比如何呢?

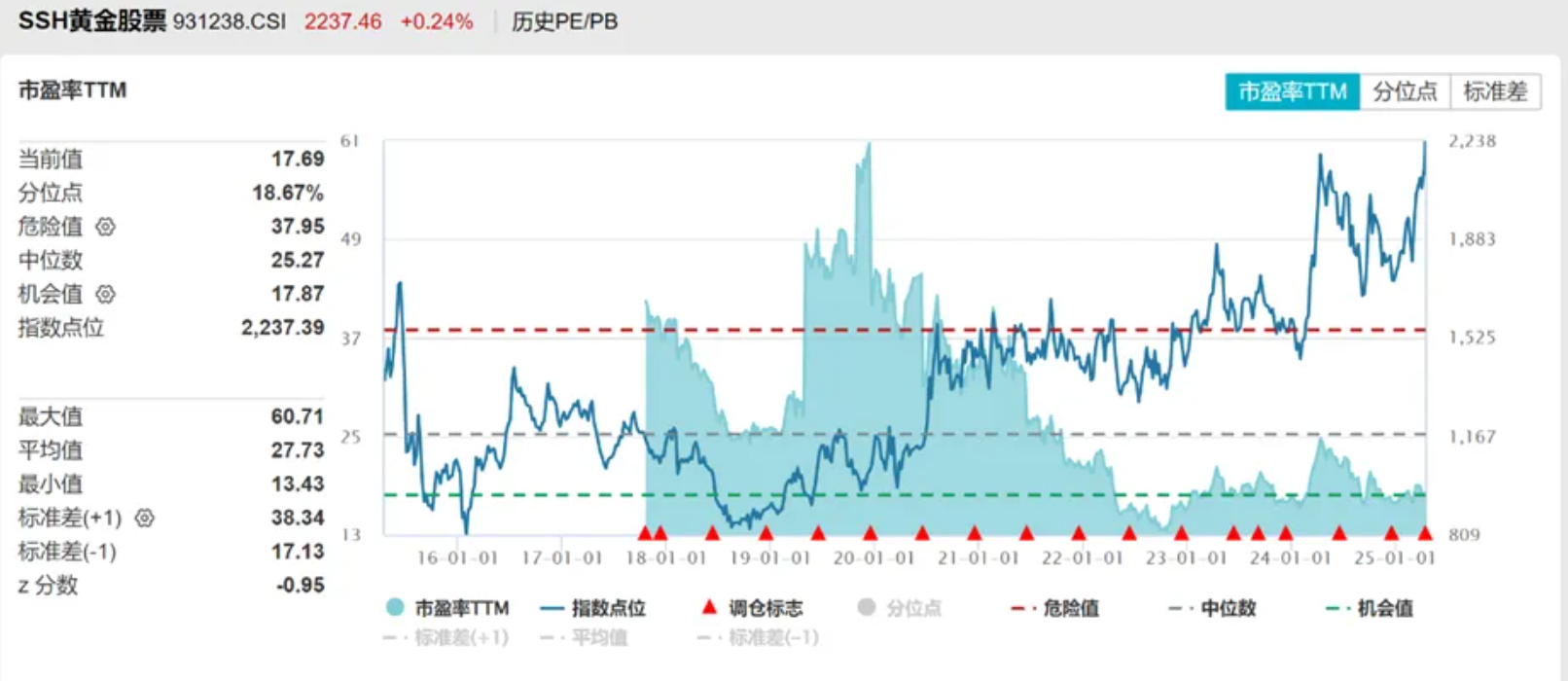

以黄金股ETF跟踪的SSH黄金股票指数为例,可以看到,指数最新市盈率TTM为17.89倍,处于近10年18.67%的历史分位,可以说正处于估值底部区域。

同时,目前国内黄金产业相关上市公司业绩也比较亮眼。

例如,SSH黄金股票指数的第一大权重股紫金矿业,2025年一季度,营收789.28亿元,同比增加5.55%;利润总额达到146.88亿元,同比增加66.37%;归母净利润101.67亿元,同比增加62.39%。

第二大权重股山东黄金,2024年全年,营收825.18亿元,同比增加39.21%;利润总额达到56.82亿元,同比增加59.47%;归母净利润29.52亿元,同比增加26.80%。

第四大权重股赤峰黄金,2024年年报显示,全年营收90.26亿元,同比增加24.99%;归属于上市公司股东的净利润17.64亿元,同比增加119.46%。

国金证券就尤其看好这轮行情中的黄金股。

他们指出,当下A股市场正处于“市场底~盈利底”区间,市场波动率再次回升。黄金股估值本就便宜,一旦美国经济“硬着陆”确认,金价四大驱动力将走出趋势,届时,黄金股利润修复弹性凸显,估值在金价中枢趋势上移及避险情绪的叠加影响下,将迎来较大的修复动力及广阔的扩张空间。

简单来说就是,在金价上涨的大趋势下,黄金股更有望迎来“戴维斯双击”,是兼具胜率和赔率的投资品种。

黄金VS黄金股,大家怎么选呢?

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

作者已持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论