如何持续稳定地跑赢市场?我发现了这两大特质

时间:2025年06月03日 09:43:00 浏览:次

[摘要] 首批新模式浮动费率基金来了

正文

2025年06月03日 09:43:00

首批新模式浮动费率基金来了,这是《推动公募基金高质量发展行动方案》发布后,基金行业对于费率改革的积极落实。

关于管理费怎么收,近几天已有不少的文章进行科普和分析,归纳起来核心有两点:

第一,锚定“业绩比较基准”,将管理费与跑赢基准的表现直接挂钩。

第二,鼓励长期投资,追求可持续的超额。

5月27日起,首批16只新模式浮动费率基金开始发售。从拟任基金经理的人选来看,各家均派出了投研经验丰富、长期回报突出的实战派选手担纲。

很多人可能想问:这一次,监管煞费苦心推出新模式浮动费率基金,真能让基金行业产出更多既能跟上基准、又能赚到超额收益的优质产品吗?

我们不妨来看看,这批新模式浮动费率基金的拟任基金经理到底实力如何?他们主要通过哪些方式来跑赢市场?

01

长期战胜基准的基金长啥样?

说到这批新模式浮动费率基金,大家刚开始讨论比较多的是管理费怎么收、基准怎么定,但在我看来,这里面最最关键的“灵魂考点”其实是——基金经理怎么选!

毕竟我们买主动管理型基金,本质上就是在挑“理财掌舵人”。

那问题来啦:那些长期跑赢业绩基准的基金,到底有哪些特质?

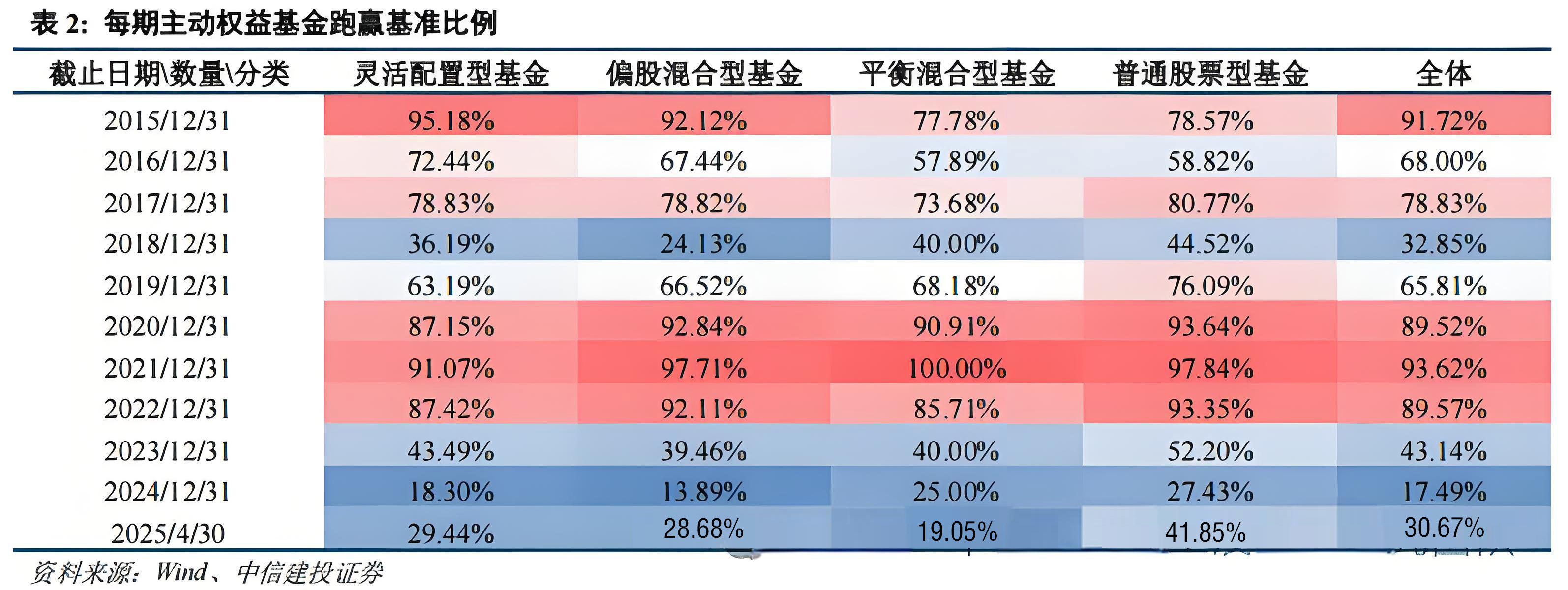

来看看中信建投证券统计的一组数据。

他们统计了过去十年的每年末,主动权益基金(包括偏股混合、普通股票、平衡混合和灵活配置,仅统计A类份额)滚动过去三年相对各自业绩基准的胜负情况。

在牛市的时候,主动权益基金大部分都能跑赢基准。

比如2021年,超过95%偏股混合、平衡混合和普通股票基金相对业绩基准均能跑赢。

但熊市里面,跑赢基准的基金比例就大幅下降。

从2021到2024滚动三年来看,2024年是最低点,全体主动权益基金仅有约17%的基金跑赢自身业绩基准。

所以,跑赢业绩基准的难点不在于一时跑赢,而在于能够持续、稳定地跑赢。

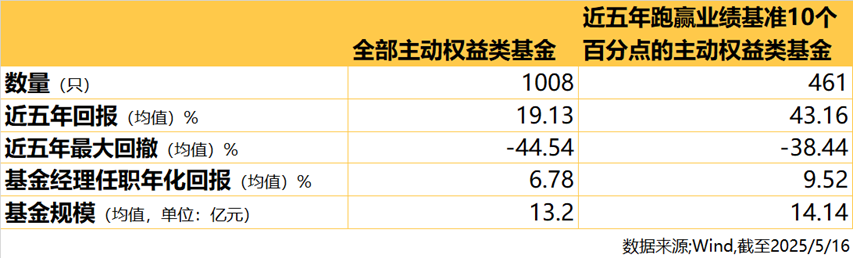

为了找到这类基金,我们做了两道筛选:

1️⃣ 选取Wind里面,基金经理任职满5年的主动权益基金(包括偏股混合、普通股票、平衡混合和灵活配置);

2️⃣ 选取当中近五年跑赢业绩基准10个百分点的基金。(数据截至2025/5/16)

由此得到了下面这组数据。

表1:近五年主动权益类基金整体业绩情况

近5年,由同一位基金经理管理满5年的主动权益基金有1008只,其中有461只基金跑赢业绩基准超过10个百分点,占比46%。

值得注意的是,这461只基金,不仅近5年平均回报率更高,同时还附带了其它优秀的“特质”。

1️⃣ 回撤控制更好

这461只基金的最大回撤均值为-38.44%,明显低于整体(1008只)最大回撤的均值(-44.54%)。

2️⃣ 年化回报率更高

这461只基金的基金经理的任职年化回报也更高,平均年化回报达到9.52%,明显高于全部基金的6.78%。

也就是说,近5年跑赢业绩基准超10%的基金,还有一些共性的特质——表现更稳健(回撤更低)、基金经理长期业绩更好等。

02

善守又能攻的“底仓型”基金经理

研究首批发行的16只新浮动费率基金时,我们发现,基金公司派出的全是旗下的实力战将,其中几位就在我们的筛选名单中。

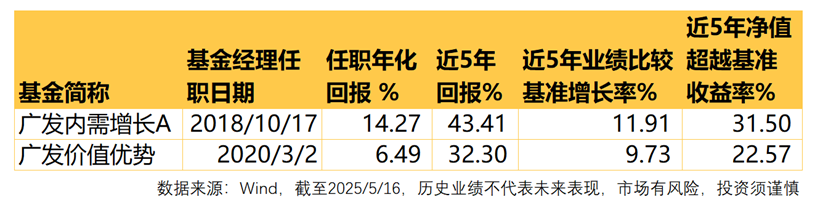

就像首批16只基金中的广发价值稳进(A类:024448,C类:024449),拟任基金经理王明旭在管的两只产品,就在我们前面筛选的名单中。

表2:王明旭任职时间较长的两只产品表现

以他管理时间最长的广发内需增长A为例,近5年累计回报达43.41%,同期业绩基准仅11.91%,超越基准31个百分点。

从长期业绩来看,王明旭自2018年接管该基金以来,任职年化回报达14.27%,在同类中表现突出。

最近5年,A股历经一轮震荡回调期,沪深300指数最大回撤达到-47.59%。在这期间,由同一基金经理管理满5年的1008只主动权益类基金最大回撤的平均值是-44.54%。其中,广发内需增长A的最大回撤为-33.41%。

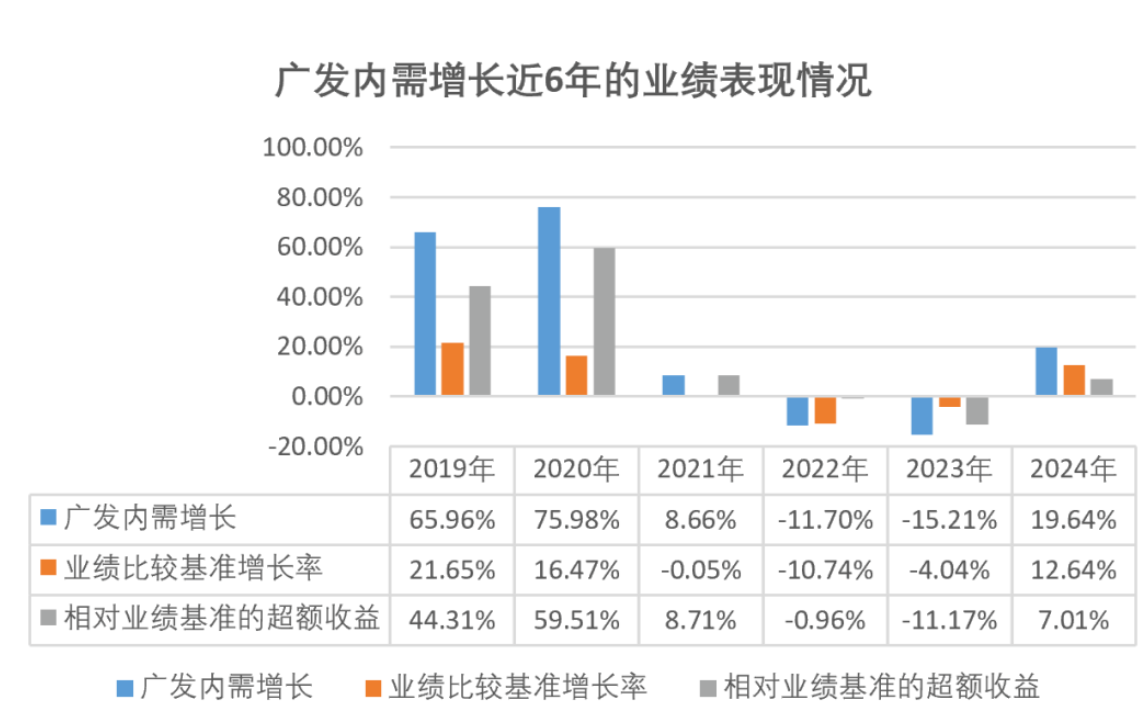

分年度看广发内需增长A的净值曲线会发现,在牛市或上涨趋势中,基金的超额收益十分突出;市场下跌时,尽量贴近业绩基准,不会明显跑输。

这种“赢多输少”的策略,让产品在经历熊市后仍能保住好年份的收益,实现超额收益的持续累积。

数据来源:wind,历史业绩不代表未来表现

近些年,A股市场波动比较大,很多投资者感慨大起大落很不适应,想要寻找稳一些的“底仓”产品。

从历史表现来看,王明旭管理的广发内需增长就体现了这样的特质——“善守又能攻”。

一方面,年化波动率相对较低,持有人能拿得住;另一方面,长期收益水平并不低,能够给组合贡献较好的收益。

03

看准击球机会再出手

作为主动管理型基金,我们分析一位基金经理,不仅要看他的净值曲线,更要看其采用的投资策略、底层的投资体系,以此来评估其业绩的稳定性和持续性。

从资历来看,王明旭是一位经验非常丰富的老将,从业20年,投资年限超过14年(近8年专户投资经验,超6年公募管理经验)。尤其是多年的专户管理经历,让他对股票、可转债、定增、股指期货等投资品种和策略都有涉猎。

多元的投资经历,也让他更懂得尊重市场规律,注重安全边际。

在寻找投资机会时,他不仅要求向上的空间大,更强调确定性要足够高。这种兼顾进攻与防守的投资理念,或许正是他能在不同市场持续创造超额收益的关键。

如何稳定地跑赢指数或基准?王明旭的策略分两步:

第一,在配置层面,跟上指数,不要跑输;

第二,通过适当的行业偏离,获取超额收益。

数据来源:Wind,截至20250331

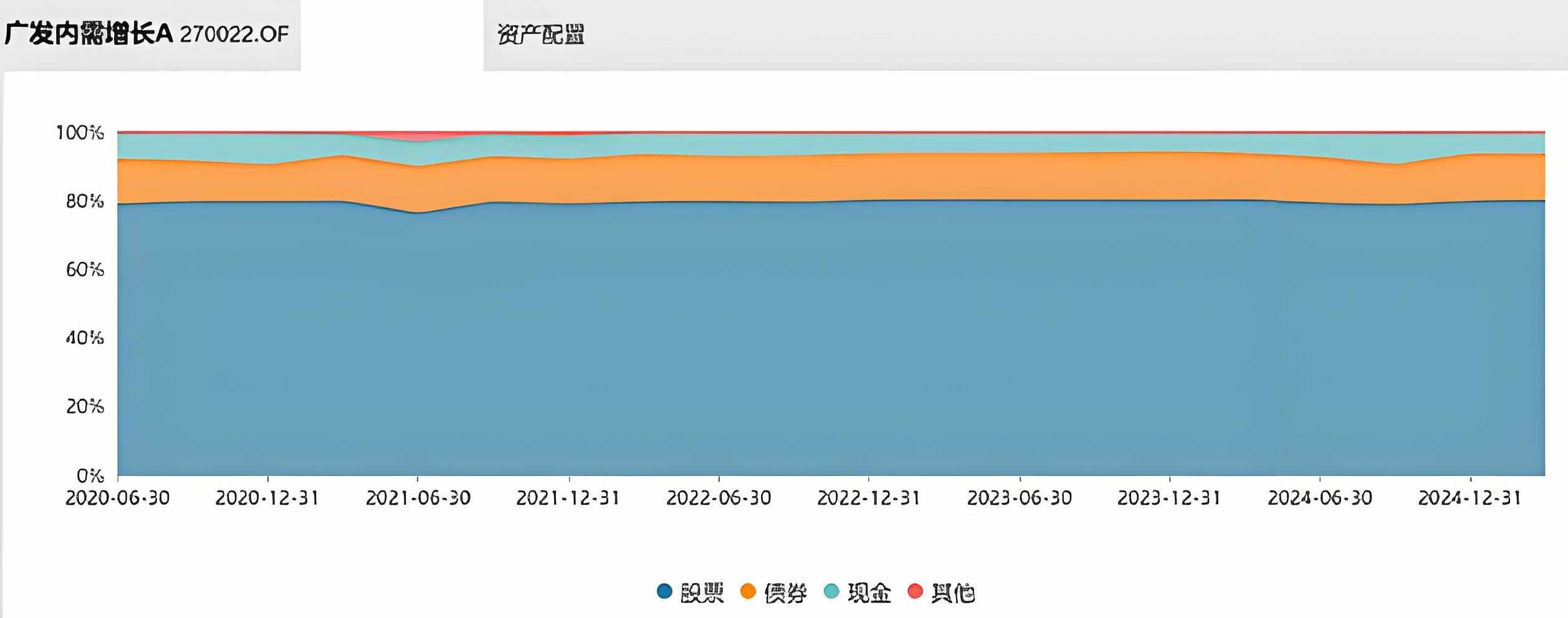

从广发内需增长A近5年的资产配置比例可以发现,股票仓位基本保持在80%左右(合同约定的上限),这表明他不会在仓位上进行择时,高仓位跟上指数。

同时,在行业配置上“不偏科”,常年配置银行、食品饮料、家电等沪深300指数中权重占比较高的行业,通过均衡配置,跟上市场节奏。

最让人服气的是他对银行的配置。不管市场环境如何,王明旭的组合里都有银行股的身影。

他曾在接受媒体采访时表示,

“银行整体估值比较低,头部银行常年平均ROE超过10%,市场中很难找到这样盈利好、估值便宜又有足够安全边际的行业,”

“在一轮完整的牛市行情中,银行板块的整体上涨幅度并不会比指数少很多,但在熊市中可以明显跑赢指数”。

在跟上市场和基准之后,王明旭还会通过适当的行业偏离,赚取超额收益。

比如2021年市场转向之后,王明旭就开始在组合中增加低估值、高分红的防御型资产,比如银行、煤炭等,以增加组合的抗风险能力。

而到了去年3季度末,王明旭认为,“9·24”之后,A股市场正式告别熊市,看好中期视角的权益市场。

基于这一判断,他又将行业配置的结构,由偏保守的防御结构调至偏激进的进攻组合。

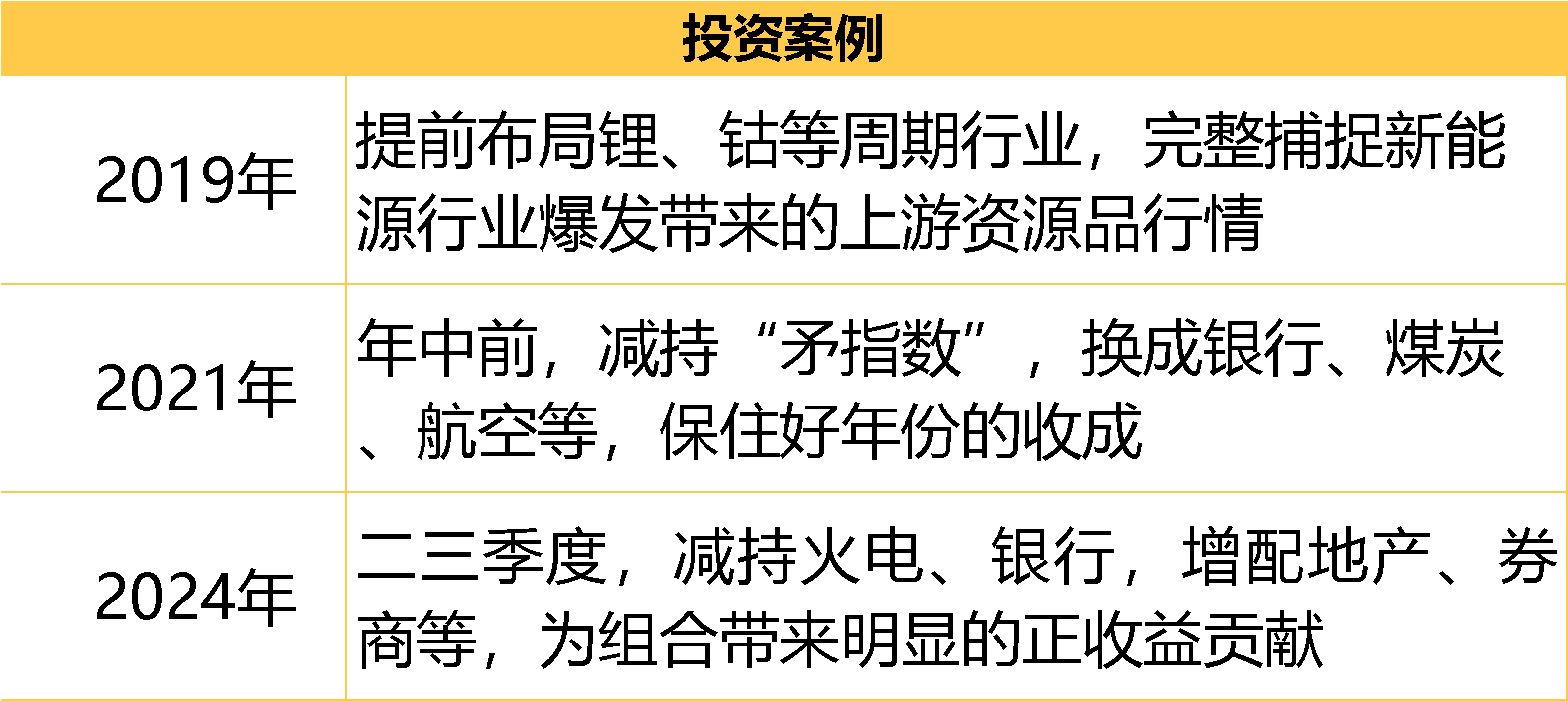

表3:王明旭捕捉行业周期机会的投资案例

数据来源:Wind、基金定期报告

2025年一季度,广发内需增长A的持仓方向主要是基本面不断改善的地产、券商、白酒等行业,以及财报持续突出的城商行。

总体看下来,王明旭之所以能长期跑赢基准,有几方面,

一方面是坚持了“聪明的策略”,通过高仓位、均衡配置,把握住市场贝塔;

另一方面则是充分发挥主动管理优势,找到景气上行、确定性高的行业,通过适度的行业偏配,积累显著的超额收益;

更重要的是,他很重视安全边际,看准了击球机会才出手,不冒进,兼顾了超额收益与波动控制,勾画了一条稳健向上的净值曲线。

04

结语:新浮动费率基金的新启发

近几年,资本市场波动比较大,主动权益基金的净值也经历了明显的波动,这种背景之下,新浮动费率基金的推出也给我们提供了一种配置思路。

这次的新浮动费率基金,选了一个超关键的标准——“业绩比较基准”。它就像是基金投资中的信号灯,如果将其作为投资路上的参照坐标,时间长了,或许能为投资者带来更多既能跟上基准、又能赚到超额收益的优质基金。

以王明旭为例,在近6年的投资实践中,他兼顾收益获取与波动控制,取得了较好的长期业绩回报,这种细水长流的风格,恰恰符合新浮动费率基金对基金经理的激励标准,也给我们提供了一种挑选“底仓型”基金经理的思路。

5月27日至6月17日,拟由王明旭担纲的新浮动费率基金——广发价值稳进混合(A类:024448,C类:024449)在中国银行及广发基金App、官微等渠道发行。如果你看下来,认可王明旭这位能攻善守的老将,那这只产品记得关注。

投资有风险,入市需谨慎

财商侠客行

仗剑走江湖,飒沓如流星

黄衫女侠|文

财商侠客行|出品

END

作者已持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论