主动股基逆袭了!

时间:2025年07月16日 10:18:44 浏览:次

[摘要] “有一点2014年底的味道”。

正文

2025年07月16日 10:18:44

7月6日的时候,中信证券发了篇研报,说当前的A股,“有一点2014年底的味道”。

当时文章一出来,朋友圈里好多人都在调侃,说中信这是又开始“吹”牛了?

但就在这几天,银行股涨出了英伟达的气势,被戏称为“银伟达”,沪指更是一举站上了3500点!市场情绪明显升温,A股更是天天泡在了热搜里,市场热度蹭蹭上升,看起来有几分牛市的味道。

回看中信证券的报告,里面有个细节:

2014年A股回暖,先行指标是私募。当年一口气成立了5300只私募产品,其中不少是公募基金经理‘奔私’”。

为什么说当前的市场像极了2014年底呢?

一方面,证券类私募备案数量每个月都在增加,幅度还不小;

另一方面,权益类公募发行也在加速回暖,被动型产品单月新发规模均超过200亿元,6月的主动权益产品新发规模更达到296亿元,创下2022年以来单月最高值。

这说明,资金又开始看好主动权益了!

其实,不看不知道,最近复盘持仓的时候,我惊讶地发现,原来在市场回暖的同时,持仓里不少主动权益基金悄悄发力,收益大幅领跑了!

比如这只广发成长领航A(016243),4月底做数据挖掘的时候看中的,持有两个多月,已经有18%的收益入账啦!基金近一年收益更是接近**!

再翻看一下主动基金业绩,原来今年上半年全市场已经有50只主动权益类基金半年回报超过40%!(同期沪深300指数涨幅为0.03%,数据来源:Wind,截至20250630)

说明有实力的基金经理已经率先发现机会,为底部布局的投资者先赚到了第一波复苏的红利!

这批率先突围的主动权益类基金到底长什么样?

又有哪些基金经理的产品,值得我们重点关注?

01

选股能力将成为“胜负手”

翻看了这些上半年战斗力最强的主动权益基金,发现大致可以归为三类。

第一,赛道型。

榜单前二十名,年内涨幅超过50%的主动权益基金,主要是重仓了创新药或者北交所的基金,而这两个赛道都是今年的最强贝塔。

港股通创新药指数上半年大涨62%,北证50指数上半年涨幅也达到了39%,部分选股能力优秀的基金经理,在这两大赛道里通过“重仓+选股”,实现了“贝塔+”的效果,跑出了超额收益。

第二,选股型。

前二十名的基金中,广发成长领航A(016243)的持仓是比较特别的。

这只基金上半年累计回报达到68.29%,在全部主动权益类基金中排名第6,而它既没投医药,也没投北交所,而是重仓了新消费、互联网公司、国防军工等领域的个股。

这只基金也是我们4月份做数据挖掘时特别看好的,买入理由我们在文章里就已经总结过。

当时我们整理了一份《今年最能冲的基金!》名单,重点提到了广发成长领航,并强调,这只基金不是靠重仓单一行业或者赛道突围,而是通过选股实现了超额收益。

基金经理吴远怡是一位偏爱在消费、科技、先进制造等成长方向选股的能手,喜欢从微观入手,自下而上挑选股票,有港股投研经历,特别擅长抓科技成长和新消费的共振机会。

今年一季度,广发成长领航的前十大重仓股中有一半都是港股,新消费板块中,选到了泡泡玛特、老铺黄金等超级大**;也抓住了这波港股互联网龙头绝地反弹的机会;还有AI领域的美图公司,都是这波行情的领头羊。

广发成长领航的业绩表现,凸显了主动选股的优势,这类选手也更适合作为我们参与成长股机会的“好搭档”。

第三类,轮动型。

行业轮动其实是最难的,但更难得的是,在今年最能打的这批主动权益选手中,我们也看到了一些擅长行业轮动的选手。

比如杨冬和唐晓斌管理的广发价值领航一年持有A(014317),上半年累计回报达到36.77%,虽然不是表现最猛的基金,但是持有体验更好,无论是夏普比率、波动率等指标都优于同类基金,对普通投资者来说更加友好。

杨冬和唐晓斌管理基金的思路经受住了长期考验。

一方面是重视自上而下的配置作用。

先从宏观经济和政策周期入手,比较各个行业的温度,最后挑选估值相对便宜、成长性不错的板块,追求不同市场阶段的高“性价比”标的。

另一方面是灵活的操作能力。

基金经理擅长结合行业景气度等指标,进行波段操作,做好行业轮动;同时,对于长期看好的个股,也敢于重仓长期持有。

具体持仓方面,广发价值领航一年持有行业配置较为分散均衡,近一年来基本聚焦于非银金融、公用事业、高端制造、创新药等行业,持股以细分行业龙头为主。

02

不容忽视的团队能量

如果说这批今年最能打的主动权益基金,还有什么秘诀?

我认为,投研团队实力,也是一大关键因素。

主动权益起家的基金大厂,最近一年正在悄悄突围。

比如国泰海通证券最新一期的权益类基金绝对收益排名中,广发基金近一年以16.04%的收益率,在13家大型基金公司里排第4。

具体到单只产品来看,无论近1年、2年、3年还是5年,都有产品跻身同类前10%,数量分别是13只、6只、7只、3只。(数据来源:银河证券,截至6月30日)

翻看广发基金上半年业绩领先的主动股基,里面既有行业主题产品(北交所和医药主题基金),比如吴兴武的广发沪港深医药,段涛的广发医药创新,王瑞冬的广发医药精选;也有不少全市场基金,比如吴远怡的广发成长领航、杨冬和唐晓斌的广发价值领航,行业配置相对分散,持仓股票很有特色。

基如其名,相较于成长领航偏成长的配置,广发价值领航持仓更偏价值,但是在行业配置和选股方面非常灵活,对比今年一季报和去年年报的权重股,能充分看出他们在生物医药、科网股的布局比较早。一季度的前十大持仓就有腾讯控股、阿里巴巴-W,医药股有信达生物、科伦药业、科伦博泰生物-B。

当然,这两位还有1只更有名的产品——广发多因子(002943),是百亿主动权益基金中为数不多还能保持好业绩的,过去7年(2017-2024)跑赢三大指数(中证800、沪深300、万得偏股混合型基金指数),这个非常难得。还有一个有意思的现象是,今年市场好了,很多主动权益基金份额是被赎回的,尤其是百亿基金。但广发多因子在一季度获得7.42亿份申购,净申购额为2.27亿份。

大家都知道,广发是以主动权益起家的大厂,也是业内较早按风格将投研团队分组的公司。

他们那里有一批经验丰富、风格鲜明的基金经理,比如价值投资部的程琨、冯汉杰、王鹏,成长投资部的费逸、刘彬、苏文杰,策略投资部的李巍、吴兴武、段涛,投资管理部的王明旭,稳健策略部的林英睿,国际业务部的李耀柱、王丽媛、陈韫中等等。

一家公司汇聚这么多不同风格的选手,这有点像巴菲特以前提到过的“格雷厄姆-多德村庄”,在一个长期有效的投资体系中,投资成功者会呈现出高度集中的趋势,这种时候,绩优基金的出现就是可持续、可复制的了。

03

主动权益这是要打翻身仗了?

讲真,过去三年对主动权益基金来说,确实有点憋屈。

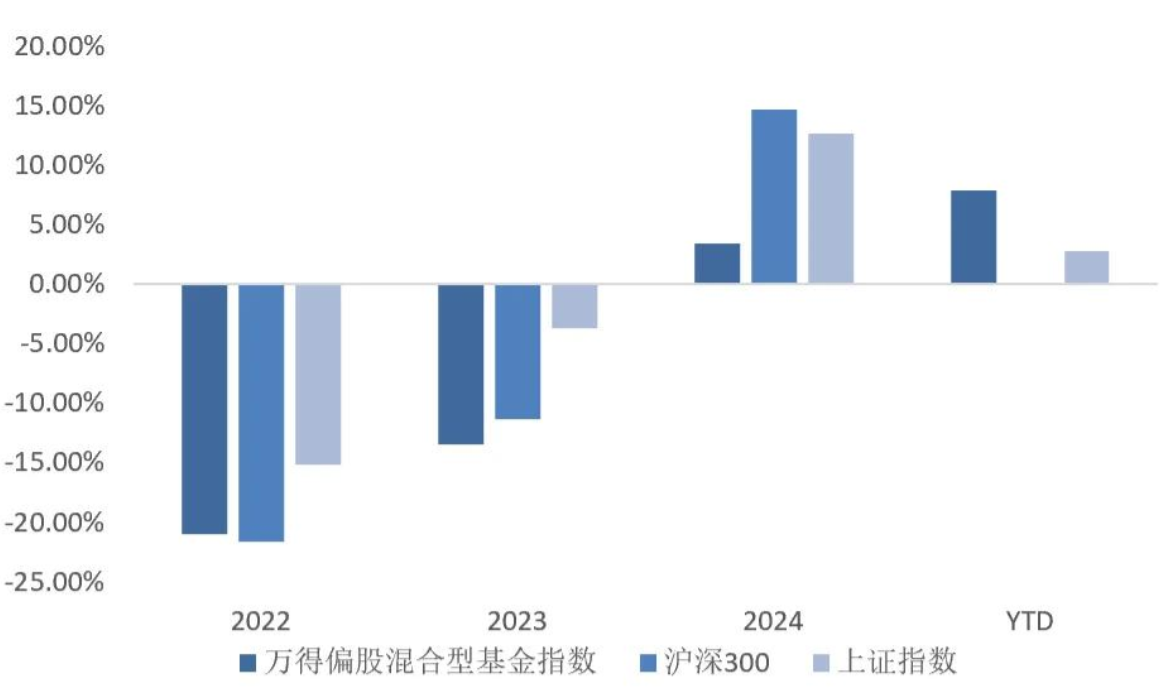

数据来源:Wind,截至20250630

2022到2024年,万得偏股混合型基金指数连续三年跑输大盘,去年的境况更是尴尬——沪深300全年涨了14.68%,它才微涨3.45%。

当时大家都觉得,抄底的话,还是ETF这类被动产品更给力。

但今年上半年,市场风向已经悄悄变了!

市场回暖后,板块轮动跟坐过山车似的,结构性行情特别明显。这时候,主动权益基金也重新找到了主场作战的优势——选股、行业轮动、资产配置,不同风格的基金经理,在各自擅长的领域获取Alpha。

看下这组数据就懂了:

上半年沪深300指数微涨0.03%,上证指数涨了2.76%,但万得偏股混合型基金指数涨幅达到7.86%!更别说我们前面统计到——50只基金年内涨幅超过40%!

当前沪指站上3500点,接下来市场波动大概率会变大。但对优秀的主动权益基金经理来说,波动恰恰是机会——发挥的空间更大,超额收益可能会更突出。

因此,对基民来说,想把握接下来的市场机会,优选基金经理可能会是不错的选择。

很厉害哦,全文都看完了呢!顺手【点赞】【在看】,钱包跟着膨胀!

投资有风险,入市需谨慎

END

黄衫女侠|文

财商侠客行|出品

作者已持有文中所涉及的股票或其他投资组合。

本文仅代表撰稿人个人观点,不代表摩尔投研平台。

发表评论